Избранное трейдера Natalia

Могут ли пенсионные фонды помочь фондовому рынку?

- 05 января 2026, 12:00

- |

Не исчерпывающее исследование. Найти нужную информацию на сайте пенсионных фондов бывает непросто, а пока собирал данные – что-то уже спрятали, например в Сбере. Видимо у нас очень слабое законодательство в плане раскрытия информации. У кого-то вывешены данные на конец июня, у кого-то нашёл только доли акций/облигаций.

Итак, летом на конференции Смартлаба одним из тезисов Элвиса Марламова было, что драйвером роста фондового рынка (и выполнения поручения Президента о капитализации рынка в 66% ВВП) может быть более активное участие НПФ в покупке акций.

В соответствии с 75-ФЗ «О негосударственных пенсионных фондах», ст.18:

Для обеспечения своей платежеспособности по обязательствам перед участниками фонд формирует пенсионные резервы.

Для обеспечения своей платежеспособности по обязательствам перед застрахованными лицами фонд формирует пенсионные накопления.

Если упрощенно: в пенсионные накопления (ПН) идут средства, которые мы платим с зарплат для обязательного пенсионного страхования (ОПС) в негосударственные пенсионные фонды (НПФ) и государственный социальный фонд (СФР); а пенсионные резервы (ПР) формируются из добровольных взносов и находятся в распоряжении НПФ. Тем не менее пока часть цифр у меня не бьётся с отчетностью, раскрываемой ЦБ.

( Читать дальше )

- комментировать

- 1.6К | ★7

- Комментарии ( 20 )

Свежие облигации: Томская область 34075 на 3 года. Покупать или нет?

- 07 ноября 2025, 17:56

- |

Продолжается осенний хоровод субфедеральных облигаций — как я и прогнозировал, регионам нужно исполнить бюджетный план по займам до конца года. Вслед за коллегами из Амурской области и Башкирии, опять спешит занять денег впрок Томская область.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски СтройДорСервис, Росинтер, Новотранс, Самолет, АБЗ_1, Акрон, Уралкуз, Энергоника, ВИС, АФ_Банк, Евраз, МСП_Факторинг.

Чтобы не пропустить обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🇷🇺А теперь — погнали смотреть на новый выпуск Томской области!

🏕️Эмитент: Томская область

🗺️Томская область входит в состав Сибирского федерального округа. Граничит на западе с Омской и Тюменской областями, на западе и севере — с ХМАО (Югрой), на востоке — с Красноярским краем, на юге — с Кемеровской и Новосибирской областями. Образована 13 августа 1944 года.

( Читать дальше )

Как я съездил на конференцию Смартлаба 2025: личный опыт, инсайты с докладов и цена вопроса

- 25 октября 2025, 16:03

- |

Всем привет! Я — Михаил Ша́рдин из Перми, энтузиаст автоматизации в трейдинге. Меня иногда путают с Александром Шадриным, автором блога «Разумный инвестор». Наши фамилии действительно схожи, но разные как и наши подходы: он пишет о долгосрочных инвестициях и стоимостном подходе в духе Баффетта и Грэма, а я — о технической стороне инвестиций, автоматизации и практических инструментах для частного инвестора.

На Smart‑Lab Conf 2025 я прилетел чтобы выступить с докладом про Python, Excel, API (а также чуток про машинное обучение) и одновременно окунуться в атмосферу главного события частных инвесторов России. Я хотел услышать опытных людей, посмотреть реальные кейсы и найти идеи для инструментов и статей.

Посадка на самолет до Смартлаба

А ещё важно что это не рекламная статья. Смартлаб даже не оплачивал мою дорогу и проживание — всё это только мои затраты на знания и нетворкинг. Я честно расскажу, во что обошлась поездка и какие выводы я сделал.

Также я подробно расскажу про все доклады на которых побывал.

( Читать дальше )

Google Таблицы против Excel: неочевидное преимущество для инвестора и трейдера, о котором вы не знали

- 21 октября 2025, 03:34

- |

Каждый инвестор рано или поздно сталкивается с необходимостью ведения учёта своего портфеля, особенно если брокеров несколько. В первом приближении для этого подходит Excel: многим знаком, работает локально и почти всегда установлен на компьютере. Подходит для расчета доходности, учета дивидендов.

Однако механическая работа со временем утомляет, а возможности Excel для автоматизации онлайн получения котировок ограничены. Google Таблицы решают эту проблему: это изначально облачный инструмент. Чтобы получить актуальную цену акций, достаточно одной формулы.

В этой статье мы разберём, как Google Таблицы могут дать инвестору больше свободы. Я покажу на примерах, как с помощью встроенных инструментов и простых гугл скриптов (Google Apps Script) превратить таблицу в полноценную платформу для анализа и автоматизации вашего портфеля. А ещё разберем получение котировок в обоих инструментах.

( Читать дальше )

- комментировать

- 14.4К |

- Комментарии ( 48 )

Программа долгосрочных сбережений (ПДС): есть ли смысл в ней участвовать?

- 20 октября 2025, 12:15

- |

С 2024 года в России работает государственная программа долгосрочных сбережений (ПДС), которую запустили Минфин и Банк России. За полтора года уже более 5,5 млн человек стало ее участниками. Это довольно много. Но тем не менее не утихают дискуссии, есть ли смысл в ней участвовать.

Программа сложная для понимания с первого раза. Попробуем разобраться.

Что за программа

ПДС позволяет людям формировать накопления, получая при этом бонусы от государства.

Вы заключаете договор с негосударственным пенсионным фондом (НПФ), делаете взносы, получаете инвестиционный доход, а через 15 лет или раньше при определенных обстоятельствах возвращаете себе все, что за это время накопилось. Женщины в 55 лет и мужчины в 60 могут обратиться за назначением периодических выплат.

В чем подвох

- Основной минус — заморозка средств в программе минимум на 15 лет. Фиг знает, что в нашем государстве приключится за столь долгий срок 🤷 Примеров, когда все отменяли и откровенно кидали множество.

( Читать дальше )

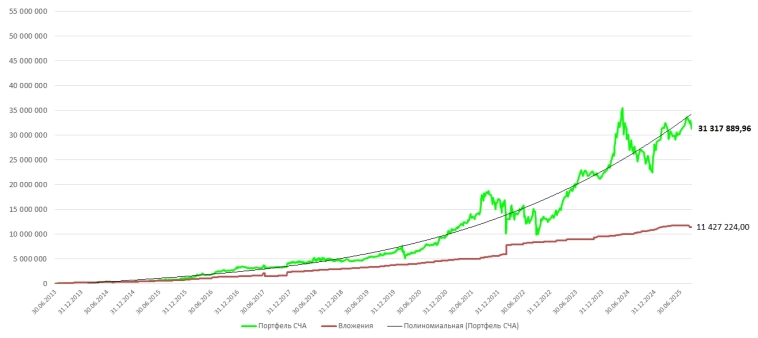

НАЙДЕН ГРААЛЬ!)...

- 16 октября 2025, 15:42

- |

( Читать дальше )

Сальдирование и учет убытков: два кейса, почему это не всегда просто

- 16 октября 2025, 14:06

- |

Кейс 1: Успешное сальдирование

Перед нами был клиент с разными счетами у двух брокеров.

- На счете «Брокер А» он получил убыток 830 000 ₽ от погашения облигаций.

- На счете «Брокер Б» — доход 1 210 000 ₽ по купонам.

- Результат: «Брокер Б» автоматически удержал налог 157 300 ₽ с прибыли.

Казалось бы, убыток «сгорел». Но наш эксперт проверил документы и подтвердил: убыток от погашения облигаций можно зачесть против доходов от купонов. Подали налоговую декларацию, и в итоге на счет клиента вернулись 107 000 ₽.

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 5 )

Рейтинг мутных мажоров😁

- 16 октября 2025, 11:07

- |

Назовите компании у которых самый мутный акционер на ваш взгляд👇

Госкомпании не называть, с ними и так все понятно 👍

Свежий курс Шадрина

- 17 сентября 2025, 15:11

- |

Рынок корректируется, ставка 17% не нравится, новые санкции, мира не видно. Валютные облигации просели, но всё равно вход за неделю до ставки был выгоден.

( Читать дальше )

❗ Эта таблица должна быть у каждого инвестора

- 18 июля 2025, 20:40

- |

📌 Решил составить таблицу долговой нагрузки наиболее популярных компаний. Все 200+ компаний не влезло бы в одну читаемую картинку, поэтому отобрал только 68 с капитализацией более 15 млрд рублей (+ IVA и Русолово). Где это возможно, учитывал отчёты за 1 кв. 2025 г.

❓ СМЫСЛ ПОКАЗАТЕЛЯ:

• Показатель «Чистый долг/EBITDA» позволяет оценить способность компании вовремя погасить свои долги. Чем он выше, тем более вероятен дефолт или внеплановая допэмиссия акций.

• По механике расчёта, этот коэффициент показывает, сколько лет нужно компании, чтобы погасить свои долги, используя свой текущий размер EBITDA.

📊 ЦВЕТОВОЕ РАНЖИРОВАНИЕ:

🟢 Зелёным цветом отметил компании с отрицательным чистым долгом – они зарабатывают дополнительную прибыль благодаря высокой ключевой ставке. Такие компании могут погасить все свои долги, используя только уже имеющиеся денежные средства.

🟡 Жёлтым цветом отметил компании с умеренной долговой нагрузкой. У этих компаний чистый долг меньше, чем годовая EBITDA, поэтому в большинстве случаев у таких компаний нет проблем с долгами.

( Читать дальше )

- комментировать

- 50.7К |

- Комментарии ( 33 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал