Избранное трейдера MOROLF

⚡ Эта таблица должна быть у каждого облигационера

- 21 января 2026, 20:00

- |

📌 В прошлый раз таблица долговой нагрузки для рынка акций набрала рекордное число сохранений в избранное, поэтому, как и обещал – сделал такую же таблицу для рынка облигаций.

📊 КАК ПОЛЬЗОВАТЬСЯ ТАБЛИЦЕЙ?

• Отобрал 103 компании на рынке облигаций, не имеющих листинга акций. Старался отбирать самые популярные среди инвесторов и с большими объёмами выпусков. Сейчас на рынке корпоративных облигаций около 660 эмитентов, поэтому с учётом таблицы акций разобрал примерно треть всего рынка.

• 🟢 Зелёным и 🟡 жёлтым цветом отметил компании с умеренной долговой нагрузкой (Чистый долг/EBITDA ниже 2x); 🟠 оранжевым цветом – компании с повышенной долговой нагрузкой (2-2,4x); 🔴 красным цветом – компании с высокой долговой нагрузкой (2,5x-∞).

• Для сектора лизинга более применим показатель Долг/Капитал (нормальное значение до 8x), поэтому 20 лизинговых компаний выделил отдельно в конце таблицы.

• У некоторых компаний есть отчёты только за 2024 год – их пометил звёздочкой (*). Также выделил красным шрифтом компании, которые уже допустили дефолт или техдефолт – их Чистый долг/EBITDA выше 5x.

( Читать дальше )

- комментировать

- 39.9К | ★176

- Комментарии ( 32 )

Как зафиксировать 14% на десятилетия вперед. Без рисков и сохранить нервы в порядке…

- 19 января 2026, 12:51

- |

Привет, друзья! 👋 Пока дивидендные аристократы манят обещаниями роста, мы в “Сундучке” знаем: настоящая стабильность — это фундамент портфеля. Сегодня разберем, как длинные ОФЗ помогут вам создать пассивный доход, который переживет любой кризис. Ваш шанс пассивного дохода на 10+ лет!

Что делать с длинными ОФЗ?

Три супер-стратегии

Не просто купи — умно собери портфель! Вот проверенные варианты от “Сундучка”:

✅Купи и забудь: Берем топ по доходности (26253 или 26254) — купоны капают как часы, а в 2035-2036 вернут номинал. Идеально для тех, кто ненавидит суету.

✅Собери “лесенку”: Выбери бумаги с погашением от 2030 до 2036 — реинвестируй по частям, не завися от ставок ЦБ.

✅Месячный поток: Набери 6-7 выпусков с разными датами выплат — и получай деньги каждый месяц, как по графику. Никаких пробелов в бюджете!

Философия “Сундучка”: надежность.

ОФЗ — не про рекордные доходы (акции и корпораты могут дать больше), а про сон без кошмаров. В моем портфеле они составляют 30%.

( Читать дальше )

- комментировать

- 11.9К |

- Комментарии ( 9 )

Инвестиция в приюты: новый тренд предпринимателей

- 14 января 2026, 18:19

- |

Пока мы не начали углубляться, обращаю внимание: я не являюсь сторонником или противником приютов, а лишь рассматриваю финансовую сторону вопроса, при этом задавая интересующие меня вопросы. Да и просто кто-то обязан был это написать и об этом спросить.

Теперь к делу.

Моральная составляющая приютов мне ясна — забота о братьях наших меньших. Но смысловая задача ясна не до конца. Зачем?

Попались мне на озоне «товары»:

( Читать дальше )

Тактика и Стратегия. Как связать свои облигации воедино?

- 09 января 2026, 05:03

- |

Мы часто обсуждаем, во что вкладывать деньги, как выбирать компании и оценивать их, но, при этом, реже говорить о том, как можно сформировать портфель. Сегодня давайте остановимся именно на обсуждении стратегий формирования портфелей.

Составление портфеля — творческое занятие, которое ограничивается лишь фантазией и желаниями каждого отдельного инвестора. На него сильно влияют цели, которые ставятся в основу стратегии (срок инвестирования, возможность реинвестирования, частота выплат и иные). Однако, можно выделить 4 фундаментальных подхода, на базе которых есть возможность инвестировать в соответствии со своими целями.

1. Пуля

Это подход, при котором весь портфель облигаций строится так, чтобы большая часть бумаг погашалась в одну и ту же дату (или в очень узком временном окне). Цель — получить к определённому моменту времени максимально возможную сумму (номинал + купоны), чтобы использовать её на конкретную цель: приобретение жилья, оплату обучения, крупную покупку и т.п… В отличие от других стратегий, где погашения распределены во времени, здесь акцент делается на точную дату, а не на равномерный денежный поток

( Читать дальше )

БСП (банк Санкт Петербург): как не инсайдеру заранее понять, что кредитный портфель банка, вероятно, низкого качества

- 16 декабря 2025, 17:13

- |

#БСП

Не смотря на ежедневные инсайдерские покупки,

БСП — лидер падения в банковском секторе.

В 2023, 2024г был лидером роста.

В 2023, 2024г был одной из основных акций в портфеле.

Смотрю на сегодняшнее стремительное падение БСП аж на 4% на растущем рынке и понимаю, что

здорово, что нет акций в БСП в портфеле, т.к. держу только сильные тренды.

Второй месяц подряд прибыль ниже 2 млрд рублей при расходах на резервы около 3 млрд рублей.

Плюс — негативный сигнал от компании по прогнозу CoR (стоимость риска).

Банк корректирует прогноз по стоимости риска (CoR) на 2025 год со 100 б.п. до около 200 б.п.

‼️Это означает, что при текущем среднем кредитном портфеле резервы за год могут составить ≈16 млрд рублей.

УВЕЛИЧЕНИЕ РЕЗЕРВОВ ВЫШЕ ЧИСТОЙ ПРИБЫЛИ

ГОВОРИТ О ТОМ, ЧТО

СУЩЕСТВЕННАЯ ЧАСТЬ КРЕДИТНОГО ПОРТФЕЛЯ БСП МОЖЕТ ОКАЗАТЬСЯ НИЗКОГО КАЧЕСТВА.

Я НЕ ИНСАЙДЕР, КАК МОЖНО БЫЛО ЭТО ЗАРАНЕЕ УЗНАТЬ ?

ПО ТРЕНДУ: ИНСАЙДЕРЫ ПРОДАВАЛИ, ТРЕНД СЛАБЫЙ.

НЕ ДЕРЖУ АКЦИИ СО СЛАБЫМИ ТРЕНДАМИ !

Думаю,

настоящие инсайдекры продавали.

( Читать дальше )

⚡ Сектор лизинга – стоит ли ждать дефолты?

- 15 декабря 2025, 20:08

- |

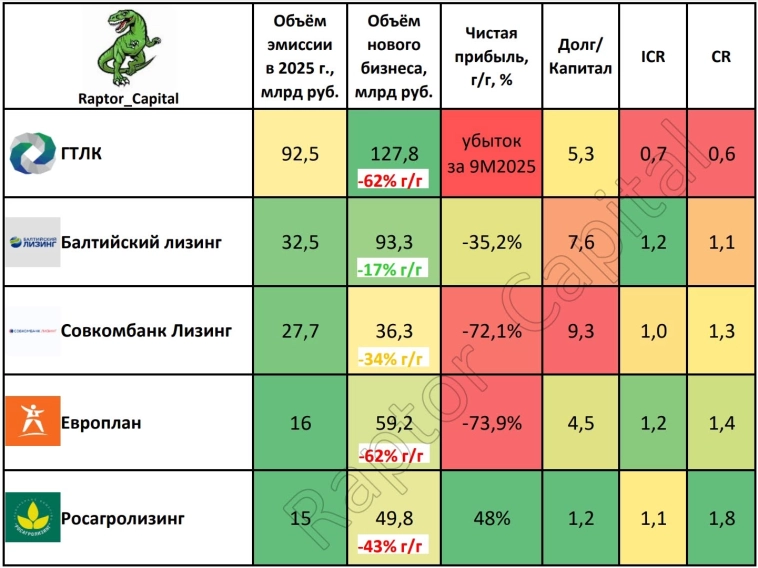

📌 Сегодня предлагаю выяснить, безопасно ли держать в портфеле облигации лизинговых компаний или стоит ждать первые дефолты.

1️⃣ СИТУАЦИЯ В СЕКТОРЕ:

• Для сектора лизинга 2025 год стал самым сложным за последнее десятилетие. Из-за длительного удержания ключевой ставки на высоком уровне упали спрос и платежеспособность клиентов.

• Раньше по объёму нового бизнеса лидировали сегменты грузовых авто и ж/д техники. Сейчас клиенты лизинга стали экономить на грузовом транспорте, а впереди рост утильсбора и локализация такси – из-за этих факторов в 2025 году стал лидировать сегмент легковых автомобилей. Это на руку Европлану и Балтийскому лизингу (3 и 6 место в сегменте по итогам 9 месяцев).

2️⃣ КЛЮЧЕВЫЕ ПРЕДСТАВИТЕЛИ:

• Отобрал в таблицу топ-5 компаний по наибольшему объёму размещённых облигаций в 2025 году. Все показатели считал по отчётам РСБУ за 9 месяцев 2025 года (МСФО есть только за 1 полугодие). Кредитный рейтинг у Европлана «АА», у четырёх остальных «АА–». Выводы из таблицы следующие:

( Читать дальше )

Стрижка купонов и биржевые бури: как жил фондовый рынок Российской империи

- 15 декабря 2025, 17:28

- |

Дневники банкиров, чиновников и композиторов — о панике, жадности и надежде на проценты.

В декабре 1889 года светская львица Александра Богданович сделала в своем дневнике лаконичную, но убийственную запись:

«Вчера умер Ляский (Международный банк). Акции банка сразу понизились до 35 руб. Что значит один человек!»

Одна смерть — и курс рухнул. Никаких плохих отчетов, просроченных кредитов или скандальных ревизий. Просто не стало директора. В этой фразе — вся суть фондового рынка Российской империи на его пике. Это был мир не абстрактных активов, а личных репутаций, плотных связей и нервных слухов. Котировки жили не только балансами компаний, но и здоровьем сановников, настроением в министерских кабинетах и разговорами за чаем в купеческих клубах.

( Читать дальше )

Откуда берется впечатляющая доходность на инвестициях в коммерческую недвижимость?

- 12 декабря 2025, 15:58

- |

Максимально полезный эфир про коммерческую недвигу провели вчера с основателем Simple Estat https://simpleestate.ru/ Никитой Корниенко.

Ему 31 год, мне лично понравилось как и что он говорит.

Он работал в Goldman Sachs в России, у них был портфель недвижимости на миллиарды долларов, цель была зарабатывать ROE 25% в долларах. Он решил делать этот бизнес самостоятельно и занимается им уже 7 лет.

Как это устроено? Под каждый объект недвижимости формируется свое акционерное общество. Обыкновенные акции полностью принадлежат Симпл Эстейт, а вот префы полностью принадлежат инвесторам, а устав предусматривает все имущественные права только на префы. Рентный доход выплачивается в виде дивидендов только на префы. Сам SimpleEstate денег в объектах не держит, все уходит инвесторам.

Спросил его чем лучше ЗПИФов?

👉большая гибкость и скорость принятия решений чем в ЗПИФах

👉работа с объектами стоимостью 0,1-1 млрд, дешевле объекты, выше доходность

👉расходы АО меньше чем у ЗПИФа

📈Никита рассказал, что есть примеры где они заработали 35-45% годовых (в основном этот рост за счет подорожания объекта достигается).

📉Но есть примеры где текущая фактическая доходность низкая (например 6%), потому что договор аренды составлен так, что пока магазин под арендой раскачивается, арендный поток растет медленно и выходит на плато через 3-4 года

📈Я конечно понял, что основной пик доходности инвесторы получат, когда ставки улетят

( Читать дальше )

Как вернуть вычет по купонам ОФЗ без ИИС.

- 09 декабря 2025, 20:12

- |

Недавно заметил интересные выпуски облигаций 26253 и 26254. Купоны по ним просто сказка!

Но вот налоги с купонов платить совсем не хочется. ИИС у меня нет и открывать не собираюсь. И тут я подумал. А ведь я купил квартиру и имею право на имущественный вычет.

Едем дальше. Вернуть, насколько я знаю, можно любые налоги по ставке 13% КРОМЕ налога на дивиденды. А купон это не дивиденд.

Кто что думает? И были ли у смартлабовцев реальные случаи такого возврата налога на купоны без применения ИИС?

💵 Как я заработал $250 000 к 22 годам, вернее уже $284.000…

- 23 ноября 2025, 17:24

- |

🚀Постоянно слышу этот вопрос в комментариях, настала пора рассказать историю вновь!

Пора снова раскрыть карты.

✅ Как я из обычного студента стал человеком, который зарабатывает 700к в месяц?

✅ Как редкий навык перевернул мою жизнь?

🇨🇳 Редкий навык, который изменил все

Родители подарили мне актив, который не обесценивается — китайский язык. Я учу его больше 10 лет.

Когда пришло время обеспечивать себя, я понял одно:

❌ Работать «на дядю» не хочу.

✅ Хочу зарабатывать на том, что знаю и умею лучше других.

Я выложил анкету на Profiru и начал с малого:

💸 700 ₽/час онлайн-занятий.

Онлайн — чтобы не тратить время на дорогу и работать из любой точки мира.

📈 С каждым месяцем росли и опыт, и ставки.

А потом пришел февраль 2022-го.

💥 “Поворот на Восток” взорвал спрос на китайский язык.

Рынок перегрет, преподавателей мало, а спрос бешеный. С этого момента я понял — это мой звездный час.

📌 Я оформил ИП, расчетный счет и патент.

📌 На пике работал по 70+ часов в неделю.

📌 Сейчас снизил темп: 8 часов в день, средняя ставка 3 300 ₽/час.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал