Избранное трейдера Khav

Гонконгские компании на СПБ Бирже

- 16 июня 2022, 13:40

- |

СПБ Биржа 20 июня начнет биржевые торги 12 акциями с первичным листингом на Гонконгской бирже (HKEX). С 2017 года — уже без малого 5 лет — идут разговоры о том, что такая возможность рассматривается второй российской биржей, и вот наконец-то это свершилось.

Правда, частные инвесторы получат доступ чуть позже: сначала брокерам необходимо протестировать все процессы, т.к. Гонконгская биржа имеет ряд особенностей, одной из которых является так называемый «stamp duty» — гербовый сбор, удерживаемый вместе с комиссией за сделки. Он будет составлять 0,13% от суммы сделки.

Следует также помнить, что валюта Гонконга — это гонконгские доллары, а не юани. Очень популярной была идея запастись юанями в ожидании допуска к «китайским акциям напрямую» — если вы так делали, то напрасно. Вам следует продать свои юани и запастись гонконгскими долларами (HKD). Кстати, курс HKD привязан к курсу доллара и является прокси-долларом (криптаны могли бы назвать это «стейблкоином»):

( Читать дальше )

- комментировать

- 5.5К | ★4

- Комментарии ( 11 )

Говоря о прогнозе по американской экономике мы не можем сказать ничего хорошего

- 06 июня 2022, 12:09

- |

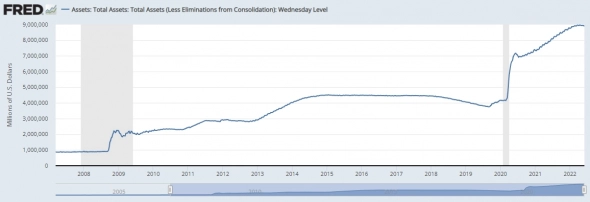

Начнем издалека. После кризиса 2008 года основным драйвером американской экономики была искусственная накачка экономики деньгами. Процедура получила название QE (количественное смягчение), которое заключалось в «монетизации госдолга» — ФРС США покупала облигации казначейства США, тем самым сохраняя ставки на минимальном уровне и увеличивая количество денег в экономике. С одной стороны — резко растут расходы бюджета для поддержки экономики, с другой — центральный банк печатает деньги, чтобы экономику поддержать.

Дефицит бюджета США:

Эксперимент был запущен при Бене Бернанке в 2008 году и это был наилучший вариант избежать депрессии. Как показал опыт, оказалось, что QE можно проводить без каких-либо негативных последствий: инфляция не выросла, доллар не обесценился, гособлигации США покупать не перестали, а экономика выросла. Поэтому в конце 2010 года запустили QE2, а в 2012 запустили QE3.

Все эти процессы отражаются на графике баланса ФРС, который начинал расти после начала каждой скупки активов:

Баланс ФРС — это количество ценных бумаг, скупленных на напечатанные деньги.

( Читать дальше )

Рецензия: Великие инвесторы от Баффета до Сороса

- 31 мая 2022, 18:23

- |

В феврале прочитал отличную книгу Глена Арнольда — Великие Инвесторы, но как-то было не до рецензии. Исправим пробел!

Автор коротко пробежался по стратегиям Баффета, Грэма, Линча, Сороса, Мангера и других, а я выписал самое интересное для Вас.

Экономлю Вам время!)Жмите лайк, если рецензия понравилась.

Поехали!

От Автора Книги:

Что общего между всеми великими инвесторами?

👉 Быть бизнес-аналитиком, а не специалистом по ценным бумагам — инвесторы должны понимать бизнес

👉 Делать «дошмашнее задание» — самостоятельно анализровать компании, социальные, экономические и политические вопросы

👉 Контролировать эмоции — не поддаваться искушению рынка и быть хладнокровным на оптимизме и пессимизме

👉 Быть последовательным — оставаться верным своему подходу.

👉 Максимально упростить инвестиционные идеи.

1. Инвестор Бэн Грэм, на его фундаментальный труд «Разумный инвестор» я уже писал рецензию на смартлабе https://smart-lab.ru/blog/reviews/714988.php, кто не читал — рекомендую ознакомиться. Совсем коротко пробежимся

👉 В период Великой Депрессии Грэм потерял 70% стоимости своего портфеля «я был убежден, что знаю все необходимое о том, как делать деньги на акциях и облигациях». После потерь отказался от роскоши и показного благополучия.

( Читать дальше )

Что не так с флоатерами и их эмитентами?

- 04 мая 2022, 09:57

- |

Флоатеры — облигации с плавающей ставкой купона — в 2022 г. эффективно защищают инвесторов от резкого скачка процентных ставок. Но оплачивать эту защиту предстоит эмитентам, для которых расходы по процентам выросли почти вдвое. Как чувствуют себя эмитенты бумаг с плавающей ставкой в новой реальности и что может выбрать для покупки инвестор в этом классе активов, рассматриваем в нашем новом материале.

Для облигации характерны два ключевых риска: кредитный и процентный. Кредитный риск — это риск ухудшения платежеспособности эмитента вплоть до дефолта. Процентный риск — снижение рыночной цены облигации из-за роста процентных ставок.

Чтобы защититься от процентного риска, инвестор может купить облигации с коротким сроком до погашения или же предпочесть облигации с плавающей ставкой купона — флоатеры. Купон флоатера привязан к какому-либо рыночному индикатору: ключевой ставке, уровню инфляции, сопоставимой ОФЗ или ставкам на межбанковском рынке. Когда базовая ставка растет, величина купона растет вместе с ней, что позволяет избежать падения цены облигации. Подробнее о флоатерах можно прочитать в нашей статье «

( Читать дальше )

Вопросы к компании Селигдар

- 21 апреля 2022, 17:58

- |

Компания Селигдар интригующая. Вроде как у них амбициозные планы роста производства, но с другой, слабые текущие денежные потоки и немаленькие заимствования. После ее анализа у меня остались ряд вопросов, я решил их записать.

👉Зачем сейчас идет размещение 37,6 млн акций по закрытой подписке? Это деньги на финансирование приобретения лицензии на Кючус?

👉Каков тайминг размещения акций и прайсинг?

👉На какие цели был взять последний кредит в сумме почти 10 млрд рублей?

👉Как сейчас идут дела со сбытом?

👉Кто основной покупатель золота, кто покупатель олова?

👉Насколько цены реализации отличаются от биржевых?

👉Есть ли какие-то ожидания по ценам на олово? насколько они устойчивые?

( Читать дальше )

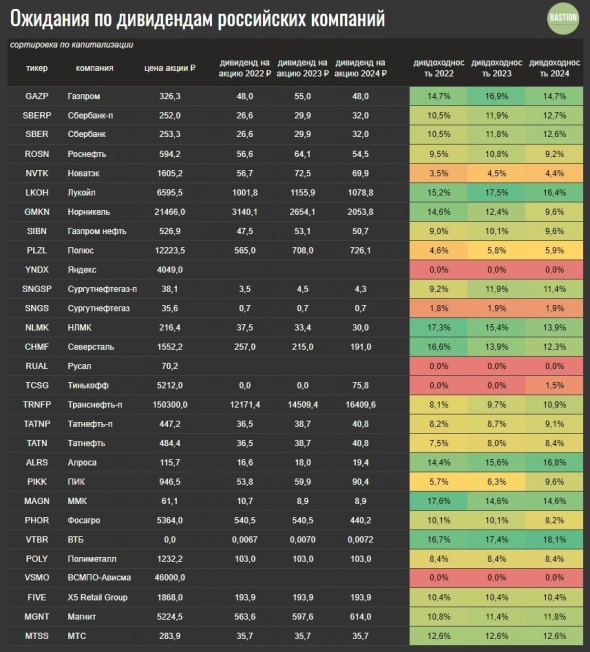

Какие дивиденды заплатят компании РФ?

- 07 февраля 2022, 10:08

- |

Некоторые наблюдения:

Газпром. Российский газ продолжит продаваться в Европе по высоким ценам и геополитика вряд ли этому помешает. Во время последних распродаж на рынке акций Газпром потерял в стоимости меньше, чем другие компании крупной капитализации. Дивидендная доходность в 2022 году должна составить под 15%.

Сбер. За последние 3 месяца акции потеряли почти треть стоимости, что значительно увеличило ожидаемую дивидендную доходность. 1,2 трлн рублей прибыли в 2021 году должны принести дивиденд около 26,5 рублей на акцию (коэффициент — 50% от прибыли). Форвардная дивидендная доходность 10,5%.

Лукойл. При выплате всего свободного денежного потока на дивиденды, инвестор может рассчитывать на выплаты на уровне в 1000 рублей в ближайший год. Это формирует форвардную дивидендную доходность в 15%. Вероятно, что при сохранении текущих цен на нефть, выплаты будут еще больше.

( Читать дальше )

- комментировать

- 19.9К |

- Комментарии ( 28 )

📚Мышление инвестора, когда рынки начинают сходить с ума

- 25 января 2022, 17:32

- |

Перечитывание этих заметок помогает справиться с внутренней обезьяной, которая начинает переживать во время снижения рынка.

▫️Помните, что каждое прошлое падение рынка выглядит как возможность, каждое будущее падение рынка выглядит как риск.

▫️Радуетесь вы или нервничаете во время падения стоимости актива показывает, кто вы на самом деле — инвестор или спекулянт. Кто будет радоваться падению своих активов? Тот, кому оно дает возможность реинвестировать дивиденды, проценты и свободный кэш по сниженным ценам.

▫️Самым большим фактором, влияющим на рыночную доходность на коротком промежутке, являются изменения настроений инвесторов. А настроениям нет дела до электронных таблиц, рассуждений, формул или метрик. Они делают дураками тех, кто пытается их предсказать.

▫️Есть два способа подготовиться к сложным временам: вы можете ожидать, что они наступят, или можете попытаться предсказать, когда они наступят. Первый способ подразумевает, что на протяжении вашего инвестиционного горизонта рынок периодически будет сходить с ума. Например, вы говорите себе, «в ближайшее десятилетие мне 4-5 раз придется пережить падение портфеля акций на 20% и более». Второй способ предсказывает, что в определенное время рынок сойдет с ума. Первый способ прост и реально помогает, второй чрезвычайно сложен и часто имеет неприятные последствия.

( Читать дальше )

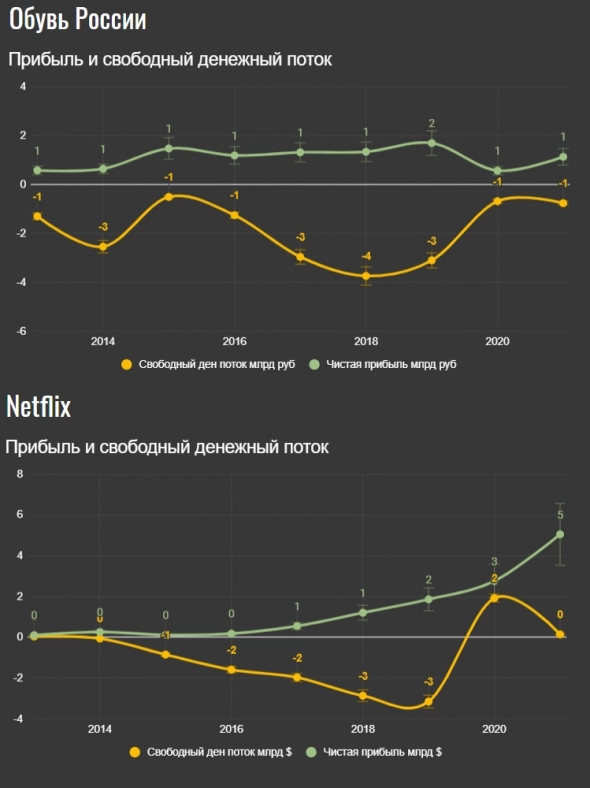

🔎Что общего у Обуви России и Netflix? Нет, не только падение на 20% за неделю.

- 21 января 2022, 14:25

- |

У американского видеостримингового сервиса и российского ритейлера в финансовой отчетности можно увидеть неплохую чистую прибыль, но по факту долгие годы они «сжигали кэш», увеличивая долговую нагрузку. Как так получается?

🔹Чистая прибыль vs Свободный денежный поток

Индикатор P/E по опросам до сих пор остается любимым индикатором аналитиков и инвесторов для оценки компаний. Что может быть проще? Если одна компания стоит 5 прибылей, а другая 15, то очевидно, что для стоимостного инвестора первая будет интересней. Но не стоит спешить.

Чистая прибыль представляет выручку компаний за год за исключением всех издержек. Однако расчет показателя связан с большим количеством бухгалтерских методов оценки, которые часто носят «бумажный» характер и не связаны с реальными денежными доходами и расходами.

Например, если компания в этом году потратила миллиарды долларов на инвестиции, то в отчете о прибылях и убытках будет отражена лишь часть этой суммы в виде амортизации. Остальная сумма будет отражена в издержках в последующие годы.

( Читать дальше )

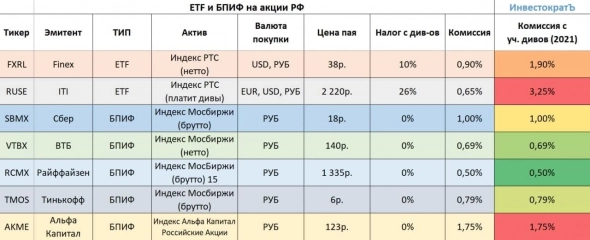

Выбираем лучший фонд на рынок РФ

- 20 января 2022, 13:47

- |

Рынок немного выдохнул после приличной коррекции. Многие активы даже по текущим ценам все еще дешевы, на таких падениях иногда даже не хочется заниматься отбором отдельных компаний, а проще купить весь индекс целиком. Сегодня предлагаю разобрать основные ETF и БПИФ на российские активы и выбрать наиболее интересные. Последовательность разбираемых фондов будет идти по дате их появления на Мосбирже.

💰#FXRL (Finex)

Данный фонд появился в марте 2016 года и уже имеет хорошую историю, которую можно проанализировать. Комиссия фонда составляет 0,9%, цена пая после сплита прилично снизилась и сейчас составляет всего 38 руб. Фонд доступен к покупке, как в рублях и в долларах, но базовой валютой является рубль для всех разбираемых эмитентов.

К плюсам я бы отнес то, что это ETF, который регулируется европейским законодательством и точность следования своей стратегии достаточно высокая. К минусам можно отнести то, что из-за европейской регистрации (Ирландия) фонд вынужден платить налог с дивидендов, которые получает от компаний РФ, в размере 10%. Если брать форвардную див. доходность индекса Мосбиржи в 10%, то доп. комиссия из-за налогов составит целый 1%, а суммарная комиссия 1,9% соответственно. Еще сюда можно отнести риск того, что в перспективе в РФ отменят налоговые вычеты (в том числе по ИИС) для иностранных компаний, а Finex фактически таковой и является.

( Читать дальше )

Есть ли идеи в генерации?

- 28 декабря 2021, 18:49

- |

На фоне нестабильности на рынках мы часто прятались в какие-нибудь консервативные истории, которые не подвержены геополитике, влиянию курсовых разниц и санкциям. Одним из таких секторов традиционно является электрогенерация. Сейчас акции многих компаний хорошо скорректировались, давайте разберемся, есть ли уже что-то более-менее интересное здесь или нет.

Юнипро — акции сейчас торгуются на уровне 2,6 руб. Компания не подвержена риску растущих ставок, благодаря отрицательному чистому долгу (денег больше, чем кредитов). При этом, в ближайшие пару лет нам обещают платить 0,317 руб. на акцию дивидендов, что к текущей цене дает более 12% годовых. При текущих доходностях облигаций в 11-12% уже не так интересно, тем не менее, оценка компании сейчас относительно низкая. Если брать на горизонт 2-3 лет, в надежде на то, что ставки в следующем году пойдут на спад, то история становится интересной. Также потенциальным драйвером роста акций может быть покупка со стороны ИнтерРао, о которой многие забыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал