SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. VladimirKiselev

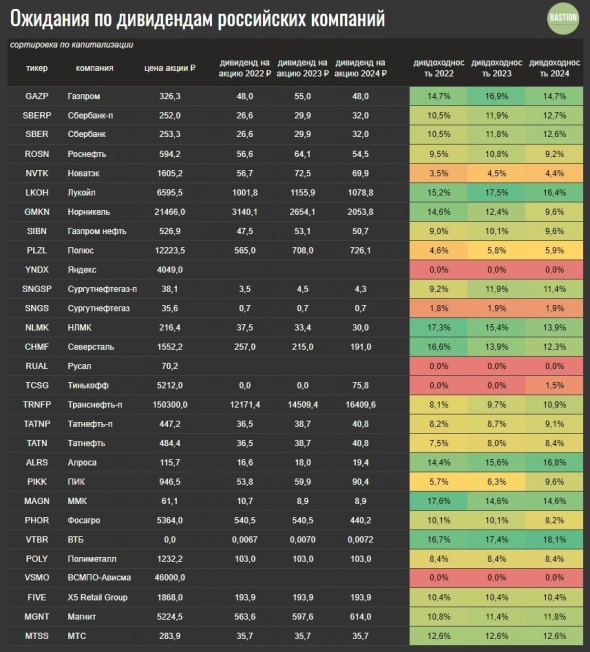

Какие дивиденды заплатят компании РФ?

- 07 февраля 2022, 10:08

- |

Некоторые наблюдения:

Газпром. Российский газ продолжит продаваться в Европе по высоким ценам и геополитика вряд ли этому помешает. Во время последних распродаж на рынке акций Газпром потерял в стоимости меньше, чем другие компании крупной капитализации. Дивидендная доходность в 2022 году должна составить под 15%.

Сбер. За последние 3 месяца акции потеряли почти треть стоимости, что значительно увеличило ожидаемую дивидендную доходность. 1,2 трлн рублей прибыли в 2021 году должны принести дивиденд около 26,5 рублей на акцию (коэффициент — 50% от прибыли). Форвардная дивидендная доходность 10,5%.

Лукойл. При выплате всего свободного денежного потока на дивиденды, инвестор может рассчитывать на выплаты на уровне в 1000 рублей в ближайший год. Это формирует форвардную дивидендную доходность в 15%. Вероятно, что при сохранении текущих цен на нефть, выплаты будут еще больше.

Норникель. Цены на медь и никель обновляют максимумы. Сырьевые компании сейчас чувствуют себя очень хорошо, а производители цветных металлов особенно. Компания впервые в истории может заплатить дивиденды более 3000 рублей на акцию с текущей доходностью в 14,5%. В дальнейшем жду снижения выплат из-за растущего капекса и изменений в дивидендной политике.

Сургут-префы. Ожидаемая дивидендная доходность в 2022 году будет ниже, чем у Лукойл и Газпрома, и составит 9,5%. Зато ослабевший рубль может привести к более интересному росту выплат в 2023 году.

НЛМК. На ближайший год акции сталевара имеют самую высокую ожидаемую дивдоходность среди компаний крупной капитализации (17%). Однако в дальнейшем выплаты могут снизиться из-за введения новых налогов.

Алроса. В отличие от нефти, газа, стали и удобрений у властей нет мотивации сдерживать рост цен на алмазы для внутреннего рынка, поэтому риски регулирования здесь ниже. Стоимость алмазно-бриллиантовой продукции в 2022 году продолжает рост на фоне мировой инфляции. Дивдоходность Алросы по выплатам через 2 года максимальная в подборке.

ВТБ. Прибыль на уровне более 300 млрд рублей, означает, что по историческим меркам дивиденды должны быть огромными. Текущая дивдоходность ожидаемых в 2022 году выплат составляет 16%. Однако следует держать в уме, что ВТБ это ВТБ. Инвесторы за последние 10 лет несколько раз получали неприятные сюрпризы.

Фосагро. При росте цен на удобрения издержки российских компаний сектора растут не так быстро. Стоимость газа, сырья необходимого для выпуска удобрений, на внутреннем рынке регулируется государством, что позволяет таким компаниям как Фосагро получать сверх прибыль. За последние 3 года дивиденды компании выросли в 2,5 раза. Доходность выплат остается на уровне в 10%.

X5. После суперуспешного периода пандемии и локдаунов у ритейлера будет наблюдаться замедление темпов роста доходов и снижение свободного денежного потока. Сомнительно, что в среднесрочной перспективе инвесторам следует ожидать увеличения выплат.

С какими прогнозами в таблице не согласны больше всего?

✉️Мои заметки по дивидендным акциям в Telegram, во Вконтакте

19.9К |

Читайте на SMART-LAB:

Хэдхантер. Я не дождался отчета за 25г. и обновил прогноз по прибыли и дивидендам

Хэдхантер послезавтра 6 марта опубликует отчет по МСФО за 2025 год. Модель по компании обновлял здесь , но сегодня решил сделать...

16:09

ЦБ ожидает двукратный роста вложений в ПДС в 2026 году до 1,5 трлн руб.

Банк России ожидает, что к концу 2026 года объем вложений в рамках программы долгосрочных сбережений (ПДС) может достигнуть 1,5 трлн рублей,...

15:59

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс

не понимаю эту гонку за дивами, по облигам дают 10%, дались вам эти дивы эфемерные

на мос бирже только два сектора экономики, болото

А у облиг тело не только не растёт, но в период роста ставок ещё и сильно падает(в зависимости от дюрации).

Сравнивать полноценный и хорошо платящий долевой инструмент с долговым — такое себе. Тем более при Р/Е=3...5 отказывать себе в удовольствии набрать по таким ценам.

Только в отличии от облиг они имеют прибыль и на див, и на добавление активов.

в условиях падения ставок облигации, особенно длинные растут (и ощутимо).

P/E- таки да. Но в условиях высоких рисков сидеть чисто в акциях тоже идея так себе.

Скоро всё станет ясно с фактическим размером дивов, может и не будет явных кидков