Блог им. VladimirKiselev |Причины высокой доходности американских банков

- 26 октября 2021, 11:35

- |

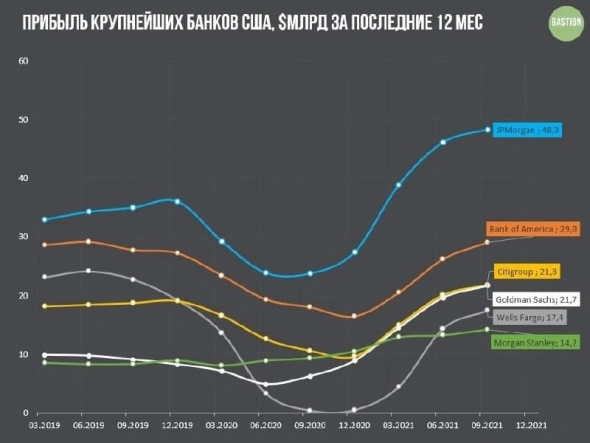

Под дашбородом с максимумами и минимумами американских акций подписчик спрашивает, почему банки США так хорошо выглядят по доходности с начала года. Акции JP Morgan прибавили +30%, Bank of America +50%, Morgan Stanley +49%.

Рост акций почти всегда является результатом ожидаемого роста прибыли. Поскольку вся большая шестерка банков США недавно опубликовала отчеты, в режиме брифинга посмотрим, почему они так хорошо себя чувствуют.

JP Morgan: Mcap $492 млрд, P/E 10x, ROE 17,8%

Прибыль в III кв: +24% г/г до $11,2 млрд. Главный источник роста — роспуск резервов под проблемные кредиты на сумму $2,1 млрд. Глава банка Джимми Даймом предупреждает, что такой рост прибыли нельзя считать устойчивым. Инвестиционное подразделение банка в 1,5 раза увеличило доходы от сделок M&A, а также на 30% от торговли акциями.

Bank of America: Mcap $381 млрд, P/E 13x, ROE 11,2%

Прибыль в III кв: +64% г/г до $7,3 млрд. Самым ярким событием в отчетности второго по размерам банка США стал рост доходов от консультационных услуг по управлению активами и инвестициям. Подразделение заработало рекордные $1,2 млрд прибыли.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. VladimirKiselev |Почему SpaceX не сделает из Маска триллионера?

- 22 октября 2021, 10:32

- |

Космическая компания Илона Маска SpaceX в последнем раунде финансирования оценена в $100 млрд, что составляет менее 1/8 от рыночной капитализации Tesla. Аналитик Morgan Stanley Адам Джонс говорит, что многие клиенты-инвесторы, готовы оценить SpaceX гораздо дороже.

Morgan Stanley провел опрос профессиональных управляющих, задав вопросы о двух компаниях Маска: «Как вы думаете, какая из инвестиций более привлекательна?» и «Как вы думаете, какая компания будет стоить дороже в долгосрочной перспективе?»

63% опрошенных Morgan Stanley ответили «SpaceX» на оба вопроса.

В аналитической записке Адам Джонс указывает, что потенциальные инвесторы готовы оценить космический бизнес Маска в триллионы долларов, что сделает его первым в мире триллионером.

Впрочем, сам Джонс скептичен и указывает, что в моделях оценки получить капитализацию в $1 трлн никак не получается. Из чего же состоит потенциальный бизнес SpaceX?

( Читать дальше )

Блог им. VladimirKiselev |Инвесткомитет: J.M. Smucker - антикризисная компания с дивидендной доходностью >3%

- 12 июля 2021, 11:23

- |

J.M. Smucker (SJM) (читается как Джей Эм Смакер) — американский производитель джема, арахисовой пасты, кормов для животных и многих других потребительских товаров.

В начале июля компания повысила квартальный дивиденд на 10% до $0,99 на акцию. Текущая дивидендная доходность составляет 3,1%. Что интересного представляет профиль компании и подходит ли она для стратегий Bastion?

Аргументы за покупку

• J.M. Smucker — стабильный и нециклический бизнес. Продажи таких брендов как джем Smucker's слабо зависят от колебаний экономического цикла, что делает компанию защитной к кризисам. Показательно, что во время обвала рынка более чем на 30% в 2008 году, акции J.M. Smucker оказались одними из немногих с положительной доходностью.

• Компания имеет диверсифицированный портфель из +40 брендов. Самые крупные из них — Smucker's (джем и арахисовая паста), Nature's Recipe (корм для собак), Dunkin' Donuts (кофе и пончики), 1850 coffee (кофе).

( Читать дальше )

Блог им. VladimirKiselev |50 американских компаний, показавших лучшую доходность за 15 лет

- 07 апреля 2021, 11:46

- |

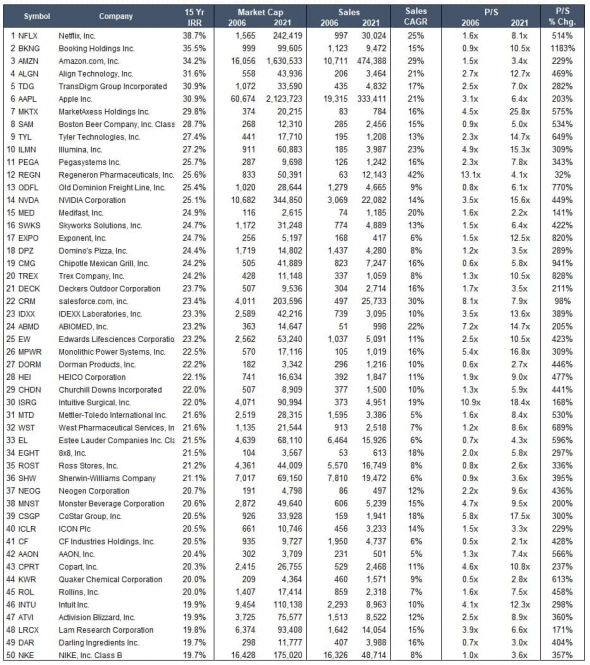

Таблица лучших американских акций по доходности за полтора десятилетия от портфельного менеджера Джо Франкенфилда. Они принесли инвесторам более 19,7% годовых против 8% у индекса S&P500. Несколько наблюдений:

1) В 2006 году многие лидеры рынка еще не изобрели продукты, благодаря которым, в будущем вырастет стоимость их акций. Netflix, ставший первым по доходности со среднегодовым результатом в 38,7%, тогда рассылал DVD-диски по почте. До презентации первого iPhone от Apple оставался год. Amazon только начал коммерческое тестирование облачных сервисов.

2) Чтобы оказаться в лидерах необязательно быть всем известной компанией IT-сектора. 4-е место по доходности занимает калифорнийская Align Technology, разработавшая устройство выравнивания зубов без брекетов.

TransDigm Group со среднегодовой доходностью как у Apple разрабатывает и производит инженерные компоненты для авиакосмической отрасли.

( Читать дальше )

Блог им. VladimirKiselev |Bastion podcast #40: Невероятная история Sony

- 22 марта 2021, 09:30

- |

Как создавалась Sony. Какие изобретения сделали компанию культовой. Почему начался закат компании. Как сегодняшний менеджмент пытается возродить исторические ценности и поднять капитализацию.

0:00 Заслуживает ли Sony биографии от Уолтера Айзексона

5:01 Зарождение капитализма в Японии

8:50 Первые годы Sony в послевоенной разрухе

13:30 Магнитофон весом 35 килограмм

17:02 Как появилось название Sony

18:33 В Sony Walkman никто не верил

22:48 Закат Sony

24:45 Американец во главе японской компании

29:07 «Продавайте Sony», начало возрождения

31:20 Компания сегодня

38:20 Почему Sony стоит дешевле, чем сумма ее частей

44:14 Дорого ли стоит Sony?

( Читать дальше )

Блог им. VladimirKiselev |AT&T - как закопать в землю более $50 млрд

- 18 марта 2021, 16:05

- |

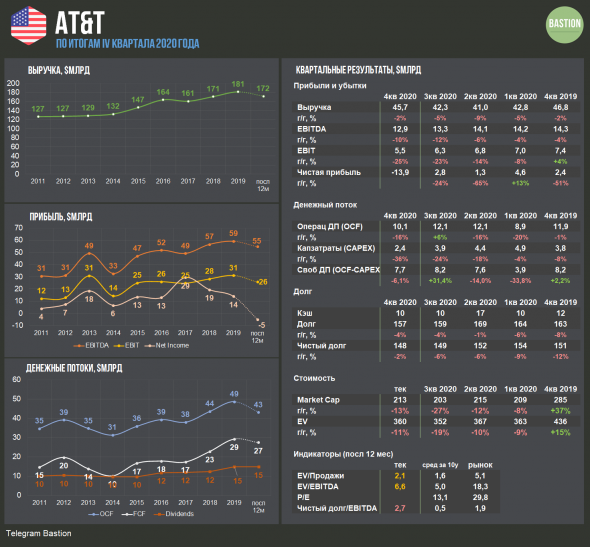

В последнем выпуске живого портфеля наш товарищ Назар Щетинин удивлялся огромным убыткам, которые свалились на американский телеком-конгломерат AT&T в прошлом году. История этих убытков служит хорошим примером, как менеджмент может потерять огромное количество денег за короткий период.

AT&T это крупнейший мобильный оператор США, владелец медиаконгломерата WarnerMedia (Warner Bros., HBO, CNN), а также оператора спутникового ТВ Direct TV. Компания хорошо знакома любителям дивидендного инвестирования в США, так как является аристократом с высокой дивдоходностью на уровне 7%.

В IV квартале AT&T получила рекордный чистый убыток в $13,9 млрд. Главной причиной этому стало списание «гудвила» на $15,5 млрд по инвестициям в оператора спутникового ТВ Direct TV.

( Читать дальше )

Блог им. VladimirKiselev |Bastion podcast #38: Самый большой пузырь в истории. Железные дороги в 19 веке

- 01 марта 2021, 12:45

- |

Массовые галлюцинации и самый большой финансовый пузырь в мировой истории. Так The Economist описывает манию на рынке железных дорог, случившуюся в 1840-е годы в Британии. На ней потеряли деньги Чарльз Дарвин, Шарлотта Бронте и множество новых инвесторов, которые пришли на рынок за легкими деньгами. Разбираемся, что привело к буму и какие уроки можно вынести инвестору из этой истории.

( Читать дальше )

Блог им. VladimirKiselev |Cisco: скромный рост дивидендов после непростого года

- 17 февраля 2021, 10:25

- |

Производитель сетевого оборудования повысил квартальный дивиденд на 2,8%. Выплаты акционерам увеличена на 1 цент до $0,37 на акцию. Годовая дивидендная доходность составляет 3%, что выше среднего для американского рынка акций. Компания увеличивает дивиденды 10-й год подряд.

Выручка Cisco прекратила падение. Доходы компании по итогам январского квартала составили $11,9 млрд, столько же, сколько и за аналогичный период годом ранее. В предыдущем квартале снижение выручки достигало 9%.

Основной сегмент доходов — инфраструктурные платформы, куда входят продажи сетевых коммутаторов и маршрутизаторов. Он составляет более половины выручки. В период пандемии компании откладывали инфраструктурные расходы, что негативно сказалось на финансах Cisco. За прошлый год инфраструктурные заказы упали на 15%.

Второй по величине сегмент — услуги, куда входят сервисы дополнительной технической поддержки клиентов. Он составляет 27% выручки компании. В последнем квартале доходы от услуг увеличились на 2%, что можно считать умеренно-положительным результатом.

( Читать дальше )

Блог им. VladimirKiselev |AT&T - высокая дивдоходность и большие долги

- 06 октября 2020, 12:25

- |

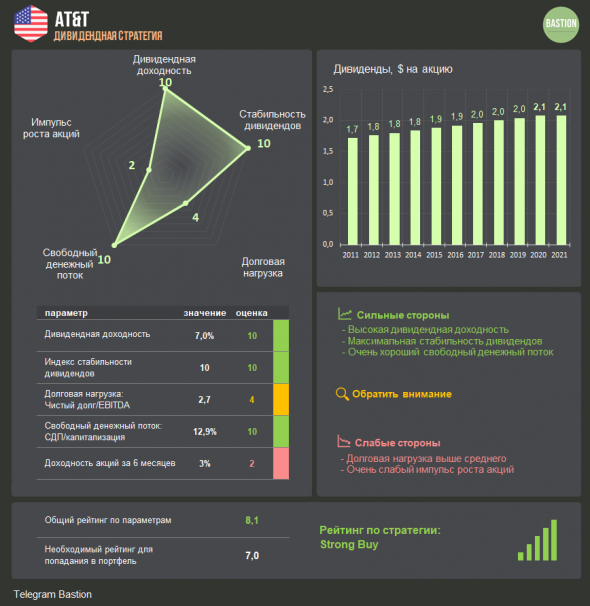

▪️В четверг 8 октября последний день для покупки под дивиденды телеком-конгломерата AT&T. Акция находится в фаворитах у многих составителей дивидендных портфелей. В трендах сайта Seeking Alpha можно регулярно найти статьи с названием «AT&T, последний шанс купить» или «Почему AT&T моя главная позиция в портфеле».

▪️Главные аргументы за покупку, высокая дивдоходность, стабильность бизнеса, статуc дивидендного аристократа. Текущая дивдоходность AT&T достигает 7,3%, компания повышает дивиденды 36 лет подряд. При этом AT&T удается генерировать стабильный свободный денежный поток, доходность которого превышает 12%.

▪️Слабая сторона профиля компании — высокий долг. Покупка медиакомпании Time Warner за $85 млрд, а до этого оператора спутникового ТВ DirecTV за $67 млрд увеличили чистый долг компании с 2013 года вдвое. Сейчас он составляет $150 млрд или 2,6 EBITDA. Инвестиции по задумке менеджмента должны были окупиться запуском стримингового сервиса HBO Max. Однако успех проекта по мнению многих аналитиков находится под вопросом.

( Читать дальше )

Блог им. VladimirKiselev |10 причин, почему растущий рынок продолжится - Goldman Sachs

- 08 сентября 2020, 17:18

- |

Сильный рост акций с марта делает вероятным краткосрочное падение. Однако есть 10 причин, по которым долгосрочный бычий тренд продолжится:

1. Мы находимся в первой фазе инвестиционного цикла после рецессии. Фаза «надежды» — первая часть нового цикла, которая обычно начинается во время рецессии, когда инвесторы ждут восстановления экономики. Во время этой фазы рынок растет быстрее всего, что наблюдалось в этом году.

2. Будущий рост экономики выглядит более устойчивым, благодаря увеличению вероятности создания вакцины.

3. Наши экономисты улучшили прогнозы по экономике, и вероятно, аналитики последуют за ними.

4. Индикатор медвежьего рынка (GSBLBR) был на высоком уровне в 2019 году, но сейчас указывает на низкие риски коррекции.

5. Государственная поддержка позитивна для рискованных активов. ЦБ будут предоставлять столько ликвидности, сколько необходимо, также как и государства будут делать все возможное, чтобы поддержать экономический рост.

6. Премии за риск в акциях есть куда падать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс