Vladimir Kiselev

🤫 Темный секрет "разумных инвесторов" - они не следуют своим советам

- 22 мая 2023, 12:13

- |

Карл Айкан — один из самых известных в мире инвесторов-активистов, который создал себе в медиа яркий образ суперзвезды мира инвестиционных фондов.

Загуглив «Ichan advice» вы найдете сотни статей с инвестиционными рекомендациями от умудренного опытом инвестора. Айкан любит говорить о необходимости долгосрочного подхода и глубокого фундаментального анализа компаний.

Только есть одна проблема. Айкан, похоже, сам не следует тому, что говорит.

Журналисты Financial Times провели анализ отчетности фонда Айкана и обнаружили, что за последние 6 лет он потерял $9 млрд в попытках поставить на падение мирового рынка акций.

«Я всегда говорил людям, что нет смысла пытаться обыгрывать рынок на краткосрочном или среднесрочном горизонте», — сказал Айкан в интервью FT. «Возможно, я совершил ошибку, не следуя собственным советам в последние годы».

Инвестиционный фонд Icahn Enterprises не может выбраться из убытков на протяжении 4-х лет подряд.

В начале этого года стало известно, что миллиардер заложил 60% своего пакета акций компании инвестбанку Morgan Stanley, чтобы покрыть потери капитала.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

💸Как Эрдоган пустил по миру экономику Турции

- 19 мая 2023, 11:55

- |

Последние годы авторитарные правители дают много примеров глупостей, которые разрушают будущее благосостояние этих стран. И если одни делают безумные геополитические решения, то другие ставят неортодоксальные эксперименты над экономикой.

Тема проблем Турции уже несколько раз поднималась на Бастион, но это настолько вопиющий пример нерациональности, что его хочется еще раз закрепить для будущего.

Эксперименты Эрдогана с низкими ставками при высокой инфляции привели к еще большей инфляции и обвалу курса лиры. Чтобы победить на выборах 2023 года, Эрдоган пытается изобразить стабильность и отдает приказ держать курс любой ценой.

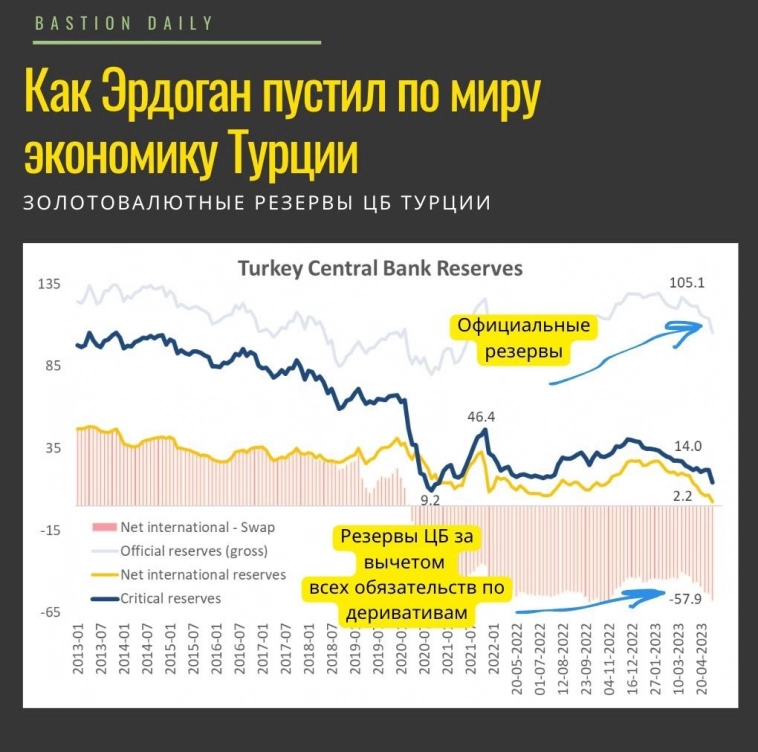

В течение 6 недель перед выборами ЦБ Турции потратил $17 млрд резервов (зотото+валюта), чтобы поддержать лиру. Официальные валютные резервы снизились на 15% до $53 млрд. Проблема в том, что эти цифры не учитывают десятки миллиардов долларов, которые ЦБ Турции занимает через операции «своп», в том числе, у своих же банков.

С учетом всех этих обязательств чистые резервы Турции сейчас сильно отрицательные (~ -$60 млрд) и этот долг продолжает увеличиваться.

( Читать дальше )

🏦 "Почему я никогда не инвестирую в банки"

- 28 апреля 2023, 10:03

- |

Известный британский инвестор и основатель фонда Fundsmith Терри Смит опубликовал заметку в Financial Times, в которой объяснил, почему не инвестирует в банки.

Несколько наблюдений:

1. Нет смысла инвестировать в закредитованные компании, которые не обещают высокой доходности.

Банки это бизнес, построенный на займах. Посмотрите на баланс. Большинство из банков имеет структуру финансирования, при которой $100 активов на $90-95 профинансированы долгом (депозиты, прочие обязательства и тд) и на $5-10 капиталом.

Падение рыночной стоимости активов на 10% полностью съедает капитал банка. Риски такого бизнеса огромны, что подтверждается массовыми банкротствами в финансовом секторе во время кризиса.

2. Несмотря на огромное кредитное плечо, банки в среднем неэффективны.

Показатель доходности на капитал (ROE) у банков США составляет 11%, что соответствует среднерыночному уровню.

Банки это бизнес со средними показателями рентабельности, но невероятно высокими рисками.

3. Безусловно, есть хорошие и эффективные банки. Но они подвержены систематическим рискам. Когда на рынках случается кризис, волна паники вкладчиков может захлестнуть даже отлично управляемый банк.

( Читать дальше )

🇮🇳 Индия - самая перспективная экономика 21 века?

- 24 апреля 2023, 12:59

- |

Финансовые СМИ много пишут о большом потенциале индийской экономики. На чем основан оптимизм? Twitter-пользователь Science Is Strategic собрал несколько десятков графиков об Индии, публиковавшихся в прессе за последние месяцы. Они позволяют оценить основные факторы, которые стоят за подъемом экономики страны.

Предлагаю посмотреть на эти графики и сделать наблюдения.

1 Индия официально стала самой населенной страной в мире, обогнав Китай. Потенциально это огромный рынок, как относительно недорогой рабочей силы, так и потребительского спроса. Битва за него будет очень важна для мировых компаний.

( Читать дальше )

🏦 Лучше звоните Рокфеллеру... Как спасали банки до появления ФРС

- 21 апреля 2023, 10:29

- |

В последнем подкасте мы коснулись темы экономики США, когда в ней не было Центрального банка.

Набеги вкладчиков на банки, угрожавшие разорением финансовой системы, тогда случались регулярно. Без ФРС банкирам приходилось придумывать изощренные способы спасать свой бизнес.

Хитроумными действиями во время паники осенью 1907 года отметился Джон Пирпонт Морган, основатель крупнейшего банка США J.P. Morgan.

Моргану было доверено возглавить борьбу с финансовым кризисом и погасить панику. Что же он придумал?

Один из крупнейших трастовых фондов, который на тот момент находился на грани разорения, вынужден был выдавать $8 млн долларов кэша клиентам каждый день.

Морган дал простое указание — пересчитывать деньги перед выдачей 3 или 4 раза. Это позволило сократить объем выдаваемых сумм в течение рабочего дня сначала до $3 млн, а потом до $2 млн в день.

Отток денег из финансовой системы сократился.

Затем Морган начал сам обзванивать газеты, рассказывая репортерам о статистике увеличения краж денег на 1000%. Он хотел запугать вкладчиков, чтобы те боялись хранить деньги под матрасом.

( Читать дальше )

💸 Почему образуются финансовые пузыри?

- 20 апреля 2023, 11:51

- |

Инвесторы часто прислушиваются к советам людей, которые играют в совершенно иную игру.

Купить ли акции Google? Не спрашивайте аналитиков и экспертов. Ответить на этот вопрос можете только вы сами. Потому что ответ зависит от того, кто вы.

Ваш горизонт инвестиций 10 лет? Вы должны оценить долгосрочный потенциал роста компании.

1 год? Вы должны обращать внимание на текущие результаты и стадию экономического цикла.

Вы дневной трейдер? Обычно вам нет дела до бизнеса компании. Задача состоит в том, чтобы найти кого-то, кому акцию можно будет продать через пару часов;

В зависимости от целей и горизонта инвесторов, одна и та же цена может быть как разумной, так и безумной.

Возьмем пузырь доткомов конца 90-х. Сейчас люди смотрят на цену акций Yahoo и думают «Это сумасшествие! Компания стоила квадриллион своих годовых выручек!».

Но для трейдеров, наполнивших рынок в тот момент, было все равно — стоит Yahoo $5 или $500. Что вы ждете от человека, если он видит как что-то сильно растет в цене? Сидеть и спокойно смотреть? Никогда.

( Читать дальше )

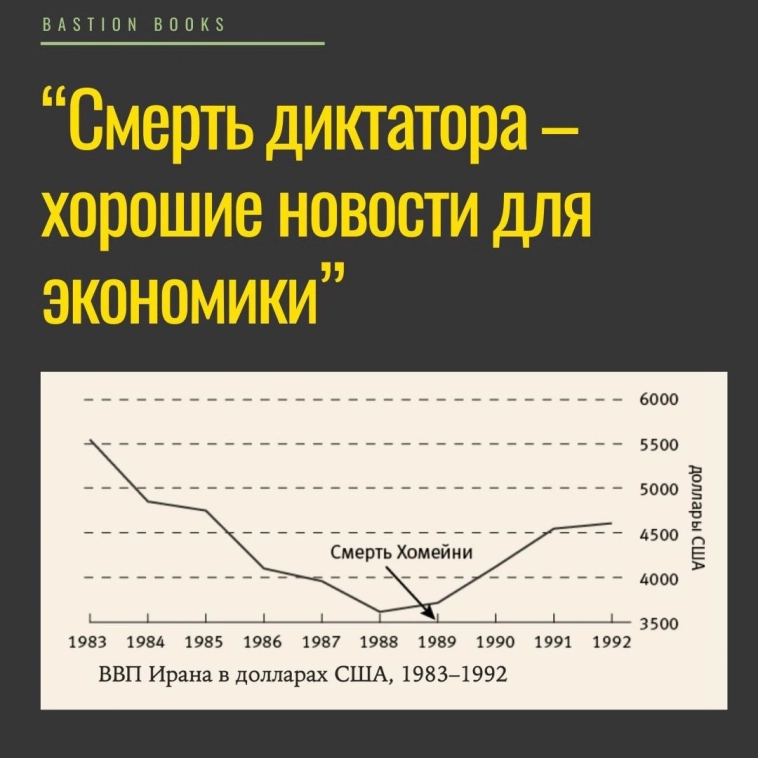

💀“Смерть диктатора – хорошие новости для экономики”

- 17 апреля 2023, 09:36

- |

Во времена президентства Франклина Делано Рузвельта рассказывали такой анекдот. Крупный бизнесмен каждое утро покупает газету, смотрит на первую страницу и, не разворачивая, выбрасывает ее.

Так происходит каждый день, пока продавец наконец не спрашивает: зачем он, собственно, покупает газету? “Я смотрю, нет ли некролога”. – “Так некрологи печатаются в середине газеты, а не на первой странице!” – восклицает продавец. “Не беспокойся, сынок, – отвечает босс. – Тот, которого жду я, будет на первой...”.

Гарвардские экономисты Бен Джонс и Бен Олкен попробовали оценить, насколько сильно изменяются темпы экономического роста после смерти лидера страны.

Оказывается, довольно сильно, если речь идет о диктатурах, где власть лидера не ограничена политическими партиями, СМИ или какими-то институтами. В демократиях такой зависимости не обнаружили. Лидеры не играют практически никакой роли – их смерть не сказывается даже на уровне инфляции.

Джонс и Олкен смотрели только на те смерти, которые были вызваны естественными причинами, например сердечным приступом, или произошли в результате несчастного случая.

( Читать дальше )

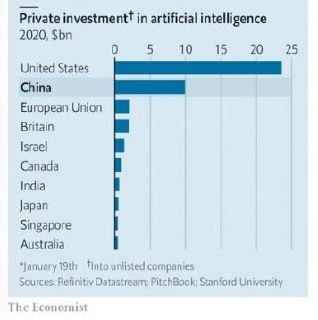

🤖 Китай и США - два мировых лидера по инвестициям в искусственный интеллект

- 03 апреля 2023, 10:52

- |

Взлет технологий искусственного интеллекта не просто случайность, а следствие десятков миллиардов долларов, потраченных на развитие этой сферы.

Интересно, что США и Китай в сумме тратят более $30 млрд в год на развитие AI-технологий, что в 10 раз больше стран ЕС вместе взятых.

Наибольшие ресурсы вкладывает Microsoft. The Economist пишет, что около 30% инвестиций компании приходится на технологии AI, что в 2 раза больше, чем у Amazon и Alphabet и в шесть раз больше, чем у Meta.

Долгое время аналитики гадали, что окажется «Next Big Thing» для мировой экономики после интернета и смартфона. Похоже, что это будет комплекс продуктов, построенных вокруг AI. И страны-лидеры этой гонки очевидны.

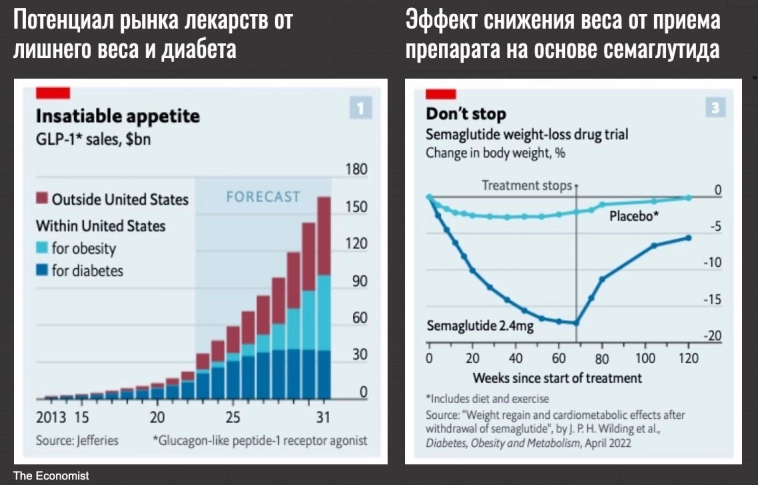

💊 Золотая жила для фармкомпаний

- 22 марта 2023, 12:34

- |

Аналитики следят за тем как худеет Ким Кардашьян, подобно репортерам светской хроники. Почему? По слухам она использует для этого популярные инъекции для снижения веса, которые могут озолотить некоторые фармкомпании.

Датская Novo Nordisk, производящая препарат Wegovy, только в Америке по итогам 2023 года продаст его на $3-4 млрд. В ближайшие месяцы он начнет продаваться и в других странах.

Американская Eli Lilly надеется начать продажи аналогичного средства от ожирения под названием Mounjaro (тирзепатид) уже этим летом.

Инвестбанк Jefferies оценивает потенциальный размер рынка подобных препаратов в $150 млрд к 2031 году (график 1), что сделает их второй категорией по продажам после лекарств для лечения рака ($185 млрд в 2021 году).

Исследование показывает, что действующее вещество позволяет сбросить в среднем 18% веса в течение года. (График 2).

Однако чудес в чистом виде не бывает. У препарата есть побочные эффекты и недостатки.

Лекарство иногда вызывает рвоту и диарею, что вынуждает примерно 3% пациентов прекратить прием.

( Читать дальше )

💸 Крах банка Кремниевой Долины. Charles Schwab следующий?

- 15 марта 2023, 10:42

- |

О внезапном кризисе в американской банковской системе написали и записали ролики, кажется, уже практические все. Тем не менее, представлю несколько заметок о том, как ситуацию вижу я.

Очень кратко, что случилось с обанкротившимся Silicon Valley Bank? Исторически банк специализировался на кредитовании технологических стартапов. Однако в период экономического бума 2020-2021 годов получил так много депозитов, что не нашел другого решения, кроме как инвестировать избыточный кэш клиентов в долгосрочные ипотечные облигации (на ~$100 млрд из ~$200 млрд активов).

В то время ставки были низкие, поэтому доходность даже 20-30 летних облигаций составляла 1,5% годовых.

Затем для банка сошлись два негативных фактора. 1) Из-за роста ставок до 4-5% облигации упали в стоимости 2) Бум стартапов закончился, приток нового кэша не просто остановился, предприниматели начали выводить деньги из банка.

Чтобы удовлетворить требования клиентов, SVB распродавал облигации с убытком, который съел капитал и, в конечном счете, привел к банкротству.

( Читать дальше )

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дефолт

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс