Блог им. VladimirKiselev |20+ лет истории Кэтти Вуд

- 12 мая 2021, 09:50

- |

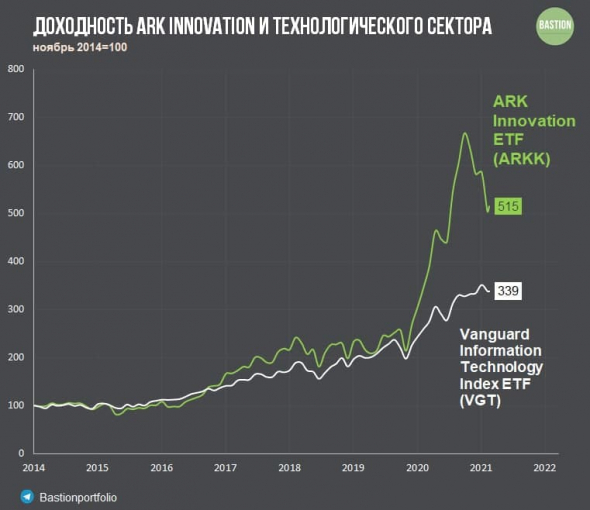

Пару лет назад мало кто слышал о новой звезде инвестиционного рынка Кэти Вуд и ее инвесткомпании Ark. Доходность в 152% по итогам 2020 года флагманского фонда, ориентированного на поиск инновационных компаний, принесла ей известность, десятки миллиардов долларов в управление и большое количество поклонников и ненавистников.

С февраля этого года эйфория по инновационным компаниями будущего начала угасать. ARK Innovation за 3 месяца потерял 32%, что породило новую порцию критики в адрес Кэтти Вуд. В основном она носит эмоциональный характер, однако можно найти и очень интересные наблюдения, как, например, в этой статье об истории карьеры управляющей.

Некоторые заметки:

1. Ставкой на инновации Кэтти Вуд занималась минимум с 1998 года. До этого она 18 лет работала портфельным управляющим и экономистом в Jennison Associates, однако результатов найти не удалось.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 14 )

Блог им. VladimirKiselev |Космический ETF от ARK Invest. Почему его так критикуют?

- 31 марта 2021, 11:53

- |

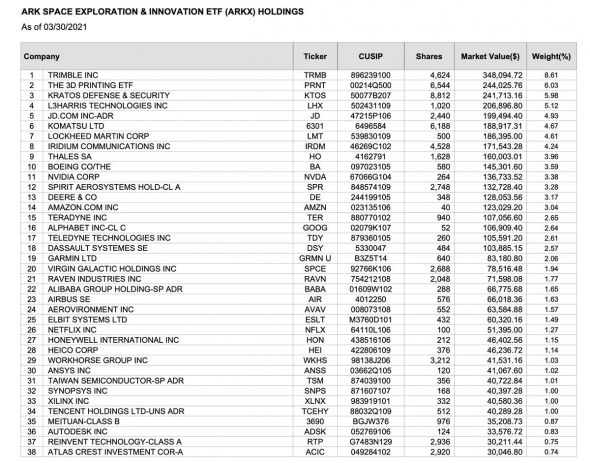

ARK Invest запустил ETF, инвестирующий в компании, которые связаны с исследованием и освоением космоса "Space Exploration & Innovation ETF".

Чем известен ARK? ETF-фонды компании не являются пассивными. В них идет постоянная покупка и продажа акций без привязки к какому-либо индексу. За последний год фонд привлек большое внимание со стороны инвесторов за счет высокой доходности и красивой идеи инвестирования в инновации. Активы под управлением главного фонда ARK «Innovation ETF» с начала 2020 года выросли в 10 раз до $20 млрд.

ARKX Space Exploration ETF — 8-й фонд компании. Как и большинство других фондов ARK, он подвергается критике со стороны аналитиков. Почему?

1) Непрозрачность раздачи весов. Первое место в активах с весом в 8% занимают акции Trimble #TRMB. Это небольшая по американским меркам компания, которая занимается производством систем определения местоположения по сигналам со спутника. Почему именно ей отдан наибольший вес неизвестно.

( Читать дальше )

Блог им. VladimirKiselev |Инвестиционные обзоры 2021

- 26 января 2021, 11:10

- |

В статье выбраны ключевые идеи из обзоров мировых инвестбанков и управляющих на 2021 год. Из 13 просмотренных отчетов лучшими, на наш взгляд, оказались материалы от Citi и JP Morgan. Они предлагают более конкретные решения для портфелей, что отличает их от общих фраз в отчетах других банков.

В Bastion Podcast #34 мы обсуждаем многие из этих графиков, так что можно сказать, что у обзора есть еще и аудиоверсия.

Структура обзора

1) Макроэкономика. Максимально короткая часть о влиянии мировой экономики на финансовые рынки.

2) Основные инвестиционные идеи. Какие портфельные решения предлагают аналитики.

3) Выводы для стратегий Bastion. Цель статьи — применить наблюдения для управления собственными портфелями.

Консенсус по макроэкономике

Большинство аналитиков согласны, что мировая экономика сейчас находится в стадии восстановления. После спада из-за локдаунов в I и II кварталах 2020 года экономику ждет несколько лет восстановления и медленного роста. Ниже картинка прогноза динамики мирового ВВП от Vanguard. Почти все прогнозы других аналитиков совпадают с такими сценариями.

( Читать дальше )

Блог им. VladimirKiselev |7 главных пассивных портфелей

- 18 декабря 2020, 11:59

- |

Пассивный подход набирает популярность среди инвесторов за счет простоты, низких комиссий и просчитываемых рисков. Портфель, составленный из нескольких индексных ETF-фондов, идеально подходит для начинающего инвестора, который чувствует, что не готов тратить много времени на анализ и выбор отдельных акций.

Для опытных инвесторов пассивные портфели могут быть частью совокупных активов. Они обеспечат фундаментальную долгосрочную базу роста, в то время как стратегии активного выбора акций позволят экспериментировать и проверять навыки управляющего.

( Читать дальше )

Блог им. VladimirKiselev |Кит в индексе Nasdaq: кто разгоняет американский рынок акций?

- 07 сентября 2020, 13:44

- |

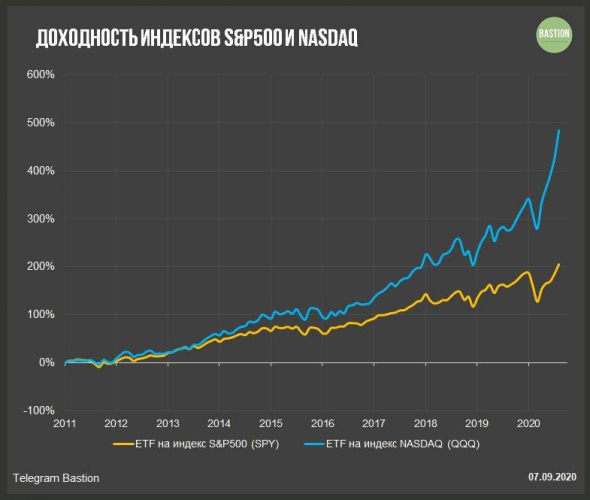

▫️Financial Times пытается разгадать загадку роста американского технологического сектора в последние месяцы. Среди возможных причин источники газеты называют огромную позицию японского Softbank в деривативах на акции США. Источники Wall Street Journal также сообщают, что японский конгломерат в этом году купил опционы на акции США на сумму в $50 млрд.

▫️Объем торгов опционами на американские акции за последние две недели в 3 раза превышал средний дневной уровень 2017-2019 годов — данные Goldman Sachs. Один из управляющих хедж-фондом говорит, что никогда видел таких денежных потоков в деривативы за 20 лет карьеры.

▫️Кроме Softbank, в повышенном интересе к опционам обвиняют трейдеров Robinhood. Приложение позволяет неопытным инвесторам легко покупать крайне рискованные инструменты, в том числе опционы. Стратег инвестбанка Nomura Чарли Макэлиот говорит, что именно необычная активность в колл-опционах могла стать главной причиной невероятного роста акций в последние недели.

( Читать дальше )

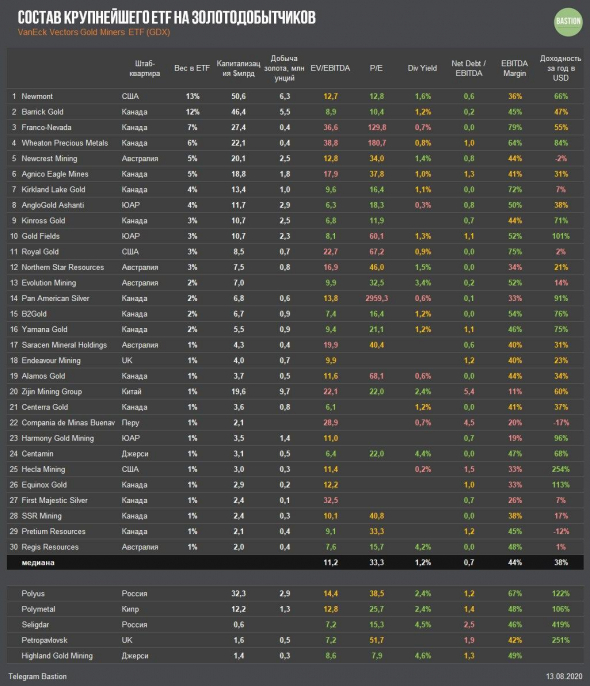

Блог им. VladimirKiselev |Состав крупнейшего ETF на акции золотодобытчиков: VanEck Vectors Gold Miners

- 13 августа 2020, 13:50

- |

В списке 30 из 58 компаний ETF + российские компании, которые в ETF не входят

Несколько наблюдений

▪️В России Полюс и Полиметалл традиционно считаются очень дорогими компаниями, но относительно мировых лидеров золотодобычи они оценены на одном уровне по EV/EBITDA.

▪️Дивдоходность Полюс и Полиметалла в 2,4% относительно мировых показателей выглядит очень хорошей. Это в 2 раза выше медианы сектора.

▪️Полюс — топ по эффективности. EBITDA Margin в 67% — одна из самых высоких в мире.

▪️Петропавловск и Селигдар даже после «ралли» последнего года стоят дешевле средних мультипликаторов. Это дисконт за плохое корпоративное управление.

▪️Несмотря на рост стоимости золота, в списке есть акции, которые упали в стоимости за год. Почему так происходит? Крупнейший австралийский золотодобытчик Newcrest Mining, например, столкнулся с истощением запасов месторождений. Его добыча упала на 16%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс