Блог им. VladimirKiselev

Инвестиционные обзоры 2021

- 26 января 2021, 11:10

- |

В статье выбраны ключевые идеи из обзоров мировых инвестбанков и управляющих на 2021 год. Из 13 просмотренных отчетов лучшими, на наш взгляд, оказались материалы от Citi и JP Morgan. Они предлагают более конкретные решения для портфелей, что отличает их от общих фраз в отчетах других банков.

В Bastion Podcast #34 мы обсуждаем многие из этих графиков, так что можно сказать, что у обзора есть еще и аудиоверсия.

Структура обзора

1) Макроэкономика. Максимально короткая часть о влиянии мировой экономики на финансовые рынки.

2) Основные инвестиционные идеи. Какие портфельные решения предлагают аналитики.

3) Выводы для стратегий Bastion. Цель статьи — применить наблюдения для управления собственными портфелями.

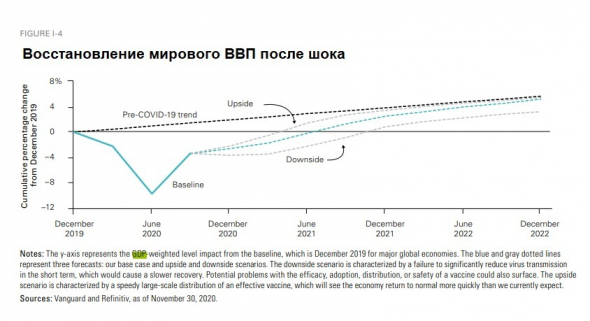

Консенсус по макроэкономике

Большинство аналитиков согласны, что мировая экономика сейчас находится в стадии восстановления. После спада из-за локдаунов в I и II кварталах 2020 года экономику ждет несколько лет восстановления и медленного роста. Ниже картинка прогноза динамики мирового ВВП от Vanguard. Почти все прогнозы других аналитиков совпадают с такими сценариями.

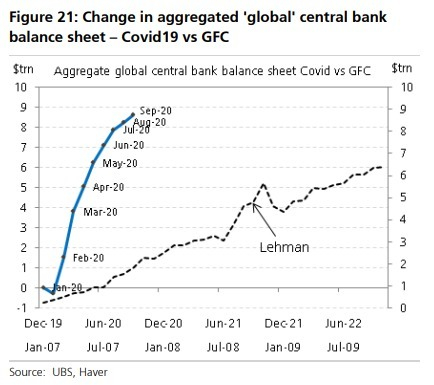

«Печатный станок»

Почему мировая экономика начала восстановление так быстро? На графике ниже аналитики UBS сравнивают размер денежной поддержки мировыми ЦБ в кризис 2007-2008 годов и в 2020 году. Скорость реакции и размер помощи несопоставим. Никогда в современной истории деньги не были такими дешевыми.

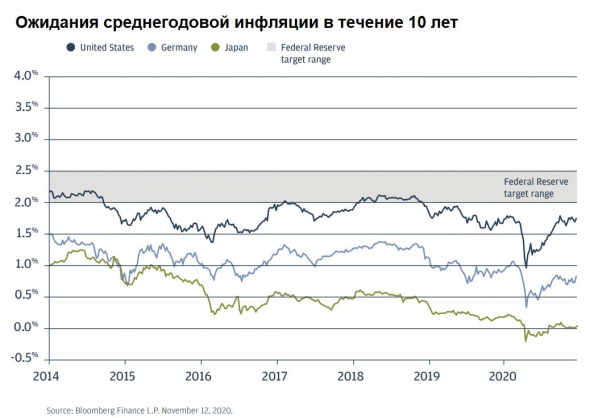

Инфляция

Главный вопрос — кто оплатит спасение экономики? Считается, что сверхмягкая денежная политика дешевых денег должна вести к росту инфляции. Однако все инвестбанки очень осторожны в прогнозах. Десятилетие инфляции В США ниже 2% привело к тому, что сейчас никто не верит в рост цен. Консенсус считает, что инфляция ускорится, но останется в рамках целей ФРС — около 2-2,5% в год.

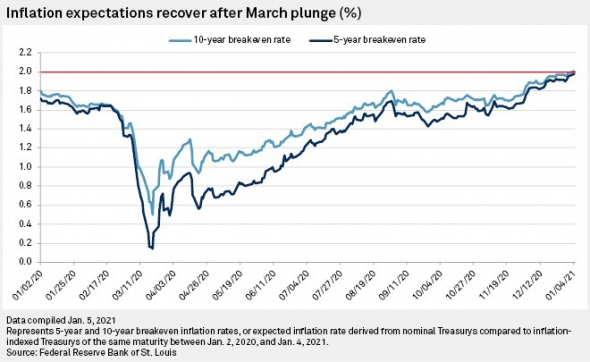

Ожидания инфляции рынками

Долговые рынки указывают, что инфляционные ожидания растут. Ставки предполагают среднегодовую инфляцию в течение следующих 5-10 лет на уровне 2%. Это максимум за несколько лет. Пока денежная политика остается сверхмягкой, тренд на рост инфляционных ожиданий должен продолжиться.

Политика ЦБ останется мягкой

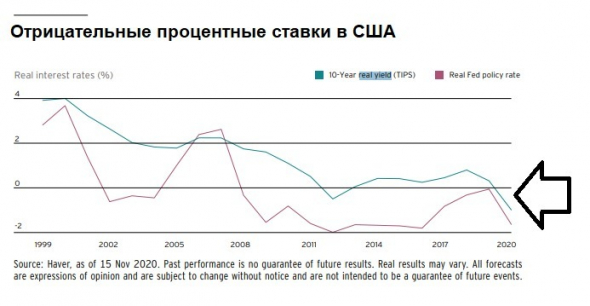

Низкие ключевые процентные ставки и денежные стимулы сохранятся продолжительный период времени. В сочетании с ускорением инфляции это крайне негативный тренд для инвесторов в облигации.

На графике от Citi видно, что реальная процентная ставка (за вычетом инфляции) по 10-летним облигациям США — отрицательная. Такой низкой она не была на протяжении десятков лет. Через печатный станок происходит конфискация сбережений консервативных инвесторов. Именно они оплачивают спасение мировой экономики.

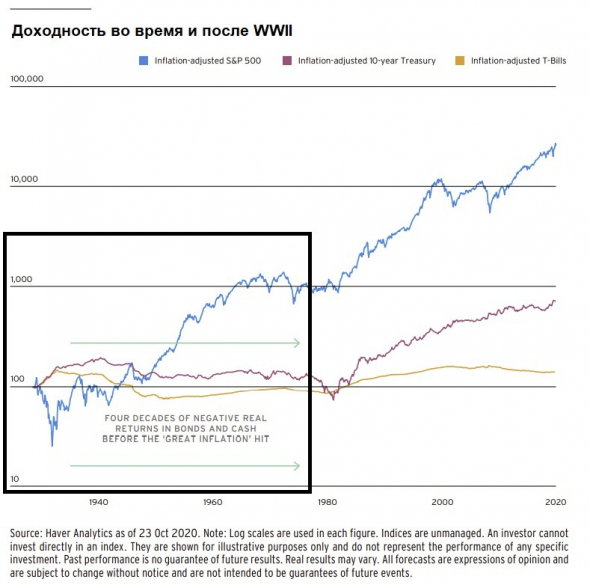

«Финансовые репрессии»

Таким термином называет Citi то, что сейчас происходит в мировой денежной системе. Похожий процесс наблюдался во время и после Второй мировой войны. Тогда ФРС ограничивала ставки по облигациям, чтобы государство могло обслуживать огромный долг, образовавшийся на фоне роста военных расходов. Для инвесторов в облигации это означало почти 40 лет нулевой реальной доходности.

Уход в риск

Что делать, когда облигации и кэш дают отрицательную реальную доходность? Многие инвесторы предпочитают рисковать и вкладывать в акции, что повышает их стоимость. JP Morgan показывает, что мультипликатор P/E для мирового рынка достиг максимума за 20 лет. Акции стоят очень дорого.

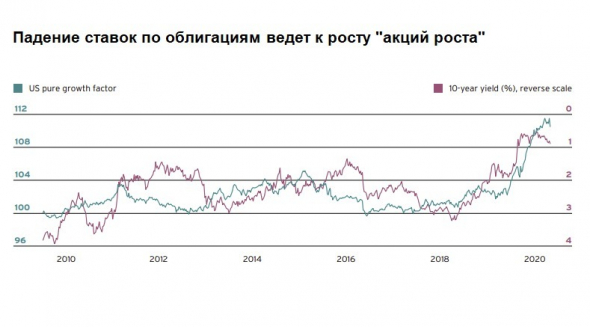

Рост технологического сектора

Является ли бум в акциях логичным? Низкие ставки объясняют рост стоимости рынка, особенно — «акций роста» технологического сектора. Они делают будущие денежные потоки компаний более ценными для инвесторов.

Однако при ускорении инфляции и росте долгосрочных ставок существует риск охлаждения горячих секторов. Что делать? Citi, например, советует сохранить долю в технологическом секторе, но не держать ее слишком большой, например, в 20% от портфеля. Остальные активы предлагают вложить в сектора, способные выиграть от возвращения экономики к нормальному функционированию после пандемии, а также под акции «мегатрендов».

Альтернативы облигациям

JP Morgan предлагает рисковать и выбирать облигации с большей доходностью. Высокие ставки, например остаются в высокодоходных корпоративных облигациях в США и у корпоративных эмитентов на развивающихся рынках.

Инвестбанки предлагают три популярные альтернативы

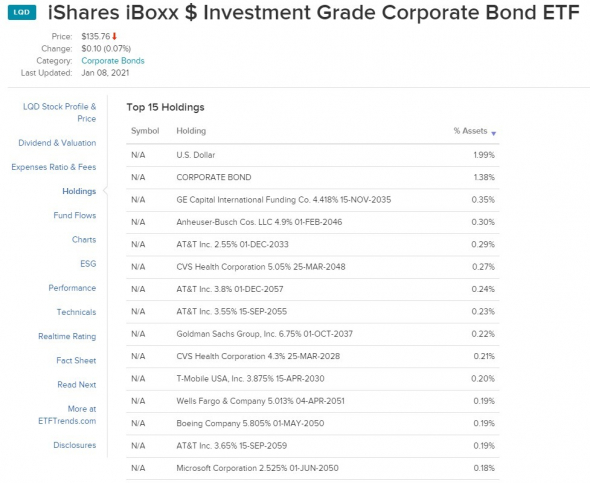

1. Корпоративные облигации США с рейтингом BBB

Это рейтинг, который соответствует минимальному инвестиционному уровню. Сейчас средневзвешенная доходность по таким облигациям составляет 2,1%. Их долю в портфеле можно увеличить за счет ETF iShares iBoxx $ Investment Grade Corporate Bond (LQD). Текущая дивидендная доходность — 2,7%. Состав фонда:

Цена акций фонда:

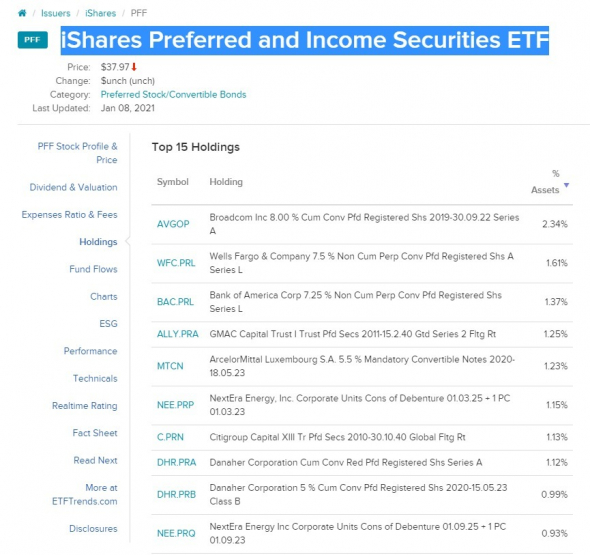

2. Привилегированные акции

В США привилегированные акции означают отказ от возможности голосовать и будущего роста дивидендов по ним. Взамен инвестор получает стабильные дивиденды с высокой доходностью. Текущая дивдоходность крупнейшего ETF на привилегированные акции iShares Preferred and Income Securities ETF (PFF) составляет 4,4%. Крупнейшие акции в нем — бумаги полупроводниковой Broadcom, банков Wells Fargo и Bank of America.

Цена акций этого ETF большую часть времени стабильна, доходность формируется через дивиденды. Однако нужно учитывать, что во время кризисов актив выглядит гораздо рискованней облигаций.

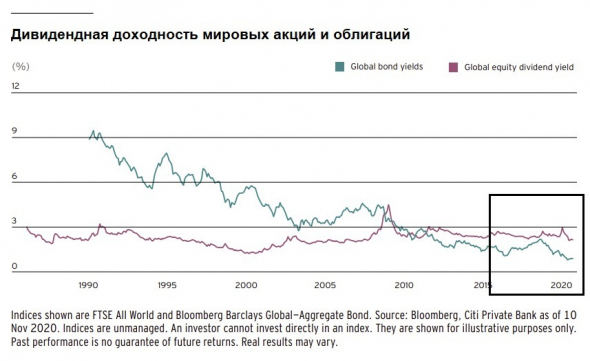

3. Дивидендные акции

Во многих инвестиционных обзорах отмечается потенциал дивидендных акций как альтернативы облигациям. Citi, например, подчеркивает, что расхождение в дивдоходности акций и ставок по облигациям рекордное в пользу акций.Предлагаемое решение — снизить долю облигаций и увеличить долю дивидендных акций, которые способны наращивать дивидендные выплаты.

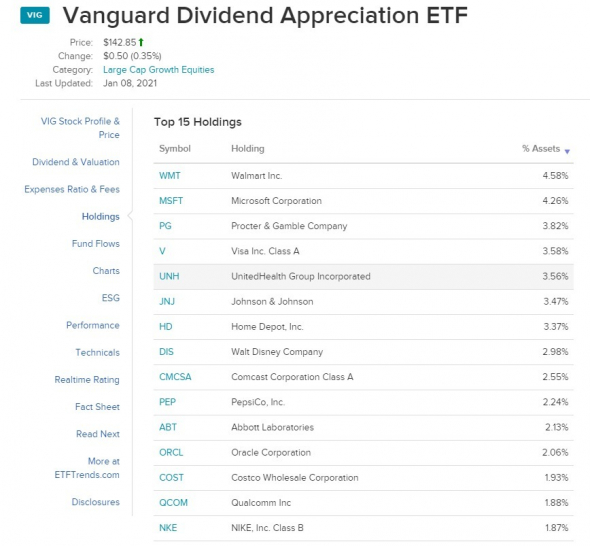

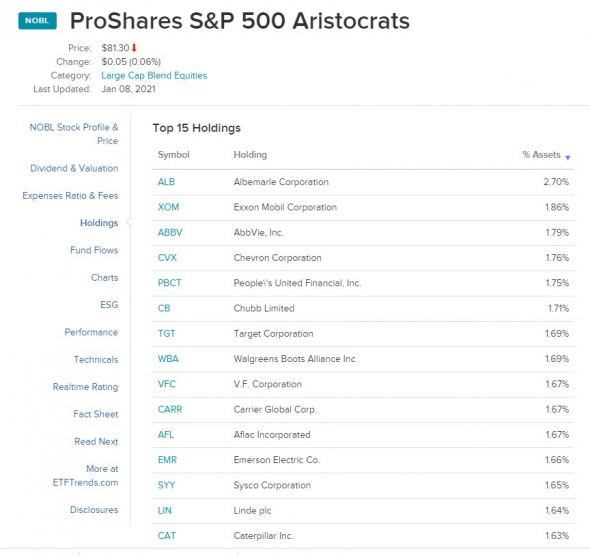

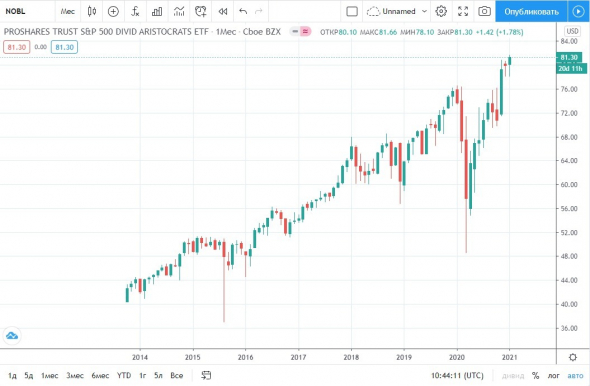

Для этого может использоваться как индивидуальный отбор акций, так и некоторые ETF. Самый крупные из таких ETF - Vanguard Dividend Appreciation ETF (VIG) и ProShares S&P 500 Aristocrats (NOBL).

VIG — очень популярный ETF c активами под управлением в $53 млрд. Покупает акции эмитентов, которые повышали дивиденды на протяжении 10 лет. Лидеры по весу сейчас Walmart и Microsoft:

Текущая дивдоходность составляет 1,6% — на уровне рынка. Рост акций Vanguard Dividend Appreciation с запуска в 2006 году:

NOBL — акции компаний S&P500, которые повышают дивиденды более 25 лет подряд. Сейчас состав фонда выглядит следующим образом:

Текущая дивидендная доходность — 2,1%. Изменение цены акций с запуска в 2014 году.

Альтернатива рынку акций

Предыдущие идеи предлагаются инвестбанками для замены в портфеле традиционных облигаций. Что предлагается для портфелей акций? Инвестидеи можно разделить на:

Мегатренды — ставки на глобальные изменения в экономике с перспективой более 5 лет.

Тактические изменения — краткосрочные ставки на тренды до 1-3 лет.

Мегатренды

1. Зеленая энергетика

Тренд на альтернативные источники энергии упоминается практически в каждом втором обзоре от инвестбанков. Citi обращает внимание, что в этом году возобновляемые источники стали самым дешевым ресурсом для генерации в большинстве крупных стран. Солнце стало самым дешевым источником энергии в США, Китае и Индии, ветер — в Германии и Великобритании. Единственное исключение — Япония, где до сих пор самым дешевым источником генерации остается уголь.

«Снижение цен на возобновляемые источники энергии, приведет к транзиту новых технологий в сферу автомобилестроения, обогрева и крупных промышленных производителей. Инноваторы в этой области станут лидерами будущего», пишет Citi.

За последние два года индекс акций, связанных с альтернативной энергетикой, показал доходность лучше рынка.

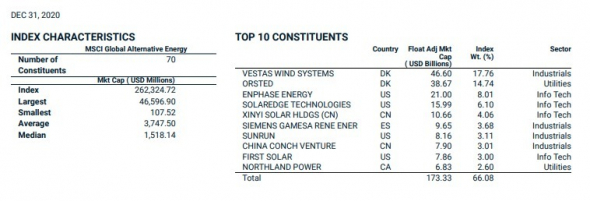

Сейчас в индекс MSCI альтернативной энергетики входит 70 компаний. Наибольший вес имеет датская Vestas Wind Systems, производящая ветрогенераторы. Второе место у Ørsted A/S, крупнейшей энергетической компании Дании. Enphase Energy - американская компания, разрабатывающая компоненты для солнечных панелей.

Крупнейший ETF на альтернативных энергетиков - iShares Global Clean Energy ETF (ICLN). Наибольший вес в нем занимает Plug Power. Это американская компания, занимающаяся разработкой систем водородных топливных элементов. Состав ETF:

После многих лет забвения iShares Global Clean Energy ETF переживает бум. Топ компаний фонда может стать основой для выбора в активный портфель акций.

2. Технологии 5G

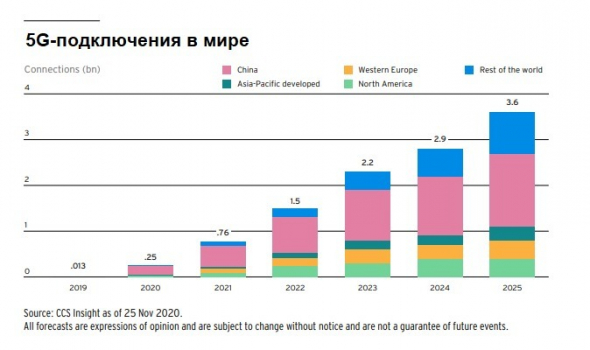

Пятое поколение мобильной связи в 100 раз ускорит передачу данных. Количество подключенных к новой сети устройств вырастет с 250 млн в 2020 году до 3,6 млрд в 2025 году. Основной источник спроса на сети нового поколения — Китай.

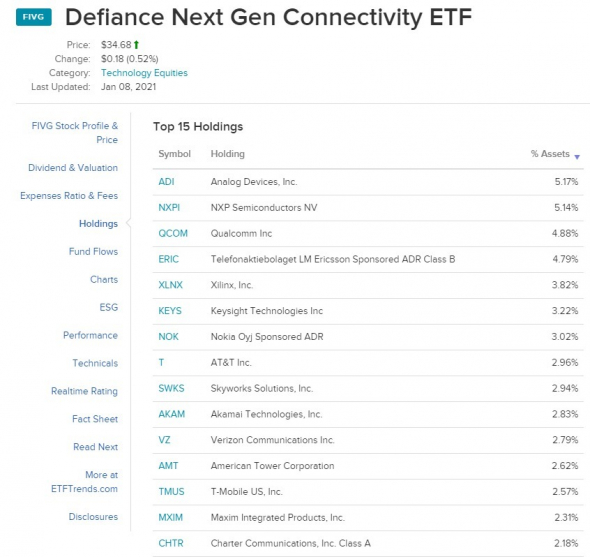

Практически все инвестбанки отмечают этот мегатренд и предлагают рассмотреть компании, выигрывающие от него, в свой портфель.Что это за компании? Большинство обзоров напрямую не отвечают на вопрос. В прошлом году Defiance запустил тематический ETF Next Gen Connectivity (FIVG), который покупает компании «исследующие и развивающие инфраструктуру для технологии 5G». Основа этого ETF — полупроводниковые компании Analog Devices, NXP, Qualcomm, а также традиционные телекомы AT&T, Verizon и T-Mobile.

За последний год рост стоимости ETF Next Gen Connectivity составил более 30%.

3. Увеличение продолжительности жизни

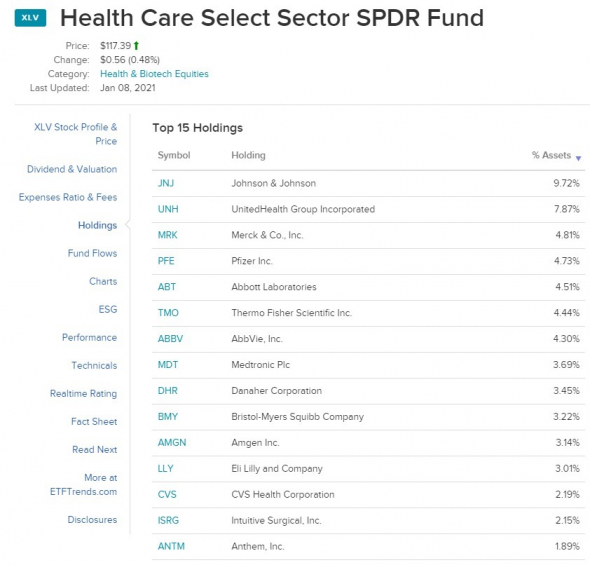

Мир сталкивается со значительным изменением в демографии. Количество людей в возрасте старше 65 лет в ближайшие 30 лет увеличится в 2 раза с 700 млн до 1,5 млрд. Бизнес, который ориентирован на потребности в здравоохранении, имеет хорошие долгосрочные перспективы роста. Увеличить долю компаний, ориентированных на медицинские услуги можно с помощью ETF Health Care Select Sector SPDR Fund (XLV).

Рост цены акций фонда с 1999 года:

Тактические решения

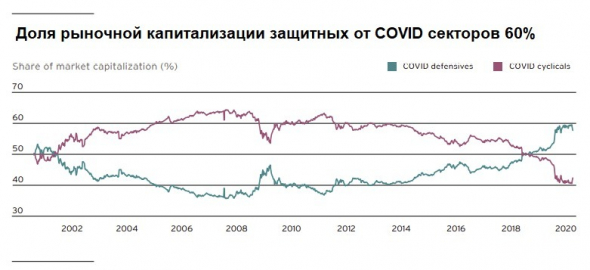

1. Восстановление после COVIDCiti различает сектора, которые выигрывают от продолжения пандемии «COVID Defensives» (IT, здравоохранение, телекомы, потребительский) и те, кто выигрывает от изобретения вакцины и окончания пандемии «COVID Cyclicals» (финансы, промышленность, нефтегаз, недвижимость). Доля последних в капитализации рынка значительно сократилась.

В инвестбанке указывают, что рынок недооценивает эффект от изобретения вакцин и возвращения мира к нормальному функционированию. Для инвесторов с большим количеством кэша и среднесрочным инвестиционным горизонтом популярной инвестиционной идеей является ставка на восстановление пострадавших от COVID секторов.

REIT

Citi предлагает в первую очередь делать ставку на восстановление рынка недвижимости и туризма. JP Morgan, UBS, Citi советуют покупать в портфели фонды недвижимости REIT. Крупнейшим ETF на этот класс активов является Vanguard Real Estate Index Fund (VNQ). Он имеет текущую дивидендную доходность в 4,1%. За последний год фонд потерял в стоимости 9%.

Финансы

Еще одной популярной идеей среди секторов является ставка на финансы. Банки пережили кризис гораздо лучше, чем ожидалось. Недавно ФРС разрешила им вернуться к выкупу акций. Крупнейший ETF на финансовый сектор Financial Select Sector SPDR Fund (XLF) уже приближается к историческим максимумам.

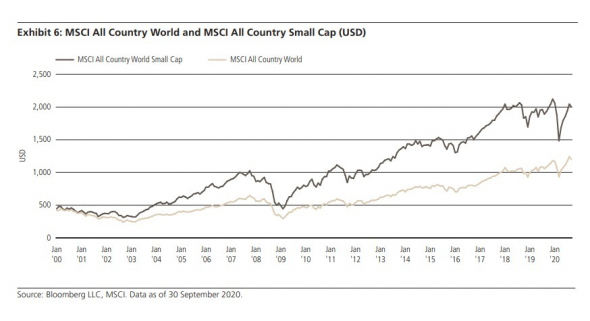

2. Компании малой капитализации

Популярной идей у большинства инвестбанков является ставка на восстановление компаний малой капитализации. JP Morgan указывает, что актив показал доходность лучше рынка за последние 20 лет. Однако большая доля компаний промсектора в последние годы привела к отставанию индекса от рынка. С возвращением экономики к нормальности компании малой капитализации имеют шансы догнать рынок по доходности.

В последние месяцы компании малой капитализации взлетели в стоимости. Например, Schwab U.S. Small-Cap ETF (SCHA) отыграл все падение 2020 года и обновляет исторический максимум.

3. Развивающиеся рынки

В топ-3 популярных инвестидей также можно отнести покупку акций развивающихся рынков. Во-первых, инвесторы в США продолжат искать более доходные альтернативы за рубежом из-за перегрева собственного рынка и низких ставок. Во-вторых, развивающиеся рынки представлены большим количеством компаний сырьевых секторов, которые будут бенефициарами потенциальной инфляции. В-третьих, эти рынки стоят дешево по мультипликаторам не только относительно развитых стран, но и собственных исторических средних.

Старейший ETF на развивающиеся рынки iShares MSCI Emerging Markets (EEM) приблизился к историческому максимуму 2008 года.

Выводы для стратегий и аналитики Bastion

1. Доля облигаций в долгосрочных долларовых портфелях может быть снижена. Вполне вероятно, что доходность класса активов в ближайшие десятилетия окажется нулевой, как это было после Второй мировой.

2. При построении пассивных портфелей предлагается ETF на компании стабильно выплачивающие дивиденды использовать в качестве частичной замены облигационным фондам.

3. Предлагается ETF на компании малой капитализации США и развивающихся рынков добавить в качестве активов в пассивные портфели.

4. Для активных и дивидендных портфелей акций Bastion предлагается провести дополнительные исследования для выбора отдельных акций в секторах альтернативной энергии, технологий 5G и услуг здравоохранения.

Bastion в Telegram

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс