Блог им. VladimirKiselev |Дивидендная ловушка в Газпроме?

- 28 апреля 2022, 15:07

- |

Газпром на этой неделе прекратил поставки газа в Польшу и Болгарию, что увеличивает вероятность тотального сокращения экспорта газа в Европу в перспективе ближайших лет.

Потеря европейского рынка для Газпрома в долгосрочной перспективе будет финансовой катастрофой. Почти всю прибыль газовый бизнес компании получает именно от этого региона.

Продажа газа в России в лучшем случае позволяет выходить в ноль. Рынок регулируется государством — цена ежегодно индексируется на несколько процентов, составляя сейчас около $60 за тысячу кубометров. При такой стоимости газа компания выходит на нулевую EBITDA.

Для сравнения средняя экспортная цена Газпрома в декабре 2021 года достигла $518 за 1000 куб. м (данные ФТС). Италии газ продавали по $782, Германии — по $385, Турции — по $537.

Для «дружественных» стран действуют свои формулы, поэтому например Белоруссии газ продают по $131 за 1000 куб, Китаю — по $196.

( Читать дальше )

- комментировать

- Комментарии ( 13 )

Блог им. VladimirKiselev |Почему акции Coca-Cola обновляют исторические максимумы?

- 26 апреля 2022, 15:16

- |

Мировые компании противостоят растущим издержкам. Последние сигналы в финрезультатах крупнейших представителей потребительского сектора говорят о том, что им это удается. Вчера Coca-Cola порадовала инвесторов своей финансовой отчетностью за первый квартал 2022 года, после чего акции производителя напитков обновили исторический максимум. На что стоит обратить внимание?

1. Coca-Cola удалось увеличить цены на напитки в среднем на 7% и при этом сохранить рост объемов продаж. Благодаря этому, общая квартальная выручка за год прибавила 16% до $10,5 млрд. Это очень сильный результат.

Расходы компании на логистику и сахар также выросли, но это не помешало операционной прибыли прибавить 14%. Благодаря сокращению процентных расходов чистая прибыль компании за год выросла еще больше — на 24%.

2. Компания сохраняет высокую маржу. За последние 12 месяцев маржа операционной прибыли составила 30%, что даже немного выше среднего за 5 лет уровня. Это означает, что Coca-Cola пока действительно слабо страдает от инфляции.

( Читать дальше )

Блог им. VladimirKiselev |Норникель: все умрут, а я останусь

- 25 апреля 2022, 13:49

- |

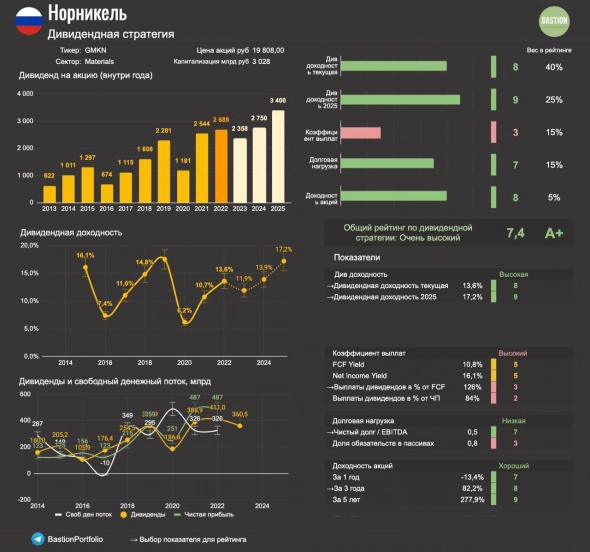

Норникель не подвел инвесторов, присоединившись к списку компаний, которые продолжают платить дивиденды. Совет директоров рекомендовал финальную выплату акционерам по итогам 2021 года в размере 1 166 руб на акцию. Ранее Норникель уже платил 1523 руб на акцию по итогам 9 месяцев 2021 года. В сумме дивиденды за 2021 год — 2689 руб на акцию. Текущая доходность — 13,6%. Несколько наблюдений по дивидендному профилю компании:

1. Выплаты дивидендов немного ниже, чем предполагает дивполитика. Совокупные дивиденды за 2021 год — 410 млрд руб. Это составляет около 52% от EBITDA, тогда как по дивидендной политике Норникель должен платить 60% от EBITDA. Почему выплаты ниже компания не поясняет.

2. Сам факт выплаты позитивен. Он подтверждает статус Норникеля как одного из самых неуязвимых для санкций российских экспортеров. Компания производит 40% мирового палладия, необходимого для работы систем, сокращающих выбросы выхлопных газов в автомобилях.

( Читать дальше )

Блог им. VladimirKiselev |Большие дивиденды Сегежи. Откуда?

- 18 апреля 2022, 13:32

- |

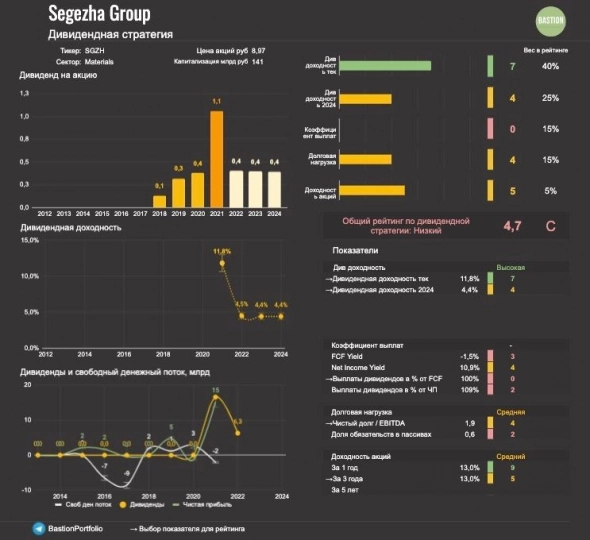

Самая необычная рекомендация этого дивидендного сезона пока произошла в Сегеже. Лесопромышленный холдинг рекомендовал дивиденды в 0,64 рубля на акцию. В сумме с промежуточными выплатами дивиденды за 2021 год должны составить 1,06 руб на акцию, что в 2,5 раза больше, чем годом ранее. Текущая дивидендная доходность выплат составляет 11,8%.

В то время как другие компании отказываются от выплат акционерам, Сегежа их кратно увеличивает. Как это возможно? Несколько наблюдений:

1. Доходов в 2021 году недостаточно для выплат таких дивидендов. Бросается в глаза значительный дефицит капитала. Сегежа увеличила выручку по итогам года на 34% до 92 млрд рублей, но из-за огромных инвестиций и роста товарных запасов свободный денежный поток оказался отрицательным, составив -37 млрд руб (с учетом сделок M&A).

Для выплаты дивидендов в 1,06 руб на акцию необходимо еще почти 17 млрд руб. То есть потребности компании в дополнительном капитале за последний год составили более 50 млрд руб.

( Читать дальше )

Блог им. VladimirKiselev |Попросили обновить табличку с дивидендами российских компаний

- 24 февраля 2022, 18:08

- |

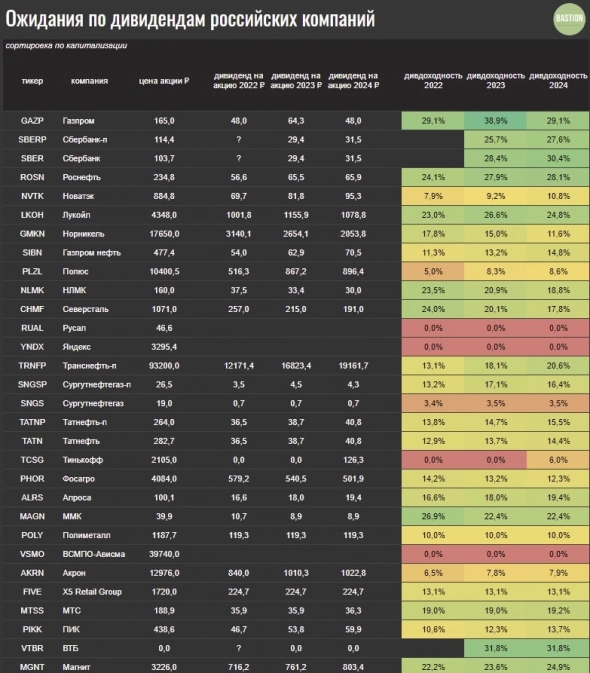

Естественно, что сейчас момент огромной неопределенности, когда за часы оценка будущих денежных потоков компаний может значительно поменяться. Поэтому прогнозы по дивидендам пока не меняются и остаются почти такими же, как и до наступления последних событий.

По Сбербанку, ВТБ — прочерки. Попадание в черные списки США и Европы, вероятно, приведет к отказу от дивидендов в 2022 году. Большинство российских компаний, скорее всего, перенесут выплаты на второе полугодие.

Коллега-аналитик задается вопросом «а что может такого произойти с прибылью крупных экспортеров, чтобы в течение ближайших лет они перестали платить/снизили дивиденды?» Отказ развитых стран от российской нефти и газа теперь выглядит неминуемым, но этот процесс растянется на годы. Норникель, Полюс, Фосагро, Русагро, сталевары — вроде бы частные компании, которые важны для своих отраслевых рынков. Магнит, X5, Fix Price, МТС пострадают больше других от инфляции, но спрос на внутреннем рынке на их товары и услуги все равно останется.

( Читать дальше )

Блог им. VladimirKiselev |Какие дивиденды заплатят компании РФ?

- 07 февраля 2022, 10:08

- |

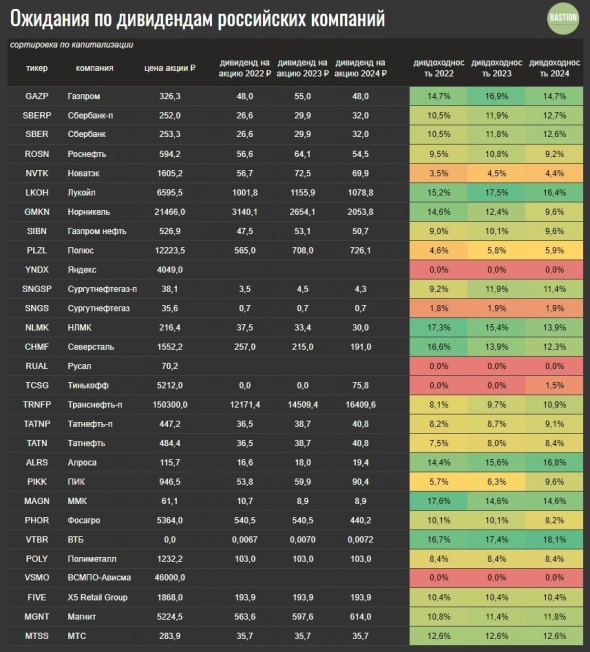

Некоторые наблюдения:

Газпром. Российский газ продолжит продаваться в Европе по высоким ценам и геополитика вряд ли этому помешает. Во время последних распродаж на рынке акций Газпром потерял в стоимости меньше, чем другие компании крупной капитализации. Дивидендная доходность в 2022 году должна составить под 15%.

Сбер. За последние 3 месяца акции потеряли почти треть стоимости, что значительно увеличило ожидаемую дивидендную доходность. 1,2 трлн рублей прибыли в 2021 году должны принести дивиденд около 26,5 рублей на акцию (коэффициент — 50% от прибыли). Форвардная дивидендная доходность 10,5%.

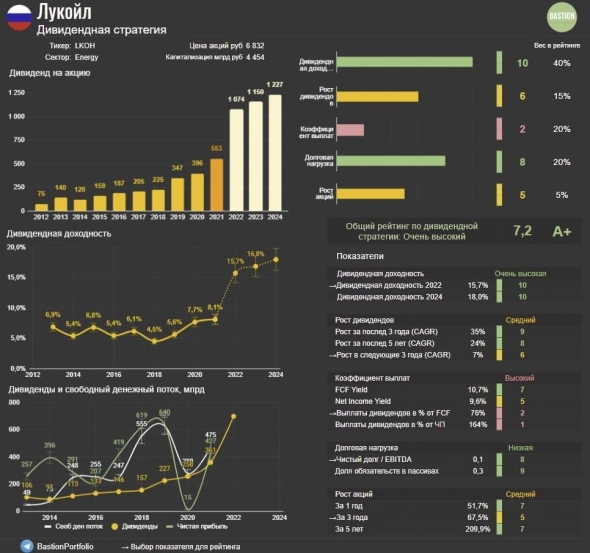

Лукойл. При выплате всего свободного денежного потока на дивиденды, инвестор может рассчитывать на выплаты на уровне в 1000 рублей в ближайший год. Это формирует форвардную дивидендную доходность в 15%. Вероятно, что при сохранении текущих цен на нефть, выплаты будут еще больше.

( Читать дальше )

Блог им. VladimirKiselev |Какие дивиденды ждать от Лукойл?

- 25 ноября 2021, 13:12

- |

Второй нефтедобытчик России Лукойл является стабильным участником дивидендных портфелей многих инвесторов. Компания всегда зарабатывала много кэша, имела низкую долговую нагрузку и стабильно платила дивиденды даже в непростые времена. Каких выплат от компании можно ожидать в будущем?

1. Фокус на последнем отчете. Он отличный. Выручка Лукойл в III квартале 2021 года выросла на 78% в годовом выражении. Чистая прибыль утроилась. Свободный денежный поток для расчета дивидендов составил ₽214 млрд.

Компания платит акционерам 100% от свободного денежного потока, поэтому уже можно подсчитать, что инвесторы заработали за III квартал дивиденд на акцию в ₽309 с текущей доходностью в 4,5%.

2. Инвесторов Лукойл ждет двузначная дивидендная доходность в 2022 году. При текущих ценах на нефть компания заработает около ₽700 млрд свободного денежного потока, что позволит заплатить ₽1070 дивидендов на акцию с текущей доходностью под 16%.

( Читать дальше )

Блог им. VladimirKiselev |Ростелеком впервые за несколько лет повысит дивиденды. А откуда деньги?

- 19 ноября 2021, 09:25

- |

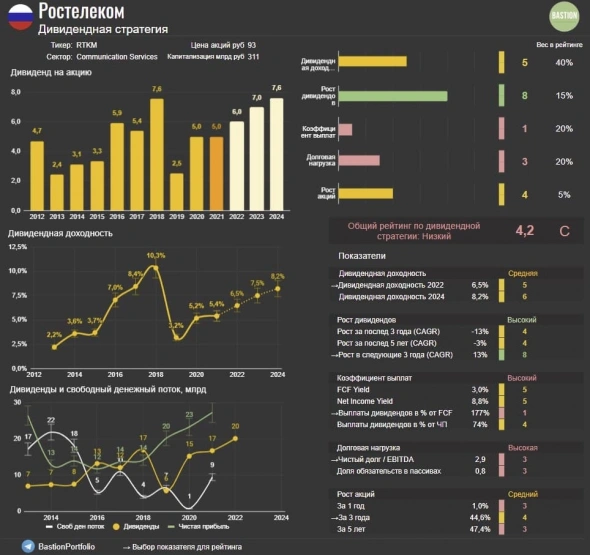

Ростелеком может увеличить дивиденды по итогам 2021 года с 5 до 6 рублей на акцию, заявил президент компании Михаил Осеевский. Ожидаемая дивидендная доходность по обыкновенным акциям в этом случае составит 6,5%. В рамках утвержденной стратегии до 2025 года дивидендные выплаты могут удвоиться.

Для компании, которая несколько лет не увеличивала выплаты акционерам, это выглядит хорошим сигналом. Так ли это? Наблюдения по Ростелекому:

1. После покупки контроля в Tele2 Ростелеком значительно изменился. Раньше это был стагнирующий бизнес, где снижение выручки от услуг стационарной телефонной связи компенсировалось небольшим ростом доходов от предоставления доступа в интернет и телевидения. C 2013 по 2019 годы общие доходы компании росли низким темпом менее 1% в год.

В 2019 году Ростелеком заплатил почти 140 млрд рублей кэшем и своими акциями, чтобы получить 100% владения мобильным оператором Tele2.

( Читать дальше )

Блог им. VladimirKiselev |ExxonMobil повысила дивиденды на 1%. Почему так мало?

- 03 ноября 2021, 09:29

- |

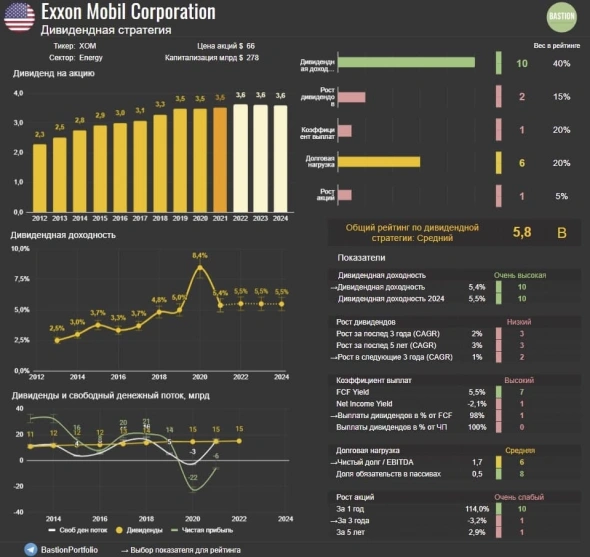

На прошлой неделе крупнейший нефтяной мейджор США ExxonMobil рекомендовал увеличить квартальные дивиденды c 87 до 88 центов на акцию. Выплаты акционерам увеличатся на 1%, а годовая дивидендная доходность к текущей цене составит 5,4%.

При рекордных за несколько лет ценах на нефть такой рост дивидендов выглядит насмешкой над инвесторами. Почему ExxonMobil не может платить больше?

1. Компания ранее платила дивиденды, которые не могла себе позволить. Дивиденды Exxon Mobil в абсолютном выражении составляют $15 млрд в год. Даже до обвала цен на нефть в начале 2020 года доходов компании было недостаточно, чтобы обеспечить такой уровень выплат. Для поддержки статуса дивидендного аристократа в 2019 году требовалось увеличить долг.

Начало локдаунов стало катастрофическим для компании. Exxon Mobil теряла кэш от операционной деятельности, но продолжала поддерживать выплаты акционерам. «Кассовый разрыв» в 2020 году составил под $20 млрд, что привело к почти двукратному росту долга компании за два года — с $38 млрд до $73 млрд.

( Читать дальше )

Блог им. VladimirKiselev |Почему у НЛМК такая высокая дивидендная доходность?

- 21 октября 2021, 09:30

- |

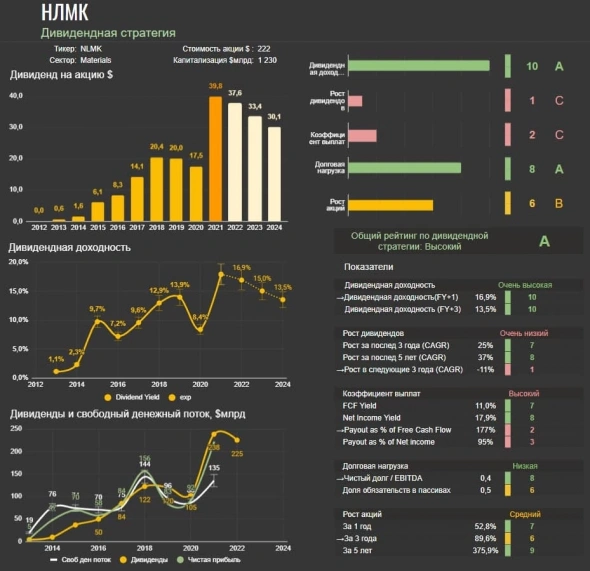

В комментариях был задан вопрос о причинах высокой дивидендной доходности акций НЛМК. Средний прогноз аналитиков на следующий год составляет ₽40 на акцию. Дивидендная доходность более 18%. Это самый высокий уровень среди компаний индекса Мосбиржи.

Для начала посмотрим, как НЛМК зарабатывает на дивиденды инвесторов. Компания платит акционерам примерно 100% от свободного денежного потока, поэтому давайте посчитаем показатель для 2022 года.

Сколько заработает НЛМК в 2022 году?

Продажи стали НЛМК составляют около 17,5 млн тонн в год. На мировых рынках стоимость тонны стали сейчас составляет $900-1000, на своем сайте НЛМК продает тонну горячекатаного проката за ₽75 тыс.

Если цены останутся на таком же уровне, то выручка компании в 2022 году составит = ₽75 тыс X 17,5 млн тонн = ₽1,3 трлн.

Для сравнения в 2020 году выручка составила всего ₽685 млрд. На скрине от сентября 2020 года можно посмотреть какие цены на прокат были год назад — всего ₽44 тысячи за тонну. Металлурги стали главными бенефициарами ускорения мировой инфляции на товарных рынках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс