Блог им. VladimirKiselev

ExxonMobil повысила дивиденды на 1%. Почему так мало?

- 03 ноября 2021, 09:29

- |

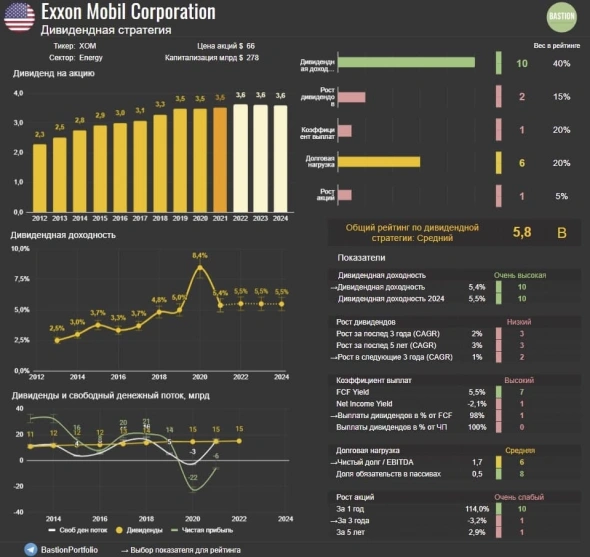

На прошлой неделе крупнейший нефтяной мейджор США ExxonMobil рекомендовал увеличить квартальные дивиденды c 87 до 88 центов на акцию. Выплаты акционерам увеличатся на 1%, а годовая дивидендная доходность к текущей цене составит 5,4%.

При рекордных за несколько лет ценах на нефть такой рост дивидендов выглядит насмешкой над инвесторами. Почему ExxonMobil не может платить больше?

1. Компания ранее платила дивиденды, которые не могла себе позволить. Дивиденды Exxon Mobil в абсолютном выражении составляют $15 млрд в год. Даже до обвала цен на нефть в начале 2020 года доходов компании было недостаточно, чтобы обеспечить такой уровень выплат. Для поддержки статуса дивидендного аристократа в 2019 году требовалось увеличить долг.

Начало локдаунов стало катастрофическим для компании. Exxon Mobil теряла кэш от операционной деятельности, но продолжала поддерживать выплаты акционерам. «Кассовый разрыв» в 2020 году составил под $20 млрд, что привело к почти двукратному росту долга компании за два года — с $38 млрд до $73 млрд.

2. Рост стоимости барреля до $80 лишь вывел компанию в «дивидендную безубыточность». При сохранении текущих цен на нефть Exxon Mobil заработает рекордные за десятилетие $50 млрд операционного денежного потока в 2022 году. Эти деньги будут потрачены следующим образом:

— $20-25 млрд на инвестиции, в том числе на проекты, которые должны показать общественности, что компания вписывается в мировую зеленую повестку декарбонизации.

— $5-10 млрд пойдет на погашение долгов, набранных во время кризиса.

— До $10 млрд за 2 года будет потрачено на выкуп акций, о чем также было объявлено на прошлой неделе.

— Оставшиеся $15 млрд на дивиденды.

При лучших с 2013 года условиях для нефтяной отрасли у Exxon Mobil почти нет свободных средств, чтобы увеличить дивиденды на солидный процент.

3. ExxonMobil не хочет рисковать статусом дивидендного аристократа. Компания повышает выплаты на протяжении 39 лет подряд, но в этом году этого удалось достичь только за счет невероятного везения с ростом цен на нефть.

Теоретически менеджмент мог не объявлять байбэк, а вместо этого увеличить дивиденды на 10-15%. Однако чем выше сейчас дивиденды, тем сложнее их удержать в будущем в случае разворота в ценах на нефть. Даже при цене нефти в $100 за баррель, ExxonMobil скорее выберет увеличение выкупа акции, чем значительное повышение дивидендов.

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс

Если у компаний будет долларовая дивдоходность в 8%, миру мало не покажется.

И так-то цены растут как нарисованные, а уж потом…