Блог им. VladimirKiselev |Инвестиционные стратегии российских аналитиков на 2022 год

- 03 февраля 2022, 12:47

- |

Подкаст на площадках:

▫️Youtube

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 4 )

Блог им. VladimirKiselev |Тинькофф - рекордная капитализация в $20 млрд

- 18 августа 2021, 12:33

- |

Депозитарные расписки группы Тинькофф со дна рынка в марте 2020 года выросли в 10 раз в долларовом выражении. Капитализация за это время увеличилась с $2 млрд до $20 млрд. За счет чего Тинькофф создал столько стоимости для акционеров?

1) Кризис, которого не случилось. В начале марта 2020 года во время начала пандемии многие аналитики, в том числе и я, ожидали продолжительного периода спада в мировой экономике. Кризис должен был привести к росту просроченных платежей по кредитам и объемов резервов у банков, что обрушило бы их прибыль.

В реальности к концу марта ФРС наполнила рынки огромным объемом ликвидности. Сверхмягкая денежная политика привела к снижению курса доллара и падению ставок во всем мире. Это снизило стоимость привлечения финансирования для банков.

Кроме того, перезапуск мировой экономики через огромные бюджетные стимулы в развитых странах быстро восстановил покупательную способность населения. К концу 2020 года банки во всем мире начали расформировывать резервы, что привело к росту прибыли.

( Читать дальше )

Блог им. VladimirKiselev |Тинькофф: отказ от дивидендов

- 11 марта 2021, 18:52

- |

TCS Group планирует приостановить выплату дивидендов в 2021 году. В сообщении компания говорит, что собирается сохранить средства, чтобы инвестировать в дальнейший рост. При этом часть денег может быть направлена на выкуп до 1 млн депозитарных расписок (≈₽3,6 млрд).

Связана ли приостановка дивидендов с возможными сделками слияния и поглощения? На самый очевидный вопрос от инвесторов предправления «Тинькофф» Оливер Хьюз уклончиво ответил: «Нет, не напрямую. Но если мы увидим какие-то возможности, то это не исключается».

Решение отказаться от дивидендов выглядит непоследовательным. В прошлом году компания после перерыва вернулась к выплатам. Однако после суперуспешных результатов последних кварталов вновь отказывается от них.

Ранее СД TCS Group утвердил промежуточные дивиденды за IV квартал 2020 года в $0,24 на ГДР. По текущему курсу это ₽17,7 на ГДР, текущая ДД=0,5%. По итогам всего 2020 года компания рекомендовала дивиденды в размере около ₽62 на ГДР, ДД=1,7% или ₽11,3 млрд в абсолютном выражении.

( Читать дальше )

Блог им. VladimirKiselev |Bastion Podcаst #15: Инвесткопилка Тинькофф, IPO Nikola, трейдеры Robinhood и Дэйв Портной

- 16 июня 2020, 10:49

- |

Какие плюсы и минусы инвесткопилки Тинькофф. Можно ли иметь капитализацию в $30 млрд, не имея ни одного доллара выручки. Почему нельзя превращать инвестиции в игру, как это делают создатели приложения Robinhood.

0:10 Удивительное IPO Nikola

7:56 Инвесткопилка Tinkoff — хороший продукт?

27:55 Забавное исследование об именах аналитиков

31:50 На чем зарабатывает брокер с нулевыми комиссиями

40:20 YOLO, Дейв Портной и прочая дичь, которая происходит на рынке

Youtube

( Читать дальше )

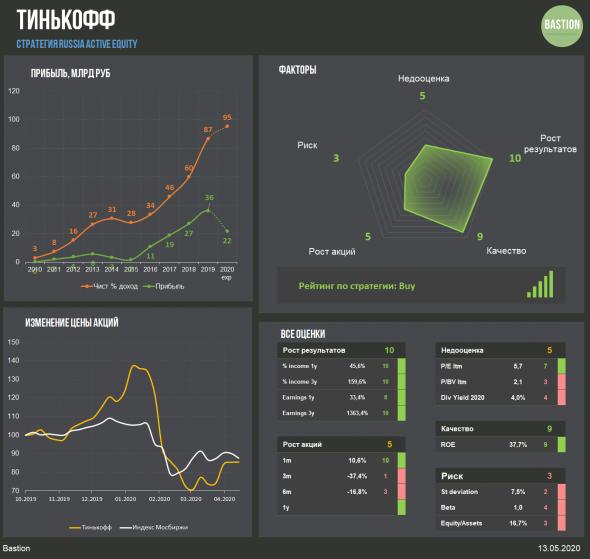

Блог им. VladimirKiselev |Тинькофф - оптимистичный отчет? Не торопитесь

- 13 мая 2020, 15:22

- |

Чистый процентный доход банка в I квартале вырос на 40% г/г. Это очень хороший показатель, однако из-за роста резервов под проблемные кредиты в 3 раза до 15,6 млрд руб финрезультат после их вычета сократился на 28% до 9,6 млрд руб. Таким образом, банк показал снижение доходов от основной деятельности почти на треть.

Несмотря на снижение прибыли от основной деятельности, чистая прибыль выросла на 26%. Как этого удалось достичь? Во-первых, благодаря росту комиссионного дохода на 31%. Во-вторых, TCS Group признала доход от продажи долговых ценных бумаг на 3,3 млрд руб. В третьих, компания не отразила негативную переоценку активов на 5,1 млрд руб в чистой прибыли, отправив ее в «прочий совокупный доход».

Результаты банка по итогам I квартала можно признать нейтральным. Рост прибыли показан благодаря неключевым разовым статьям. В дальнейшем результаты, вероятно, будут слабее. Менеджмент отозвал прогнозы за 2020 год, выразив уверенность, что Группа останется прибыльной. В базовом сценарии Bastion прибыль по итогам года сократится на 40% до 22 млрд руб.

( Читать дальше )

Блог им. VladimirKiselev |Стартовый выпуск Bastion Podcast

- 12 марта 2020, 11:19

- |

0:02 Что делать, чтобы не паниковать

2:35 Обязательно просчитывайте риски в начале

5:41 Долгосрочный подход vs Казино

7:17 3 способа быть успешным на рынке

11:00 Доходность Рэя Далио

12:42 Обсуждаем книгу о самом успешном инвестиционном фонде

22:44 Повышение финграмотности — тренд?

25:13 О ситуации с акциями Тинькофф

Выпуск на Youtube

На Apple Podcasts

podcasts.apple.com/ru/podcast/bastion-podcast/id1502235095?l=en

Ваше мнение и вопросы, которые нужно обсудить в следующем выпуске?

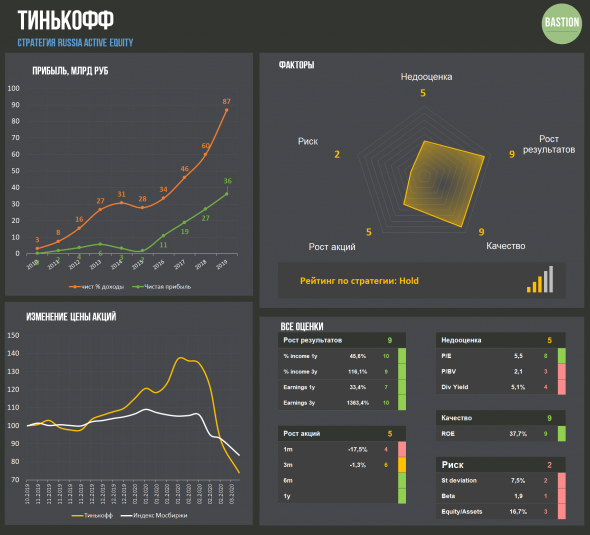

Блог им. VladimirKiselev |Хороший финансовый отчет Тинькофф, возобновление дивидендов

- 11 марта 2020, 13:12

- |

Чистая прибыль TCS Group по итогам 2019 года выросла на 33% до ₽36,1 млрд. Это медленнее темпов роста прошлого года (+42%), но лучше прогноза аналитиков.

Улучшение результатов идет за счет роста чистых процентных доходов. ЧПД ускорили темп роста по сравнению с прошлым годом с 30% до 45% и составили ₽86,8 млрд. Очень неплохая тенденция на фоне снижения процентной маржи у крупнейших банков.

Комиссионные доходы +31% до ₽36 млрд. Основной прирост идет за счет увеличения доходов с малого бизнеса, операций эквайринга и обмена валют. Брокерские комиссии выросли почти в 4 раза, но их объем <1 млрд остается небольшим источником дохода компании.

Негатив в отчетности — рост резервов под проблемные кредиты с ₽11,8 до ₽27,2 млрд. Результат отражает переход на учет ожидаемых, а не уже понесенных потерь в соответствии с требованиями стандарта МСФО (IFRS) 9.

( Читать дальше )

Блог им. VladimirKiselev |Кто больше разбогатеет: Тинькофф или инвесторы?

- 11 декабря 2019, 11:18

- |

Управляющая компания «Тинькофф капитал» запустила торги тремя биржевыми ПИФами, которые получили запоминающееся название «Стратегий вечного портфеля» в рублях, долларах и евро. Используемый в них подход к составлению портфеля был придуман в 80-е годы прошлого века финансовым консультантом Гарри Брауном и предполагал покупку 4 активов в равных пропорциях: акций, золота, долгосрочных и краткосрочных облигаций.

Идея стратегии заключалась в возможности получать прибыль при любом сценарии на финансовых рынках. Во время экономического бума активы росли бы за счет доли акций, а в период кризиса — за счет доли золота и долгосрочных государственных облигаций. Дополнительную популярность идее дал управляющий крупнейшего хедж-фонда мира Рэй Далио. Одну из своих стратегий он назвал «Всепогодным портфелем» ( All Weather Portfolio ), подразумевая способность делать прибыль при любых рыночных условиях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс