Блог им. VladimirKiselev |🔋ФСК+Россети=?

- 04 августа 2022, 10:54

- |

Акции Россетей вчера обвалились на 20% после объявления о коэффициенте конвертации в акции ФСК ЕЭС 6,7 к 1. Рынок ожидал более выгодного «обменного курса», хотя еще в июле после новостей о слиянии было объявлено о выкупе акций у несогласных со сделкой по цене 0,6058 руб за обычку Россетей и 0,0904 руб за акцию ФСК. Эти цены не брались с потолка, а были определены оценщиком, что как бы намекало о готовящемся коэффициенте конвертации (0,6058/0,0904=6,7).

С одной стороны, Россети достались ФСК дешево. Для сделки компания фактически была оценена в 120 млрд руб, тогда как в сумме ее активы стоят около 270 млрд руб: доля в ФСК ЕЭС 90 млрд + доли в МРСК 130 млрд + оборотные активы 67 млрд — долги и обязательства 15 млрд.

С другой стороны — 1) большая часть денег из оборотных активов выдана в виде кредитов и займов, в реальности именно кэша на балансе лишь 15 млрд руб 2) нужно учитывать «дисконт конгломерата», который для Россетей традиционно огромен из-за неэффективности бизнеса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. VladimirKiselev |📡 Когда построят Силу Сибири 2, появление гиганта в сетях, дивидендная сказка в Санкт-Петербурге

- 18 июля 2022, 12:22

- |

Заметки и наблюдения по самому интересному

🇨🇳Сила Сибири 2

Сколько газа сможет направить Газпром из Европы в Китай? В 2021 году компания поставляла 150 млрд куб газа в Европу и 11 млрд куб в Китай. Ожидается, что выход трубопровода Сила Сибири на полную мощность позволит увеличить поставки в Китай до 48 млрд куб газа к 2025 году. Оставшиеся объемы частично можно перенаправить через строительство Силы Сибири 2.

👉Но когда будет реализован проект? Трубопровод длиной в 2600 км должен пройти через территорию Монголии. Премьер-министр страны сообщил Financial Times, что его строительство может начаться в 2024 году. Пока проект находится на стадии разработки. По последним прогнозам реализация будет возможна лишь к 2030 году. Если кто-то ждет полной переориентации Газпрома в Азию, то в ближайшие несколько лет она невозможна.

( Читать дальше )

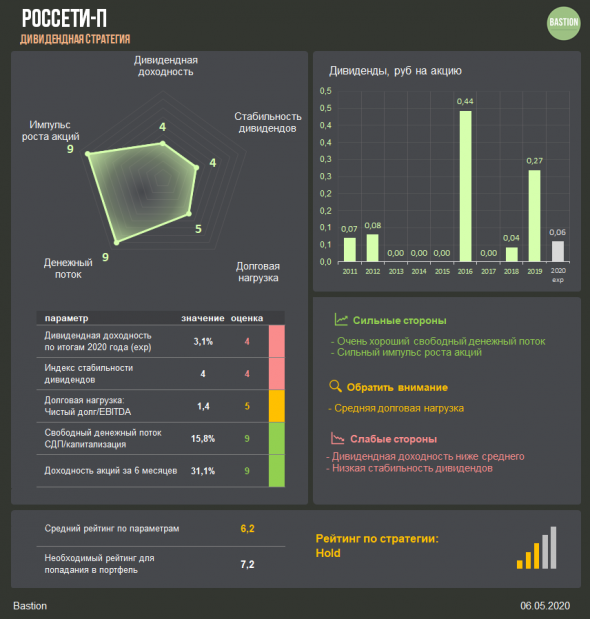

Блог им. VladimirKiselev |Россети-префы: когда текущая высокая дивдоходность может обманывать

- 06 мая 2020, 16:00

- |

▫️Префы Россетей растут на 14% после рекомендаций по дивидендам за 2019 год. Реакция странная, потому что размер выплат был заранее прогнозируем. Компания платит по привилегированным акциям 10% от чистой прибыли по РСБУ (135,2 млрд в 2019 г), разделенной на число акций, составляющих 25% от уставного капитала. Итоговая выплата — 18,9 коп., совокупные дивиденды за 2019 год с учетом промежуточных — 26,9 коп.

▫️Текущая доходность итоговой выплаты — 9,7%.Вероятно именно она привлекает инвесторов. Однако нужно учитывать, что дивиденды по префам Россетей в следующем году снизятся.

▫️Значительная часть прибыли компании по РСБУ — «бумажная», от переоценки дочерних компаний. Из-за падения цен их акций уже по итогам 1 кв 2020 года Россети получили убыток в 79 млрд руб. Скорее всего, по итогам 2020 года также будет убыток.

( Читать дальше )

Блог им. VladimirKiselev |Дивидендные рейтинги дочек Россетей. Часть 3

- 09 декабря 2019, 12:13

- |

Третья и итоговая часть обзора дивидендных рейтингов дочек Россетей. Предыдущие обзоры можно посмотреть в Части 1 и Части 2.

МРСК Юга

Дивиденды по итогам 9 месяцев: не рекомендовали

Ожидаемая доходность по итогам 2019 года: 3,4%

В отличие от большинства других дочек Росстей, МРСК Юга не рекомендовала дивиденды по итогам 9 месяцев 2019 года. Финансовое положение компании остается сложным: долговая нагрузка находится на уровне 4,7x по коэффициенту Чистый долг/EBITDA, что является очень высоким уровнем для компаний российского рынка акций. Свободный денежный поток после выплаты процентов стабильно находится в отрицательной зоне.

( Читать дальше )

Блог им. VladimirKiselev |Дивидендные рейтинги дочек Россетей. Часть 2

- 03 декабря 2019, 19:44

- |

Дочки Россетей впервые начали рекомендовать дивиденды по итогам 9 месяцев. Мы решили посмотреть их рейтинги для дивидендных стратегий. Подробнее о методологии составления портфеля можно узнать здесь и здесь. Первая часть обзора находится здесь.

МРСК Северного Кавказа

Дивиденды по итогам 2019 года не ожидаются.

Худшая из дочек Россетей по рейтингу в дивидендной стратегии. C 2013 года компания показывает убыток, отрицательный денежный поток и не платит дивидендов. От банкротства МРСК Северного Кавказа спасает ежегодная докапитализация со стороны материнской структуры. Россети планируют вывести компанию в прибыль к 2022 году. Раньше этого срока дивидендов ожидать не стоит.

( Читать дальше )

Блог им. VladimirKiselev |Дивидендные рейтинги дочек Россетей. Часть 1.

- 27 ноября 2019, 19:46

- |

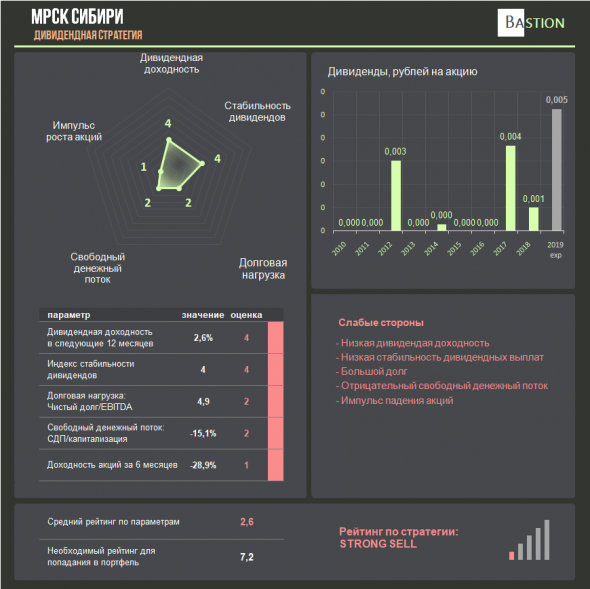

МРСК Сибири

Ожидаемые дивиденды по итогам 2019 года: 0,53 копейки на акцию

Дивидендная доходность: 2,6%

МРСК Сибири традиционно является аутсайдером дивидендной стратегии. Компания имеет низкие оценки по всем параметрам: низкая доходность, плохой индекс стабильности выплат, большой долг и отрицательный свободный денежный поток. Рейтинг по стратегии — Strong Sell.

МРСК Центра и Приволжья

Дивиденды за 9 месяцев: 0,0163239 рубля на акцию

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс