SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. VladimirKiselev

Как составить портфель по дивидендной стратегии. Часть 2.

- 19 ноября 2019, 11:44

- |

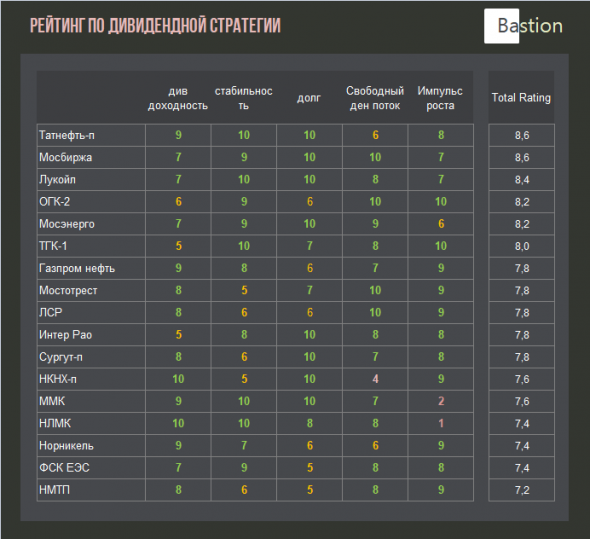

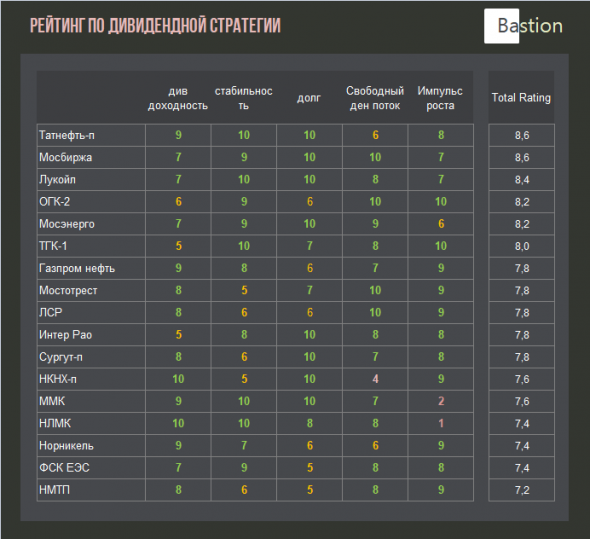

В первой части статьи мы рассказали об индикаторах для отбора акций в дивидендный портфель. Краткие принципы:

Дополнительные комментарии по методологии

Долговая нагрузка банков не может быть измерена показателем чистый долг/EBITDA, поэтому оценка для них вычисляется, исходя из значения показателя Капитал/Активы. У банков, он традиционно меньше, чем у компаний других отраслей. Их общий рейтинг по умолчанию будет немного ниже, что фундаментально обосновано.Банковский бизнес более рискованный по своей природе, это плохо для дивидендной стратегии.

Вместо доходности свободного денежного потока, для банков считается показатель Earnings Yield, то есть Прибыль/Стоимость акции.

У привилегированных акций по сравнению с обыкновенными могут отличаться дивдоходность, индекс стабильности, и тренд изменения стоимости. Долговая нагрузка и свободный денежный поток остаются такими же, как и у обычки.

Этапы формирования портфеля

После присвоения рейтинга мы сортируем акции по убыванию его значения. В изначальной выборке содержатся акции индекса широкого рынка Московской биржи, однако мы оставляем за собой право добавить дополнительные бумаги. Например, сейчас в портфеле есть акции Газпром нефти, которые имеют хороший рейтинг, но отсутствуют в индексе.

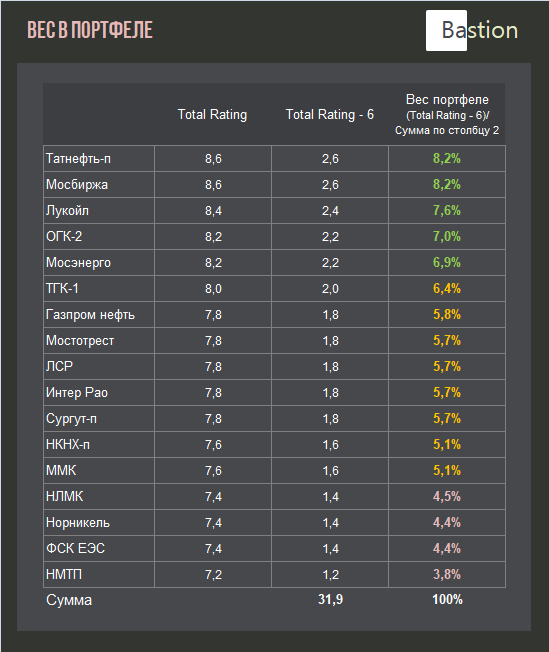

Затем выбираются 20 акций с наивысшим рейтингом по стратегии. Таким образом, планка для попадания в портфель будет динамической. Сейчас необходимый рейтинг — 7,2.

При попадании в список привилегированной и обыкновенной акции компании, отбирается лишь одна из них. Критерий отбора — более высокий рейтинг по стратегии. Если рейтинг одинаковый, то выбор акции происходит по наибольшей дивидендной доходности. Из-за правила итоговый список может быть менее 20 бумаг. Текущий портфель состоит из 17 акций.

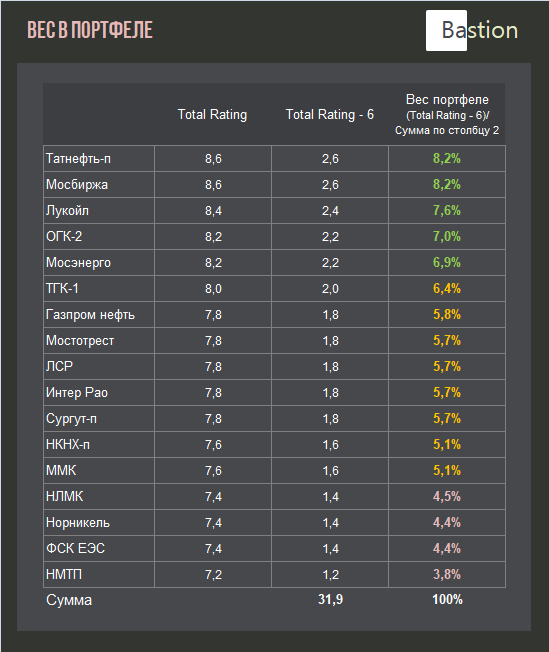

Вес акций в портфеле зависит от рейтинга

Вес акции = (Рейтинг – 6) / (сумма рейтингов всех компаний (рейтинг — 6). Число 6 выбрано эмпирическим путем для адекватного расчета итоговых весов.

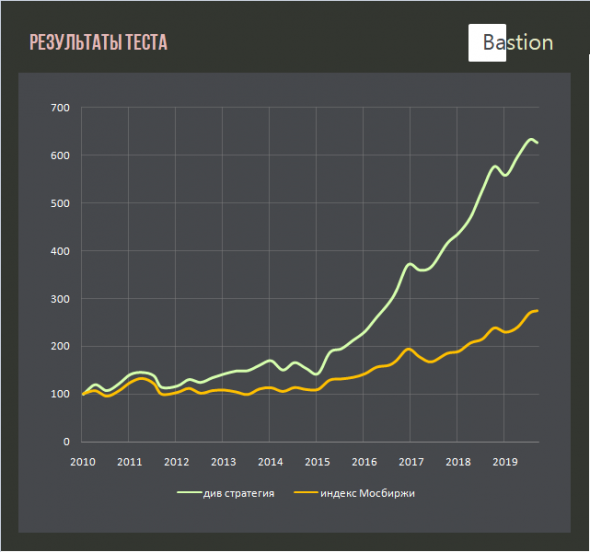

Результаты

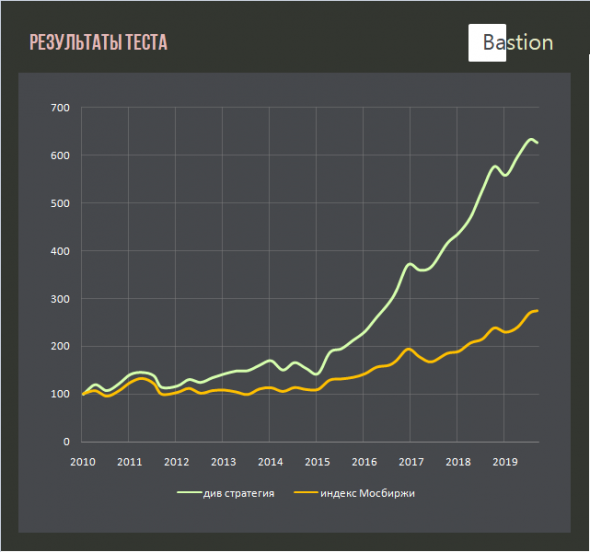

Исторический тест стратегии с ежеквартальным пересмотром показал доходность с учетом дивидендов в 526% с начала 2010 года, что существенно выше по сравнению с индексом Московской биржи = 174%. Среднегодовой результат (CAGR) — 20,1% против 10,6% у индекса. Коэффициент Шарпа — 0,68 против 0,18 у индекса.

Основа философии Bastion — со скепсисом подходить к любой инвестиционной идее. Мы протестировали десятки стратегий по фундаментальным индикаторам, о которых расскажем позже, и большинство из них показали результаты лучше индекса Мосбиржи с 2010 года. Тем не менее, статистика, фундаментальное обоснование и системный подход дают основания запустить первым именно портфель по дивидендной стратегии.

Что важно знать о стратегии?

Большую часть времени стратегия показывала доходность выше, чем индекс, однако дважды за 10 лет годовая доходность была ниже бенчмарка. Проигрывать индексу в отдельные годы – нормально для любого портфеля.

Несмотря на высокую итоговую доходность, дважды стратегия показывала годовой убыток >10%. Коррекции стоимости на рынке акций – нормальное явление. Если инвестор не готов к ним, начинать инвестиции со 100% в акциях не стоит.

Доходность отдельных акций в портфеле бывает плохой, но стратегия в целом может выглядеть хорошо. Например, в 4 квартале 2017 года Аэрофлот упал на 24%, Мосэнерго на 13%. Обе акции были в дивидендной стратегии. Тем не менее, дивидендный портфель в целом показал доходность в 7% за квартал, опередив на 5% результат индекса Мосбиржи.

В телеграм-канале Bastion и в VK мы будем рассказывать об обновлениях в портфеле по дивидендной стратегии. Присоединяйтесь!

- Дивидендная доходность – лишь один из факторов анализа

- В стратегии также считается индекс стабильности дивидендов, долговая нагрузка, свободный денежный поток и изменение стоимости акций за последние месяцы.

- Каждому из факторов присваивается оценка от 1 до 10.

- Итоговый рейтинг – среднее значение по 5 параметрам.

Дополнительные комментарии по методологии

Долговая нагрузка банков не может быть измерена показателем чистый долг/EBITDA, поэтому оценка для них вычисляется, исходя из значения показателя Капитал/Активы. У банков, он традиционно меньше, чем у компаний других отраслей. Их общий рейтинг по умолчанию будет немного ниже, что фундаментально обосновано.Банковский бизнес более рискованный по своей природе, это плохо для дивидендной стратегии.

Вместо доходности свободного денежного потока, для банков считается показатель Earnings Yield, то есть Прибыль/Стоимость акции.

У привилегированных акций по сравнению с обыкновенными могут отличаться дивдоходность, индекс стабильности, и тренд изменения стоимости. Долговая нагрузка и свободный денежный поток остаются такими же, как и у обычки.

Этапы формирования портфеля

После присвоения рейтинга мы сортируем акции по убыванию его значения. В изначальной выборке содержатся акции индекса широкого рынка Московской биржи, однако мы оставляем за собой право добавить дополнительные бумаги. Например, сейчас в портфеле есть акции Газпром нефти, которые имеют хороший рейтинг, но отсутствуют в индексе.

Затем выбираются 20 акций с наивысшим рейтингом по стратегии. Таким образом, планка для попадания в портфель будет динамической. Сейчас необходимый рейтинг — 7,2.

При попадании в список привилегированной и обыкновенной акции компании, отбирается лишь одна из них. Критерий отбора — более высокий рейтинг по стратегии. Если рейтинг одинаковый, то выбор акции происходит по наибольшей дивидендной доходности. Из-за правила итоговый список может быть менее 20 бумаг. Текущий портфель состоит из 17 акций.

Вес акций в портфеле зависит от рейтинга

Вес акции = (Рейтинг – 6) / (сумма рейтингов всех компаний (рейтинг — 6). Число 6 выбрано эмпирическим путем для адекватного расчета итоговых весов.

Результаты

Исторический тест стратегии с ежеквартальным пересмотром показал доходность с учетом дивидендов в 526% с начала 2010 года, что существенно выше по сравнению с индексом Московской биржи = 174%. Среднегодовой результат (CAGR) — 20,1% против 10,6% у индекса. Коэффициент Шарпа — 0,68 против 0,18 у индекса.

Основа философии Bastion — со скепсисом подходить к любой инвестиционной идее. Мы протестировали десятки стратегий по фундаментальным индикаторам, о которых расскажем позже, и большинство из них показали результаты лучше индекса Мосбиржи с 2010 года. Тем не менее, статистика, фундаментальное обоснование и системный подход дают основания запустить первым именно портфель по дивидендной стратегии.

Что важно знать о стратегии?

Большую часть времени стратегия показывала доходность выше, чем индекс, однако дважды за 10 лет годовая доходность была ниже бенчмарка. Проигрывать индексу в отдельные годы – нормально для любого портфеля.

Несмотря на высокую итоговую доходность, дважды стратегия показывала годовой убыток >10%. Коррекции стоимости на рынке акций – нормальное явление. Если инвестор не готов к ним, начинать инвестиции со 100% в акциях не стоит.

Доходность отдельных акций в портфеле бывает плохой, но стратегия в целом может выглядеть хорошо. Например, в 4 квартале 2017 года Аэрофлот упал на 24%, Мосэнерго на 13%. Обе акции были в дивидендной стратегии. Тем не менее, дивидендный портфель в целом показал доходность в 7% за квартал, опередив на 5% результат индекса Мосбиржи.

В телеграм-канале Bastion и в VK мы будем рассказывать об обновлениях в портфеле по дивидендной стратегии. Присоединяйтесь!

9.1К |

Читайте на SMART-LAB:

Палладий + масло, на котором жарили котлеты, = ?

🔬 Команда исследователей из Университета Южной Каролины нашла способ с помощью палладия превратить использованное растительное масло в...

10:21

Мнение аналитиков. Дисконты на российскую нефть снижаются

Дисконт Urals к Brent для налогов за неделю сократился на $1,3 до $26,8 за баррель. По состоянию на вчерашнее закрытие cпотовая котировка North...

10:55

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс

средняя оценка 6,8. На данный момент этого недостаточно для попадания в список

www.moex.com/ru/index/totalreturn/MCFTR

Ибо в голом дивгепы то включены, а вот дивы — нет.

И из своей стратегии НДФЛ с дивов также необходимо регулярно вычитать, для корректности сопоставления.

Если брать индекс с дивами разрыв не такой огромный, а конкретно 3,35 (рост на 235%).

Все равно разрыв отличный, только вот в тесты подобные я не очень верю, ибо параметр вроде импульс роста у нас умозрительный, так?

Может это было бы и не плохо, только вот ни один ПИФ УК Доходъ в топах рейтингов не встретить, скорее наоборот.