Блог им. VladimirKiselev |Непозитивные моменты оценки Positive Technologies

- 17 декабря 2021, 16:26

- |

В последнюю неделю увидел несколько рекламных публикаций о размещении акций российской компании сектора кибербезопасности Positive Technologies. Чем интересен ее бизнес? Почему компания выбрала необычный способ «прямого листинга» для продажи акций? Зачем нужна активная поддержка блогеров? Наблюдения и инвестиционные тезисы:

📚Брифинг

Positive Technologies предоставляет софт и услуги в области информационной безопасности: защита от вредоносного кода и системы предотвращения вторжений. В рейтинге от TAdviser «100 крупнейших IT-компаний России 2020 года» компания заняла 72-е место с годовой выручкой в ₽5,6 млрд. По российским меркам это не большой размер бизнеса.

Основа бизнеса — работа с государством. Согласно годовому отчету, 35% выручки компании приходится на государственные структуры, еще 32% — на корпорации топливно-энергетического комплекса и банки. PT занималась обеспечением кибербезопасности выборов в Госдуму, ЧМ по футболу и Олимпиады в Сочи.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

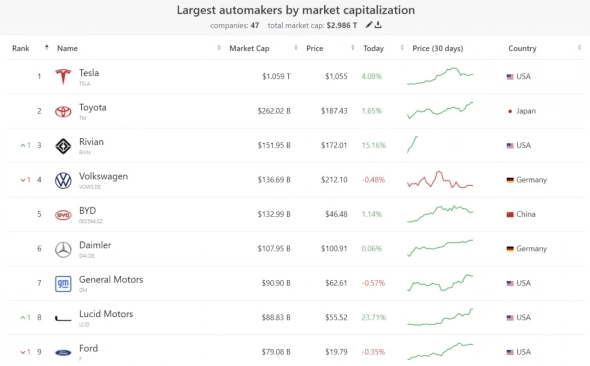

Блог им. VladimirKiselev |Rivian после выхода на IPO стала 3-й автокомпанией мира по капитализации, обогнав Volkswagen

- 17 ноября 2021, 17:23

- |

Volkswagen — крупнейший автопроизводитель мира получил 9,7 млрд евро прибыли за последний год, продав 9,3 млн машин. Rivian существует с 2009 года и пока не имеет выручки. Зато у компании есть заказ на 100 000 электрогрузовиков от Amazon, которые планируется выполнить до 2030 года.

Так выглядит креативное разрушение? Скорее это то, что происходит, когда фондовый рынок перестает быть инструментом для инвестирования в компании с целью получения регулярной прибыли. Вместо этого, он становится подобием букмекерской конторы и онлайн-игры. Акции больше не связаны с фундаментальными принципами, а служат попыткой быстрого заработка на краткосрочных тенденциях и моде.

Когда фундаментальные факторы для нас становятся неважны, мы снова покупаем и продаем тюльпаны, только теперь в форме ривианов и люсидов.

Блог им. VladimirKiselev |💸Почему я скептичен к IPO СПб биржи

- 11 ноября 2021, 13:59

- |

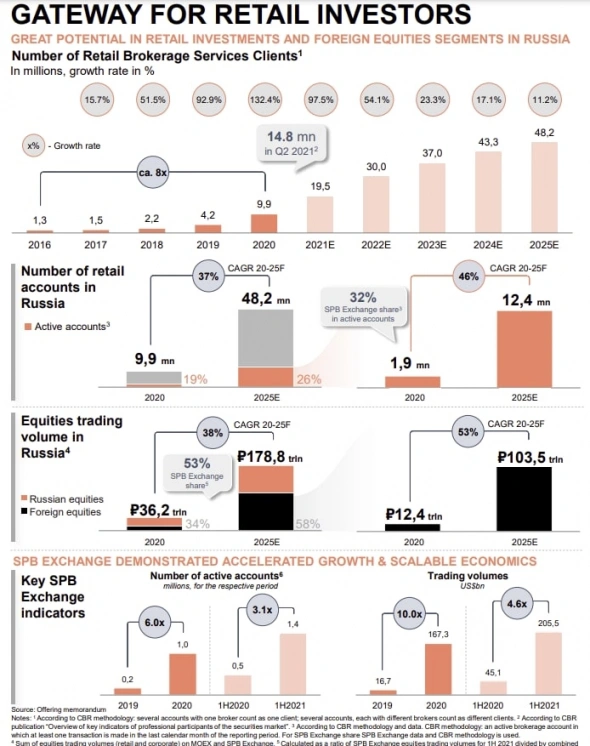

Спб биржа — ведущий организатор торгов акциями иностранных компаний в России. Компания на этой неделе планирует разместить в ходе IPO 12,5% капитала и привлечь около $150 млн при оценке в $1,2-1,3 млрд. Какие сильные и слабые стороны нужно учитывать при оценке биржи?

1. Спб биржа это история отличного роста. Три года назад фондовый рынок существовал для узкой аудитории, а количество активных клиентов не превышало 200 тысяч человек.

Благодаря пандемии, росту рынков и агрессивному маркетингу от брокеров (в первую очередь от Тинькофф) за последние 1,5 года произошел настоящий прорыв. Количество счетов клиентов с начала 2020 года в России увеличилось почти в 3 раза до 14,8 млн. Число активных клиентов на Спб бирже выросло в 7 раз до 1,4 млн.

2. С ростом торговой активности увеличились доходы Спб биржи. Компания получает менее 0,002% от каждой сделки, но при среднем обороте в $1,2 млрд в день выручка выглядит солидной. За весь 2019 год доходы составили ₽0,5 млрд. Только за первое полугодие 2021 года показатель превысил ₽3 млрд.

( Читать дальше )

Блог им. VladimirKiselev |Почему не удалось IPO владельца "Красное и Белое"?

- 09 ноября 2021, 16:26

- |

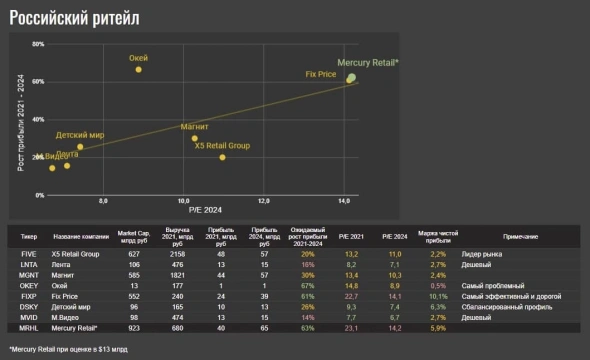

Mercury Retail Group — холдинговая компания сетей магазинов «Красное и белое» и «Бристоль» на этой неделе должна была разместить акции на Московской бирже под тикером #MRHL. Однако сегодня стало известно, что IPO отложено из-за «сложившихся рыночных условий». Проще говоря, компания не нашла достаточно инвесторов, которые бы согласились оценить ее в $12-13 млрд.

Что представляет бизнес компании и почему он оказался не так интересен инвесторам?

1. Компания является третьим ритейлером российского рынка по выручке. По объему продаж Mercury Retail Group примерно в 3 раза уступает X5 и Магниту, но по чистой прибыли отставание значительно меньше.

Бизнес владельца «Красного и Белого» и «Бристоля» более рентабельный. Со 100 рублей выручки лидеры рынка зарабатывают 2-3 рубля прибыли, а Mercury Retail Group почти 6 рублей.

2. Формат магазинов сети — алкогольный Ultra-convenience. Термином Ultra-convenience называют магазины у дома с небольшой площадью и узким ассортиментом. К сетям в таком формате относятся Вкусвилл, Фасоль и Ермолино.

( Читать дальше )

Блог им. VladimirKiselev |Будьте осторожны при покупке акций выходящего на IPO Softline

- 27 октября 2021, 09:49

- |

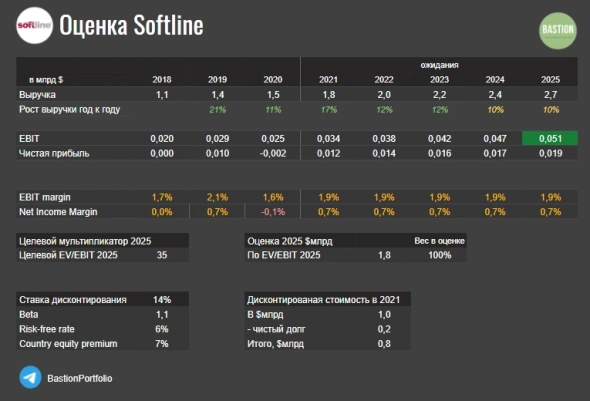

Российский поставщик IT-решений Softline на этой неделе размещает акции на LSE и Мосбирже, намереваясь привлечь до $400 млн при оценке в $1,5 млрд. Адекватна ли цена компании и какие возможности и риски имеет ее бизнес? Ключевые наблюдения:

1. В новостях и аналитических отчетах Softline часто называют IT-компанией, но это не так. Softline является посредником между крупными IT-разработчиками и корпоративными пользователями. Компания распространяет лицензии на продукты Microsoft, Cisco, Google и Oracle, фактически зарабатывая комиссию на их перепродаже.

2. Специфика дистрибьюторского бизнеса объясняет, почему у Softline такая маленькая маржа. При огромной для российских компаний выручке в $1,5 млрд в год, операционная прибыль составляет всего $25 млн, маржа <2%.

3. У компании огромная зависимость от одного партнера — Microsoft. На него приходится 48% доходов. Softline продает продукты Microsoft, не только в России, но и в Чили, Индии и Колумбии.

( Читать дальше )

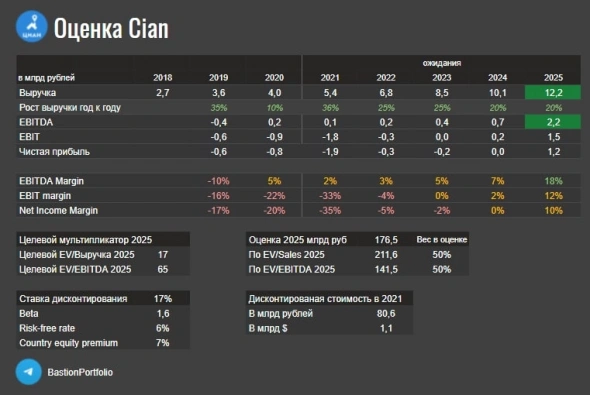

Блог им. VladimirKiselev |Циан - обзор перед IPO

- 19 октября 2021, 08:29

- |

IPO российских компаний остается редкостью, поэтому выход на биржу сервиса по поиску жилья «Циан» можно считать крупным событием для рынка.

На прошлой неделе компания подала заявку на проведение IPO на Нью-Йоркской бирже, где будут торговаться американские депозитарные акции (ADS) головной компании, кипрской Cian PLC (тикер CIAN). Листинг также планируется и на Мосбирже.

Что важно знать инвестору перед IPO Циан?

· Ожидаемая оценка $1,3-1,9 млрд. Такие данные дает Forbes, ссылаясь на аналитика одного из организаторов размещения «Ренессанс Капитал». Интересно, что тот же Forbes в феврале прошлого года поставил Циан на 16-е место среди самых дорогих российских интернет-компаний с оценкой лишь в $115 млн. Таким образом, за 1,5 года стоимость сервиса выросла минимум в 11 раз. Это результат эффекта пандемии, поднявшего в оценке всех представителей интернет-сектора.

( Читать дальше )

Блог им. VladimirKiselev |Самые ожидаемые IPO российского рынка

- 08 сентября 2021, 10:25

- |

Бум на мировом рынке IPO приближается и к России. После многолетнего затишья, вызванного стагнацией экономики и санкциями, Ozon, Segezha, Совкомфлот и EMC показали, что российские компании способны привлекать капитал по неплохим мультипликаторам оценки. Какие наиболее интересные размещения акций ждут нас в дальнейшем?

Сортировка от наиболее интересных к наименее интересным:

1. Вкусвилл. Даже на зрелом рынке продуктового ритейла можно придумать что-то новое и потеснить лидеров. Ставка на средний класс, качественные продукты под собственной маркой и быстрая доставка через мобильное приложение позволили компании в прошлом году попасть в десятку крупнейших продуктовых ритейлеров РФ.

Ожидается, что ВкусВилл в ближайшее время подаст документы для IPO в США в этом году или в начале следующего с листингом на биржах Нью-Йорка и Москвы. Оценка в $3-5 млрд — почти 30x EBITDA за 2021 год.

( Читать дальше )

Блог им. VladimirKiselev |IPO Robinhood - держаться подальше? Инвестиционные тезисы.

- 28 июля 2021, 11:39

- |

29 июля в четверг акции онлайн-брокера Robinhood начнут торговаться на бирже NASDAQ под тикером HOOD. Предположительно в этот же день они станут доступны на Спб бирже. Организаторы размещения рассчитывают привлечь до $2,3 млрд при оценке около $35 млрд.

Что представляет бизнес компании? Влад Тенев и Байху Бхатт запустили приложение Robinhood в 2013 году. Основная идея заключалась в «демократизации» инвестиций. Никаких сложных торговых терминалов — через простой интерфейс мобильного приложения клиент торгует акциями с нулевыми комиссиями.

Как Robinhood зарабатывает деньги? В 2020 году 75% доходов компании пришлось на продажу заявок о потоках сделок клиентов маркетмейкерам (Payment for order flow). Упрощенно это работает так:

1) Инвестор размещает ордер на покупку и или продажу акций через приложение.

2) Robinhood за плату передает эту заявку маркетмейкеру, который исполняет сделку.

( Читать дальше )

Блог им. VladimirKiselev |Ozon в индексе MSCI Russia. Есть ли смысл обращать внимание?

- 17 мая 2021, 14:01

- |

Ozon по итогам полугодового пересмотра включен в индекс MSCI Russia. Если судить по Tinkoff InvestIndex, эта новость вызвала всплеск покупок акций онлайн-ритейлера российскими инвесторами.

Полагаем, что принимать решение на подобных новостях нужно осторожно. На первый взгляд, звучит логично, что иностранные фонды теперь будут покупать акции компании, увеличивая спрос и цены на них. Однако не существует достоверных исследований, подтверждающих наличие устойчивого эффекта на акцию от включения в этот индекс.

В прошлом году стратегия «под включение» в MSCI Russia приобрела популярность после роста акций Яндекса. Многие аналитики объясняли 80%-е ралли ожиданиями изменения в индексе. Однако после этого случилось два события, опровергающих эффективность стратегии. После исключения из MSCI Russia акции ММК в течение трех месяцев выросли на 50%. Расписки Mail, наоборот, после новостей о включении упали на 10%.

( Читать дальше )

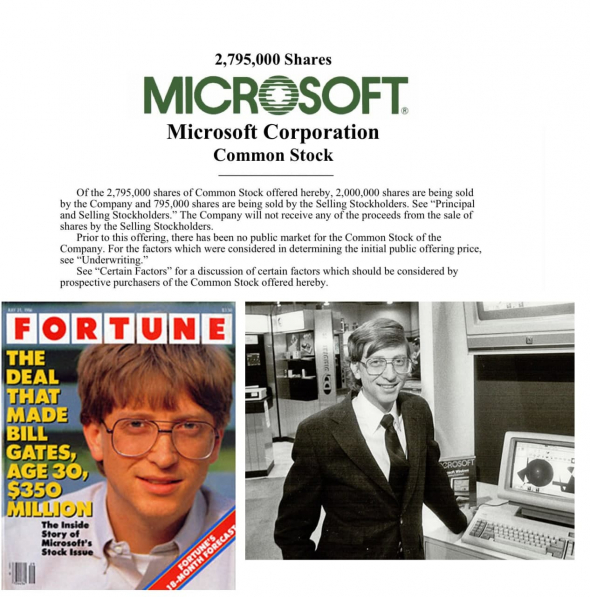

Блог им. VladimirKiselev |IPO из другой эпохи - Microsoft

- 05 апреля 2021, 19:38

- |

Благодаря твиттеру Корри Ванга наткнулся на проспект к IPO Microsoft 1986 года. В нем хорошо видно в каких разных мирах находится рынок сейчас и 35 лет назад.

В 1985 году Microsoft увеличил выручку на 40%, имел маржу чистой прибыли на уровне 30%. Найти такие качественные растущие бизнесы на IPO сейчас непросто.

Основной продукт — операционная система MS-DOS. О Windows компания в проспекте упоминает лишь один раз и говорит, что «пока еще слишком рано, чтобы понять сможет ли операционная система добиться широкого применения».

За сколько продавался такой бизнес? На IPO компания была оценена в $770 млн, форвардный мультипликатор P/E был на уровне ~23x. По современным меркам Microsoft продавали почти бесплатно.

В статье Goldman Sachs, который был организатором размещения, рассказывается, что Билл Гейтс предлагал сделать цену еще ниже — в диапазоне $16-19 за акцию. Инвестбанк называет такое поведение «нетипичным». В итоге Microsoft начал торги с $21 за акцию из-за очень высокого спроса институциональных инвесторов.

С момента IPO акции Microsoft выросли в 3792 раза, среднегодовая доходность составила 26,5%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс