Блог им. VladimirKiselev |Компания, которая зарабатывает на смерти.

- 11 января 2022, 11:42

- |

По данным университета Джона Хопкинса 800 тысяч американцев умерло от эпидемии COVID, что привело к сильнейшему снижению ожидаемой продолжительности жизни со времен Второй мировой войны. Печальный тренд оказался очень доходным для компаний сектора ритуальных услуг.

Недавно обнаружил, что на бирже торгуется крупнейшая из них. Компания под непримечательным названием Service (то есть «Услуги») имеет тикер #SCI. Что интересного можно отметить в ее бизнесе?

1. В 2021 году выручка Service увеличилась на 16%, что оказалось рекордным темпом роста в 21 веке. Очевидный фактор влияния — пандемия. До начала эпидемии в США в год умирало примерно 2,8 млн человек. В 2020 году показатель вырос на 17% до 3,3 млн человек.

2. Service в презентации для инвесторов отмечает, что, даже после снижения влияния пандемии, доходы компании в долгосрочной перспективе будут увеличиваться. Причина в объективных демографических факторах. После Второй мировой войны в США начался бум рождаемости. Сейчас поколение беби-бумеров находится в возрасте 65-75 лет. Service ожидает долгосрочный рост прибыли на акцию на уровне 8-12% в год.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Блог им. VladimirKiselev |LEGO - хорошая инвестиция? Доходность превысила акции, золото и облигации

- 01 декабря 2021, 12:44

- |

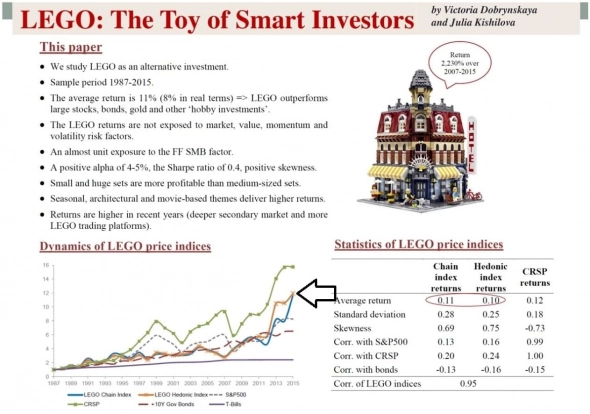

▫️В качестве альтернативного инвестиционного актива можно присмотреться к LEGO. К такому выводу пришли экономисты Высшей школы экономики в своем исследовании.

▫️Ученые проанализировали динамику цен на популярные конструкторы с 1987 по 2015 годы и составили индекс LEGO. Его среднегодовая доходность за период достигла 11% (8% за вычетом инфляции). Это больше, чем у акций, облигаций и золота.

▫️Индекс LEGO имеет низкую корреляцию с основными финансовыми активами. Например, с акциями компаний она составляет всего 0,24. Это позволяет рассчитывать на то, что при падении фондового рынка актив может послужить защитой для портфеля.

▫️Рассматривать конструкторы в качестве актива позволяет ликвидный вторичный рынок. Ежедневно на Ebay продаются десятки тысяч наборов.

▫️Вывод о положительной доходности сделан на основе динамики цен большого числа наборов. Диапазон доходности на отдельные конструкторы составляет от -53% до 600% годовых. Выбрав пару коробок наобум, можно сильно прогореть.

( Читать дальше )

Блог им. VladimirKiselev |Акции владельца Билайн появились на Мосбирже. Почему это проблемный бизнес?

- 30 ноября 2021, 15:41

- |

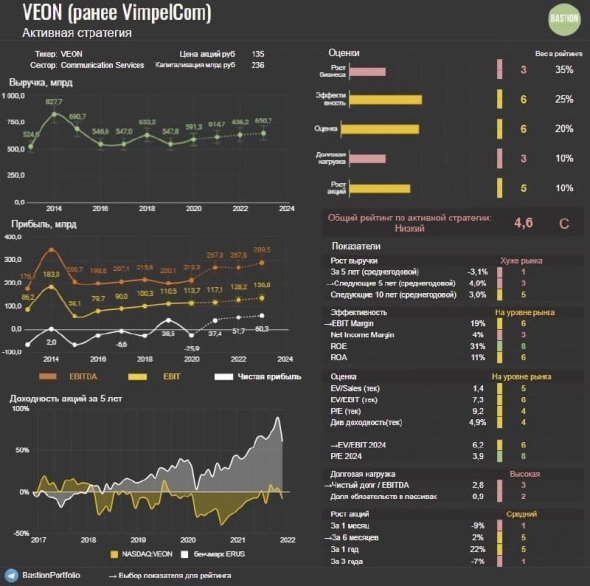

Московская биржа на прошлой неделе допустила к торгам обыкновенные акции холдинга Veon, владеющего «Вымпелкомом» (бренд Билайн). Телеком зарегистрирован в Нидерландах, а ключевым собственником с долей в 47,9% является LetterOne Михаила Фридмана. Что нужно знать о бизнесе компании и стоит ли в него инвестировать?

1. У Билайн очень слабое положение на российском рынке. Постепенно большая тройка телекомов (МТС, Мегафон, Билайн) превращается в большую четверку за счет увеличения доли Tele2 при поддержке Ростелекома.

От появления нового конкурента бизнес Билайн проигрывает больше всего. За последние 5 лет число абонентов компании в России упало с 60 млн до 50 млн человек. Доля рынка с конца 2000-х годов снизилась с 30% до 20%.

За последний квартал Билайн заработал в России 1 млрд рублей выручки, что ниже показателей пятилетней давности. С поправкой на инфляцию и в долларах доходы компании устойчиво снижаются.

( Читать дальше )

Блог им. VladimirKiselev |Кто бы мог подумать, что Apple сможет получить от пандемии примерно столько же, сколько Zoom и больше Netflix?

- 24 ноября 2021, 12:15

- |

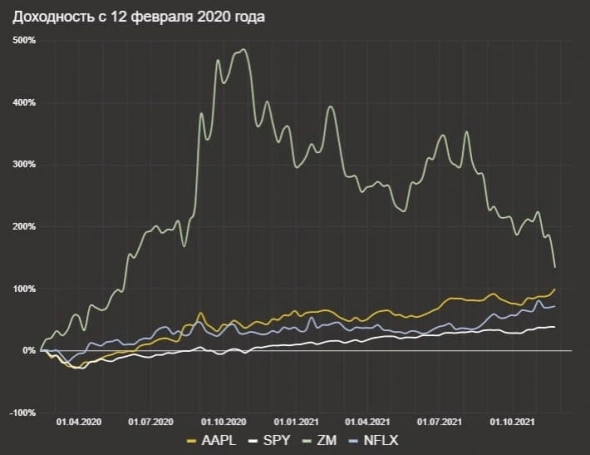

Ни одна компания не была приспособлена к пандемии лучше, чем Zoom. Когда все перешли на работу и обучение из дома, спрос на услуги видеоконференцсвязи резко вырос.

В прошлом финансовом году выручка Zoom выросла в 4 раза. В первые 10 месяцев пандемии акции выросли почти в 6 раз. Но те славные дни остались в прошлом.

«Представьте, что идет война и Lockheed Martin получает множество военных заказов. Когда война пройдет, очевидно, что компании придется сократить масштабы производства. Ценность бизнеса также упадет. Похожую аналогию можно провести с эпохой пандемии и Zoom. Если горизонт 3 года, то вложение выглядит слишком рискованным.» — заметка Bastion о компании год назад.

В последнем квартале Zoom увеличила выручку на 35%, что все еще выглядит солидным темпом роста. Но этого недостаточно, чтобы оправдать прошлогодний мультипликатор P/S в 90x. Акции с пиков потеряли уже более 60%. P/S снизился до 16x.

( Читать дальше )

Блог им. VladimirKiselev |Доходность акций российских сталеваров против Nucor

- 01 июня 2021, 17:36

- |

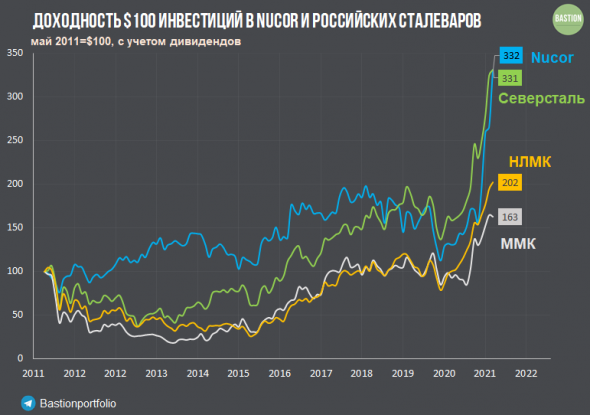

После вчерашней речи Белоусова появилась идея сравнить долгосрочную доходность акций крупнейшего сталевара США Nucor c ММК, НЛМК, и Северсталью.

Среднегодовая доходность с учетом дивидендов за 10 лет (в $):

Nucor 12.7%

Северсталь 12.7%

НЛМК 7.3%

ММК 5%

Риск (месячное стандартное отклонение):

Nucor 8.5%

Северсталь 12.7%

НЛМК 10.3%

ММК 12.1%

Риск (max падение акций за 12 месяцев, $):

Nucor -36.1%

Северсталь -44.1%

НЛМК -57.1%

ММК -69.6%

Коэффициент Шарпа:

Nucor 0.42

Северсталь 0.34

НЛМК 0.20

ММК 0.11

Последние 10 лет охватывают полный цикл в отрасли — окончание бума в ценах на сталь в 2011 году, последующую депрессию, восстановление и новую эйфорию в 2020-2021 годах. За этот период акции американского производителя выглядели лучше не только по доходности, но и с точки зрения риска.

Блог им. VladimirKiselev |20+ лет истории Кэтти Вуд

- 12 мая 2021, 09:50

- |

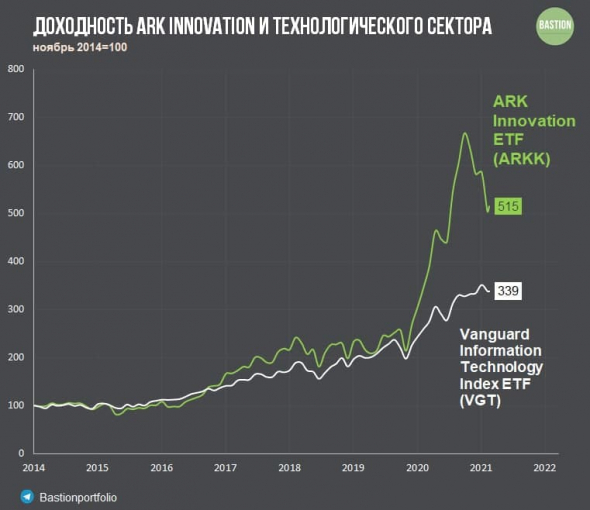

Пару лет назад мало кто слышал о новой звезде инвестиционного рынка Кэти Вуд и ее инвесткомпании Ark. Доходность в 152% по итогам 2020 года флагманского фонда, ориентированного на поиск инновационных компаний, принесла ей известность, десятки миллиардов долларов в управление и большое количество поклонников и ненавистников.

С февраля этого года эйфория по инновационным компаниями будущего начала угасать. ARK Innovation за 3 месяца потерял 32%, что породило новую порцию критики в адрес Кэтти Вуд. В основном она носит эмоциональный характер, однако можно найти и очень интересные наблюдения, как, например, в этой статье об истории карьеры управляющей.

Некоторые заметки:

1. Ставкой на инновации Кэтти Вуд занималась минимум с 1998 года. До этого она 18 лет работала портфельным управляющим и экономистом в Jennison Associates, однако результатов найти не удалось.

( Читать дальше )

Блог им. VladimirKiselev |Лучший предсказатель долгосрочной доходности? То, насколько популярен рынок акций

- 12 марта 2021, 11:33

- |

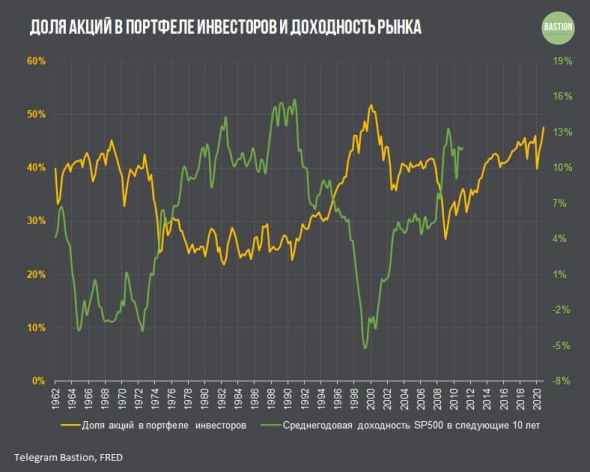

Федеральный резервный банк Сент-Луиса считает интересную статистику по доле акций в портфеле инвесторов США. Сейчас показатель достиг максимума за 20 лет и составляет 47%. Наименьший интерес к акциям в XXI веке наблюдался в I квартале 2009 года. Тогда доля акций не превышала 27%.

Если на график доли акций в портфелях наложить доходность индекса S&P500 в следующие 10 лет, то можно увидеть любопытные результаты. Чем больше инвесторы ставят на акции, тем более низкую доходность в дальнейшем получают. Зависимость сохраняется на протяжении всего периода доступной статистики.

График подтверждает то, что описано во многих классических книгах по инвестированию. История показывает, что для долгосрочного инвестора нет времени лучше, чем после продолжительного периода забвения рынка. Но верно и обратное, худшее время наступает после бума популярности акций.

Bastion в Telegram

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс