Блог им. VladimirKiselev

Инвесткомитет: J.M. Smucker - антикризисная компания с дивидендной доходностью >3%

- 12 июля 2021, 11:23

- |

J.M. Smucker (SJM) (читается как Джей Эм Смакер) — американский производитель джема, арахисовой пасты, кормов для животных и многих других потребительских товаров.

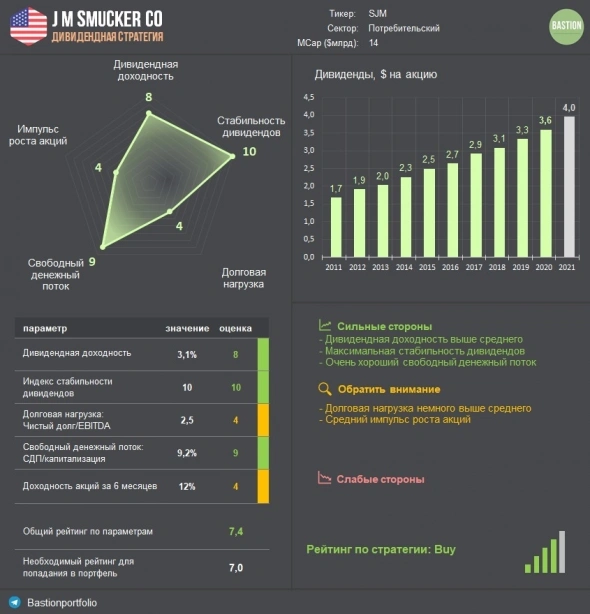

В начале июля компания повысила квартальный дивиденд на 10% до $0,99 на акцию. Текущая дивидендная доходность составляет 3,1%. Что интересного представляет профиль компании и подходит ли она для стратегий Bastion?

Аргументы за покупку

• J.M. Smucker — стабильный и нециклический бизнес. Продажи таких брендов как джем Smucker's слабо зависят от колебаний экономического цикла, что делает компанию защитной к кризисам. Показательно, что во время обвала рынка более чем на 30% в 2008 году, акции J.M. Smucker оказались одними из немногих с положительной доходностью.

• Компания имеет диверсифицированный портфель из +40 брендов. Самые крупные из них — Smucker's (джем и арахисовая паста), Nature's Recipe (корм для собак), Dunkin' Donuts (кофе и пончики), 1850 coffee (кофе).

Почти 95% продаж приходится на Северную Америку, поэтому, если вы не живете в США или Канаде, то с большинством брендов компании, скорее всего, не знакомы.

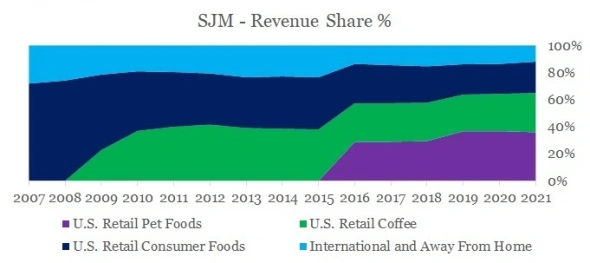

Активная деятельность на рынке слияний и поглощений в последнее десятилетие увеличила выручку и количество сегментов, в которых работает компания.

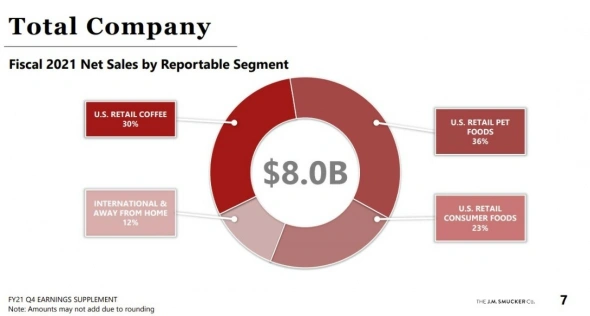

Самым крупным сегментом сейчас является корм для животных с долей в 36% (бизнес был куплен в 2015 году). На втором месте — продажи кофе (30% выручки, бизнес куплен в 2008 году). Традиционный для компании сегмент продаж джема, арахисовой пасты и прочей съедобной продукции составляет 23%.

График из статьи на Seeking Alpha c историей долей сегментов в выручке:

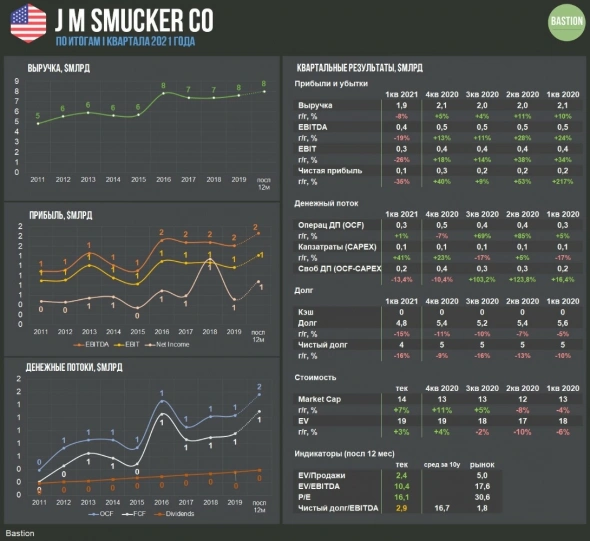

Пандемия положительно сказалась на доходах компании. В 2020 году во время пандемии население закупало продукты в запасы, что помогло J.M. Smucker в I полугодии увеличить выручку двузначными темпами. Однако эффект высокой базы негативно влияет на отчетность этого года — в последнем квартале выручка упала на 8%.

По текущим мультипликаторам компания стоит дешевле рынка. P/E на уровне 16x, EV/EBIT на уровне 13x. Компания имеет 40%-ю скидку к медианным мультипликаторам рынка. Почему? Рынок не верит в будущий рост доходов бизнеса, поэтому дешево оценивает SJM. Высокая дивидендная доходность в 3,1% также отражает скептичные настроения рынка относительно будущего роста дивидендов.

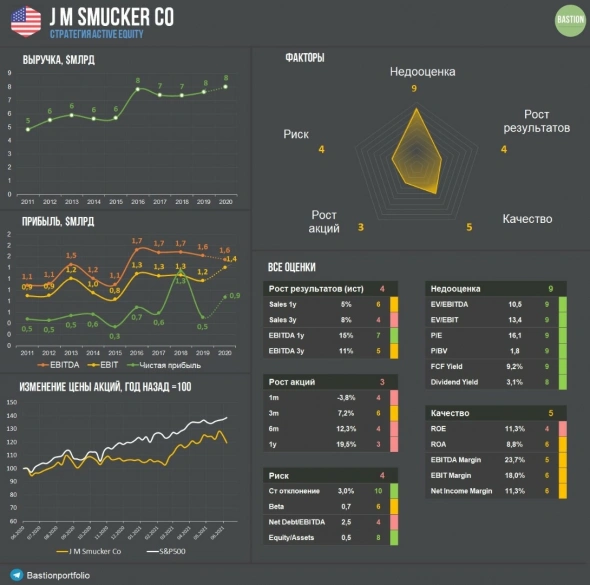

Карточка компании по активной стратегии

Хороший запас прочности по дивидендам. В абсолютном выражении дивиденды составляют лишь пятую часть от свободного денежного потока. Даже если доходы компании не будут расти или снизятся, у J.M. Smucker достаточно денег, чтобы продолжать платить дивиденды.

Хороший запас прочности по дивидендам. В абсолютном выражении дивиденды составляют лишь пятую часть от свободного денежного потока. Даже если доходы компании не будут расти или снизятся, у J.M. Smucker достаточно денег, чтобы продолжать платить дивиденды.Карточка компании по дивидендной стратегии

Аргументы против покупки

• В будущем ожидается низкий темп роста доходов. В среднем аналитики ждут падения выручки на 0,1% в год в ближайшие 3 года. Негативно влияет эффект высокой базы периода локдаунов. Кроме того, компания работает на зрелых потребительских рынках с медленным органическим ростом. Без новых приобретений выручка долгосрочно вряд ли сможет расти быстрее 2-3% в год.

• Ускорение инфляции на сельскохозяйственные товары негативно для компании. Рост цен на кофе, сахар, арахис, масло и фрукты увеличивает издержки и снижает маржу J.M. Smucker. Если высокая инфляция на сырьевых рынках примет устойчивый характер, то компании будет трудно сохранить текущую прибыльность.

• Долговая нагрузка выше среднего. Коэффициент «Чистый долг/EBITDA» составляет 2,7x. В 2015 году J.M. Smucker купила производителя кормов для животных Big Heart Pet Brands за $5,8 млрд, профинансировав сделку увеличением долга.

• Низкая рентабельность капитала. ROE в 11% ниже среднего как относительно рынка, так и относительно отрасли. Для сравнения у General Mills ROE=26%, у Nestle ROE=25%.

Почему у компании такая низкая эффективность? На рынках кофе и товаров для животных компании приходится конкурировать с крупными лидерами отрасли. При этом маркетинговый бюджет J.M. Smucker не сопоставим с той же Nestle.

• Зависимость от Walmart. 29% выручки J.M. Smucker приходится на розничную сеть крупнейшего американского ритейлера. 15 лет назад эта доля составляла 16%. Доля онлайн-продаж все еще низкая — около 6%.

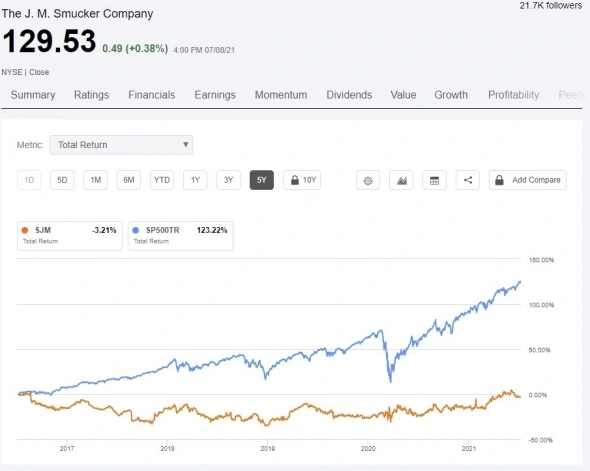

• По доходности в последние годы компания отстает от рынка. За 5 лет доходность J.M. Smucker с учетом дивидендов -3%, индекс S&P500 +123%.

Выводы для стратегий

J.M. Smucker — классическая дивидендная компания с высокой доходностью и хорошей стабильностью выплат акционерам. Тем не менее, скромные перспективы роста бизнеса, низкая рентабельность инвестиций и высокая конкуренция не позволяют включить акции в стратегии Bastion. Акции в широком списке кандидатов в дивидендный портфель.

Письмо инвесторам от Bastion в Telegram, во Вконтакте

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс

Есть огромная масса не столь хайповых и сильно переоценённых, но тоже динамично развивающихся компаний. А писать про давно остановившееся в развитии днище с немалым для таких р/е 16 при полном нуле даже декларируемых «перспектив» — это и есть нелепейшее занятие для писателя и заодно воровство времени читателя.

А что в этом читать интересного, ну кому и кобыла — невеста 😉

Коллекционировать обзоры неинвестиционного бесперспективняка, чтобы на этом строить понимание полезности — занятие априори как раз бесполезное.

Впрочем, написание очевидного коммента и у меня тоже не добавляет полезности, кроме того, что лишь ещё выше продвигает этот обзор. Поэтому и мне на этом пора заканчивать.

Удачи и взвешенных сделок!