Блог им. sng

Гонконгские компании на СПБ Бирже

- 16 июня 2022, 13:40

- |

СПБ Биржа 20 июня начнет биржевые торги 12 акциями с первичным листингом на Гонконгской бирже (HKEX). С 2017 года — уже без малого 5 лет — идут разговоры о том, что такая возможность рассматривается второй российской биржей, и вот наконец-то это свершилось.

Правда, частные инвесторы получат доступ чуть позже: сначала брокерам необходимо протестировать все процессы, т.к. Гонконгская биржа имеет ряд особенностей, одной из которых является так называемый «stamp duty» — гербовый сбор, удерживаемый вместе с комиссией за сделки. Он будет составлять 0,13% от суммы сделки.

Следует также помнить, что валюта Гонконга — это гонконгские доллары, а не юани. Очень популярной была идея запастись юанями в ожидании допуска к «китайским акциям напрямую» — если вы так делали, то напрасно. Вам следует продать свои юани и запастись гонконгскими долларами (HKD). Кстати, курс HKD привязан к курсу доллара и является прокси-долларом (криптаны могли бы назвать это «стейблкоином»):

1 USD = 7,85 HKD

Так что всем тем, перед кем стоит проблема удержания комиссий за хранение валюты на банковских счетах, есть смысл изучить возможности хранения в гонконгских долларах, т.к. ликвидность этой валюты на российских биржах в ближайшем будущем повысится.

В первой волне будут допущены 12 компаний. Это довольно крупные компании, все 12 являются компонентами Hang Seng Index (HSI). Всего в HSI входит 69 компаний — осмелюсь предположить, что в первую очередь будут добавляться именно они. Я решил пробежаться по всем 12 компаниям и посмотреть, что это за покемоны.

1). Tencent (700.HK)

Tencent — телекоммуникационный и инвестиционный IT-гигант с рыночной капитализацией 3,6 трлн HKD ($460 млрд). Является крупнейшей публичной компанией, акции которой торгуются на Гонконгской бирже. Занимается примерно всем: соцсети (WeChat, QZone), видеоигры (Riot Games, Klei, Epic Games (доля Tencent 48%), стриминговая платформа Trovo, издательство и поддержка PUBG в Китае), онлайн сервисы (Tencent Video, Tencent Music, JOOX), реклама в интернете, разработка ПО. Если искать аналоги в мире, можно аккуратно сравнить с Microsoft по значимости и широте ведения бизнеса на территории Китая и Юго-Восточной Азии.

За последние 7 лет (с 2015) выручка Tencent увеличилась в 6,5 раз: с 86,6 млрд юаней до 560 млрд юаней. Компания оценена сейчас в 13 годовых прибылей, стоимость акций снизилась на 38,5% за последний год — вместе со всем китайским рынком, который в последний год значительно упал.

Компания платит незначительные дивиденды (див. доходность 0,4% в год).

Основной риск для компании — регуляторное давление со стороны китайского правительства. Tencent из-за своего гигантского размера довольно трудно продолжать расти: прирост выручки за последний год составил скромные +10% и имеет тенденцию к замедлению.

2). Alibaba (9988.HK)

Бизнес Alibaba известен многим россиянам по площадке для электронной торговли Aliexpress. Но помимо электронной коммерции, Alibaba занимается целым рядом направлений — это и финтех Ant Group, и облачные технологии Alibaba Cloud и многое другое. Капитализация IT-гиганта составляет 2,2 трлн HKD ($280 млрд).

Аналитических материалов об Alibaba в российском инвест-сообществе огромное количество, нет смысла повторяться и рассказывать о перспективах и рисках бизнеса. Результат акций за последний год очень печальный — они упали на 50%.

Компания не платит дивиденды.

Бытует мнение, что покупка акций $BABA на Нью-Йоркской фондовой бирже несет в себе риски: американцы в очередном приступе китае-ненависти могут объявить делистинг китайских компаний. Тем более, что такой закон принят еще при Трампе, и вроде бы китайские корпорации согласились на прописанные там условия и планируют допускать американских аудиторов к проверке бухгалтерской отчетности, но кто знает, чем все может обернуться. Так что с этой стороны резонно инвестировать вдолгую через покупку бумаг компании на Гонконгской бирже.

3). Meituan (3690.HK)

Meituan — китайская интернет-компания, специализирующаяся на приёме локальных заказов, доставке еды из ресторанов, продуктов из магазинов, цветов, подарков и других товаров, оказании различных услуг. Рыночная капитализация составляет 1,2 трлн HKD ($150 млрд).

У компании просто ошеломляющие темпы роста. Так, выручка всего за 2 года выросла в 2 раза. Компания в 2020 году впервые за 10 лет с даты основания вышла в прибыль. Правда, в 2021 снова скатилась в убытки. Компания делает значительные инвестиции в рост бизнеса и захват рынков. Результат акций за последний год -34,5%.

Компания не платит дивиденды.

4). JD.сom (9618.HK)

JD.com, Jingdong Mall (следует произносить как Цзиндун) — китайская компания, занимающаяся Интернет-торговлей и электронной коммерцией, а также логистикой и розничной торговлей. Является одним из крупнейших торговцев в китайском интернете и главным конкурентом Alibaba.

Рыночная капитализация составляет 780 млрд HKD ($100 млрд). Показатели компании растут чуть живее, чем у ее крупного конкурента, правда, в отличие от Alibaba, Цзиндун закрыл 2021 год в убыток. Результат акций за последний год -10%, что значительно лучше чем у всего гонконгского рынка и лучше чем у многих конкурентов.

Компания не платит дивиденды.

5). Xiaomi (1810.HK)

Xiaomi Corporation — китайская корпорация, которая в 2021 году стала мировым лидером по объёму производства (продаж) смартфонов. Также производит бытовую технику, планшеты, смарт-часы, электросамокаты и многое другое. Ко многим товарам можно применить фразу «топ за свои деньги». С 2018 года является публичной компанией.

Рыночная капитализация составляет 290 млрд HKD ($37 млрд). Компания является прибыльной, и сейчас торгуется за 12 годовых прибылей. Правда, результат акций на рынке очень печальный: -59% за последний год.

Компания не платит дивиденды.

6). CK Hutchison (1.HK)

CK Hutchison Holdings Limited — один из крупнейших многопрофильных конгломератов Китая, официально зарегистрирован на Каймановых островах, фактическая штаб-квартира расположена в Гонконге. Основные сферы интересов — портовое хозяйство и логистика, розничная торговля, транспортная и инженерная инфраструктура, энергетика, коммунальное хозяйство, телекоммуникации, финансовые услуги и биотехнологии. По состоянию на весну 2017 года в CK Hutchison Holdings работало свыше 300 тыс. сотрудников в более чем 50 странах мира.

Рыночная капитализация составляет 200 млрд HKD ($26 млрд). Выручка компании в последние 5 лет сохраняется примерно на том же уровне, это развитый бизнес, кеш-машина. Компания торгуется сейчас всего за 6 годовых прибылей. Акции компании упали за последний год всего на 11%, что на фоне остальных китайских компаний — не так уж и много.

Компания платит дивиденды (див. доходность 5% в год).

7). CK Asset Holdings (1113.HK)

CK Asset Holdings Limited — один из крупнейших операторов недвижимости Гонконга, входит в сотню крупнейших компаний Китая. CK Asset Holdings специализируется на инвестициях в недвижимость, энергетические и инфраструктурные активы, а также на управлении недвижимостью (жилые комплексы, гостиницы, офисы, торговые центры) и лизинге самолётов.

Рыночная капитализация составляет 190 млрд HKD ($24 млрд). Выручка компании в последние 5 лет сохраняется примерно на том же уровне. Компания торгуется сейчас за 9 годовых прибылей. Акции компании на том же уровне что и год назад — не упали и не выросли. На фоне остальных китайских компаний — сильный результат.

Компания платит дивиденды (див. доходность 4,2% в год).

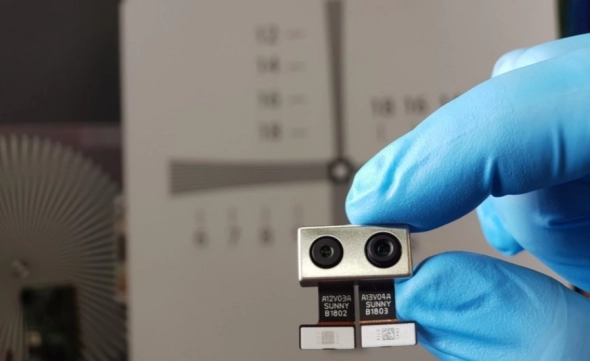

8). Sunny Optical Technology (2382.HK)

Sunny Optical Technology (Group) Company Limited — крупный разработчик и производитель оптики и микроэлектроники. Производит линзы, призмы и линзовые модули, камеры для мобильных телефонов, ноутбуков, цифровых фотоаппаратов и систем видеонаблюдения, оборудование для 3D-сканеров и 3D-принтеров, автомобильные зеркала, научные, промышленные и школьные микроскопы, различные оптические системы и измерительные датчики для служб безопасности, геодезические инструменты, медицинское и фармацевтическое оборудование. Компания является поставщиком комплектующих для производителей смартфонов Huawei, Oppo, Vivo и Samsung Electronics. Главным конкурентом Sunny Optical Technology является тайваньская компания Largan Precision, которая поставляет камеры для Apple.

Рыночная капитализация составляет 128 млрд HKD ($16 млрд). Выручка компании в последние 5 лет выросла в 3 раза. Компания торгуется сейчас за 20 годовых прибылей. Акции компании упали на -42% за последний год.

Компания платит дивиденды (див. доходность 1% в год).

9). Sands China (1928.HK)

Sands China владеет и управляет отелями и казино в Макао: The Venetian Macao, The Londoner Macao, The Parisian Macao Resort, The Plaza Macao и казино The Sands Macao; Cotai Expo, конференц-зал и выставочный зал; Cotai Arena, развлекательное заведение; паром Cotai Water Jet для отдыхающих и деловых путешественников. По состоянию на 31 декабря 2021 года у компании было 12 373 гостиничных номера и люкса, 151 ресторан и точка питания, 195000 кв. м торговых центров, 4 постоянных театра, арена на 15 000 мест и казино.

Sands China также предлагает услуги по перевозке и аренде паромов и понтонов; услуги агентства путешествий и туризма, охранные услуги, услуги по управлению персоналом, услуги по управлению торговыми центрами, а также услуги аутсорсинга, включая информационные технологии, бухгалтерский учет, гостиничный менеджмент и маркетинг. Компания является дочерней компанией Las Vegas Sands Corp.

Рыночная капитализация составляет 125 млрд HKD ($15 млрд). Выручка компании резко снизилась в 2020 году из-за ковидных ограничений, восстанавливается очень медленно и находится под постоянным давлением из-за продолжающихся ограничений со стороны китайских властей. Компания сейчас является убыточной. Акции компании упали на -55% за последний год.

Компания отказалась от выплат дивидендов до восстановления турпотока.

10). Country Garden (2007.HK)

Country Garden Holdings — один из крупнейших операторов недвижимости в Китае (входит в «большую четвёрку» китайских девелоперов, наряду с Evergrande Group, Greenland Holdings и China Vanke). Country Garden Holdings специализируется на инвестициях в недвижимость, развитии и управлении проектами, строительных и отделочных работах, гостиничном бизнесе, а также инвестирует в робототехнику и цифровые технологии.

Рыночная капитализация составляет 100 млрд HKD ($13 млрд). Выручка компании выросла в 4 раза за 5 лет. Компания сейчас торгуется всего за 3 годовых прибыли. Акции компании упали на -53% за последний год. Такая низкая оценка может стать ловушкой (value trap): дело в том, что в строительном секторе Китая сейчас не все гладко, ходят слухи о возможных банкротствах.

Компания платит огромные дивиденды (див. доходность 8,8% в год).

11). Sino Biopharm (1177.HK)

Sino Biopharmaceutical Limited (также известна как Sino Biopharm или SBP) — одна из крупнейших китайских фармацевтических компаний. Специализируется на производстве дженериков и биоаналогов для лечения гепатита, опухолей, офтальмии и заболеваний сердечно-сосудистой системы, а также на производстве анальгетиков.

Sino Biopharm обладает 15% долей в производителе вакцины от COVID-19 Sinovac.

Рыночная капитализация составляет 78 млрд HKD ($10 млрд). Выручка компании выросла в 2 раза за 5 лет. Компания сейчас торгуется всего за 4,5 годовых прибыли. Акции компании упали на -47% за последний год. С чем связана такая низкая оценка, мне узнать не удалось.

Компания платит дивиденды (див. доходность 2% в год).

12). WH Group (288.HK)

WH Group — крупнейшая китайская компания по переработке мяса и продуктов питания. Бизнес компании включает выращивание свиней, потребительские мясные продукты и логистику. Это крупнейший производитель свинины в мире и крупнейший производитель мяса в Китае.

Рыночная капитализация составляет 72 млрд HKD ($9 млрд). Выручка компании выросла на 30% за 5 лет. Компания сейчас торгуется за 9 годовых прибылей. Акции компании упали на -21% за последний год.

Компания платит дивиденды (див. доходность 3,4% в год).

Резюме

В качестве заключения напишу несколько тезисов:

- Безусловно, главный вопрос российского частного инвестора заключается в том, насколько безопасны с точки зрения инфраструктуры инвестиции в гонконгские компании? Есть ли гарантии, что здесь не повторится история с отключением иностранного депозитария и фактической заморозкой половины средств? Это самый главный вопрос к бирже и ко всей финансовой индустрии нашей страны. Завоевание доверия теперь будет невероятно длительным процессом. И это гораздо важнее привлекательности самих компаний.

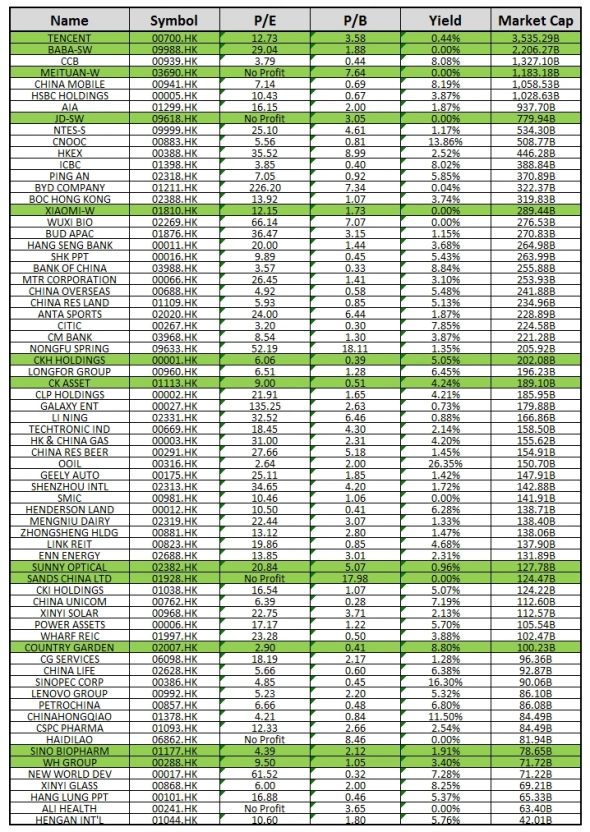

- СПБ Биржа хоть и выбирает компании по своим субъективным параметрам, тем не менее добавляет довольно крупные компании из основного индекса HSI. В таблице помечены зеленым добавляемые в первой пачке компании:

СПБ Биржа на первой стадии решила воздержаться от добавления акций китайских банков, нефтянки, телекомов, автопроизводителей.

3. Стоит помнить, что акции на Гонконгской бирже — это все еще Offshore, практически все компании зарегистрированы в оффшорных юрисдикциях (Каймановы острова и аналоги), инвестор покупает VIE — Предприятие с переменной долей участия, «прокладку». У российских инвесторов по-прежнему нет доступа (впрочем, как и у всех остальных мировых инвесторов) к китайскому рынку — к Шанхайской, Шенженьской биржам. И вряд ли этот доступ когда-то появится. Так что сторонникам теории заговора «китайцы кинут всех» по-прежнему такие инвестиции не подходят.

-----

С уважением, Александр Елисеев aka Finindie

Блог в Телеграм: t.me/Finindie

Блог в YouTube: www.youtube.com/c/finindie

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

Сорматов они не боятся… почему-то… видимо, пора показать аргумент в работе))