Блог им. sng |СПБ Биржа опубликовала "Народный индекс", и у меня есть вопрос

- 28 октября 2021, 13:26

- |

СПБ Биржа начала публикацию индекса SPB100, и в нём 100 наиболее популярных компаний, которые покупают частные инвесторы через эту биржу. Эти компании взвешены не по капитализации, как мы привыкли, а по удельному весу в портфелях инвесторов. Чем больший объём средств инвестировали люди в компанию, тем выше она в индексе. Что ж, я проанализировал состав «народного портфеля», и вот вам несколько фактов:

▪️ Наибольший вес в индексе у Alibaba, 8%. На втором месте — Virgin Galactic с весом 5,4%. Далее идут Apple, Tesla, Amazon, Boeing, Baidu, Vipshop, Microsoft, десятку замыкает AT&T.

▪️ В индексе существенный вес занимают «странные компании» типа TAL Education (ожидаемо), G1 Therapeutics, Alteryx, Clover Health, Zynerba Pharma, Sarepta Therapeutics, Bluebird Bio.

▪️ 33 компании из 100 не имеют прибыли по итогам последних 12 месяцев. Совокупный вес этих убыточных компаний составляет 30,3%.

▪️ 5 компаний из 100 не имеют даже выручки! Ну или она незначительна и/или нарисовалась от непрофильной деятельности. Совокупный вес этих компаний составляет 8,2%.

▪️ 52 компании из 100 находятся сейчас в -20% или ниже от своих максимумов за последние 12 месяцев! Для справки, рыночные индексы сейчас находятся вблизи исторических максимумов. Совокупный вес акций «в просадке» составляет 58,7%.

▪️ 25 компаний из 100 находятся сейчас в -40% или ниже от своих максимумов за последние 12 месяцев! Совокупный вес акций «в депрессии» составляет 33,3%. То ли есть повальная мода на «покупай то, что сильней упало», то ли компании, популярные у частного инвестора, имеют хронические проблемы и постепенно падают на растущем рынке, то ли всё вместе взятое...

Хотелось бы среднестатистическому частному инвестору задать вопрос:

Тебе там как вообще, нормально?

- комментировать

- ★4

- Комментарии ( 51 )

Блог им. sng |Индекс дивидендных аристократов США - инструмент для формирования портфеля

- 04 февраля 2021, 10:38

- |

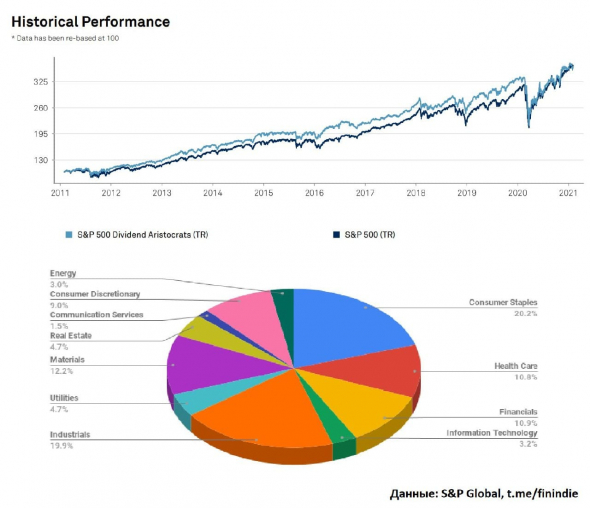

Возможно, вы помните как я в апреле-мае прошлого года сравнивал две очень популярные стратегии, связанные с американскими акциями: S&P500 и «Дивидендные Аристократы». Пост на смарт-лабе вот: smart-lab.ru/blog/618813.php

Напомню, что «Дивидендные Аристократы» — компании, выплачивающие стабильные дивиденды и увеличивающие дивидендные выплаты не менее 25 лет подряд.

Одним из выводов тогда был такой: «Дивидендные Аристократы» отличаются стабильностью, и в случае, если ваша стратегия предполагает покупку американских акций с опорой на стабильные растущие дивиденды, то это очень подходящий индекс. Положить его в основу такого портфеля — идея неплохая.

Несмотря на то, что я избрал для себя немного другую стратегию для той части портфеля, которая состоит из американских акций, я вижу большой запрос на стратегии, базирующиеся на дивидендах.

Решил разбавить всем вам знакомую таблицу, в которой уже давно есть всегда актуальные составы индексов S&P500, S&P100 и Nasdaq 100 ещё одним индексом — S&P 500 Dividend Aristocrats Index. В индекс входит 65 компаний (правда, несколько из них не представлены на СПБ бирже), индекс не взвешен по капитализации, что «уравнивает» влияние компаний на общий результат, а в случае ручного сбора такого портфеля — упрощает вам жизнь и делает возможным делать портфель на его базе с меньшими суммами (отсутствуют вот эти доли 0,1-0,2%).

( Читать дальше )

Блог им. sng |Квартальная ребалансировка индекса Мосбиржи

- 18 декабря 2020, 15:17

- |

В индекс включены три компании:

1. OZON с весом 0,62%

2. Head Hunter с весом 0,29%

3. Глобалтранс с весом 0,29%

Исключений из индекса в этот раз не было.

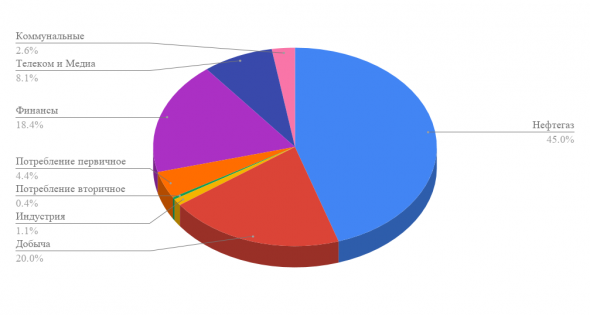

Вес компаний из нефтегазового сектора продолжает снижаться, и сейчас он составляет в сумме 37,35%, это на 1,35% меньше, чем было в сентябрьской версии индекса. Для справки, 1 год назад вес нефтегаза в индексе был 48,05%, 2 года назад — 49,6%.

Сбер по-прежнему является главным «тяжеловесом» с 15% веса (лимит веса в индексе Мосбиржи = 15%).

В остальном без сюрпризов — кто-то вырос, кто-то снизился пропорционально изменению капитализации.

Таблицу с актуальными весами вы можете скопировать тут:

docs.google.com/spreadsheets/d/13pCADbaogtVZIRPTqfvQq8jELv4XDXdY9833dYXsGUc/edit?usp=sharing

Надо нажать ФАЙЛ — СОЗДАТЬ КОПИЮ. Если вы пользовались ей ранее, то вам надо перенести данные о количестве купленных акций из предыдущей версии, просто скопировав соответствующий столбец.

Видео-инструкция тут

К сожалению, не доходят руки сделать по-человечески, так чтобы при увеличении количества компаний в индексе, эти данные появлялись в ваших старых копиях :(

Блог им. sng |Ежеквартальная ребалансировка индекса Мосбиржи

- 21 сентября 2020, 12:39

- |

С сегодняшнего дня вступили изменения в расчет индекса Мосбиржи — рутинная процедура, выполняется каждый квартал.

Но в этот раз изменения сильные: в индекс включены 4 новых компании, а веса некоторых «старых» компаний изменились очень сильно. Исключений из индекса не было.

* Включены в индекс: Mail Ru Group, Qiwi, Петропавловск, Россети;

* Mail Ru Group включена сразу с большим весом: 1,82%. Этот вес больше, чем у Тинькофф, Интер РАО, НЛМК и многих других;

* Вес Газпрома в индексе значительно уменьшен: с 15% до 12,62%;

* Вес многих нефтедобывающих компаний и металлургов (кроме золотодобытчиков) также уменьшен на 10-15%;

* Вес Яндекса в индексе Мосбиржи вырос с 5,05% до 9,38% (на 85% за 3 месяца, в 6,5 раз за 3 года);

* Самый «тяжелый» — по-прежнему Сбербанк, максимально возможные для IMOEX 15%;

* Золотодобытчики всё «тяжелее» — Полюс = 3,55% (было 2,83%), Полиметалл = 2,94% (было 2,58%).

🔥 Таблица для слежения за индексом Мосбиржи и формирования индексного портфеля 🔥

( Читать дальше )

Блог им. sng |Индекс Мосбиржи

- 22 июня 2020, 13:23

- |

Он такой. Нефтегаза — 45%, и это меньше чем было: с сегодняшнего дня вступают в силу новые веса компаний, это ежеквартальная плановая ребалансировка. И это самая скучная ребалансировка с начала существования публичной Google-Таблицы, которая следует за этим индексом. Если кратко: никого не выкинули, никого не добавили. Золотодобытчиков стало чуть больше, Норникеля и Яндекса стало чуть больше.

🔥 Google-Таблица по индексу Мосбиржи за 0 руб. 00 коп. доступна для копирования здесь 🔥

Тем, кто копировал ранее, ничего делать не нужно, все данные автоматом обновились в ваших копиях. А если у вас её ещё не было, то нужно всего лишь открыть ссылку, нажать ФАЙЛ — СОЗДАТЬ КОПИЮ, и пользоваться своей копией.

Занимательно, что если все дивиденды, которые сейчас забиты в базе сайта Доходъ будут выплачены, то средняя див. доходность индекса — 6,85%, а максимальная див. доходность — у ВТБ (11,6%). Налетай, торопись, покупай живопись ;)

Мануал: что это такое и как пользоваться на Ютубе:

Телегиус, теперь легален на территории РФ :)

Блог им. sng |Небольшое обновление пенсионного плана - по мотивам "обрушения всего и вся" в прошедший четверг

- 13 марта 2020, 17:22

- |

Когда я подбирал материал по 30-летнему пенсионеру из США и 40-летнему пенсионеру из Канады, я заметил за собой один момент — мне, как человеку в начале длинного пути было интересно пролистать множество страниц их записей, отмотать время на 2008-2009 годы и посмотреть, что они писали о ситуации тогда — во время катастрофического падения фондового рынка. Для той ситуации мы с вами знаем будущее сейчас, и хотелось отследить ход их мыслей в стрессовой ситуации.

Записал больше для себя самого в будущем взгляд на сегодняшнюю ситуацию, а также решился на некоторые корректировки в плане:

1. Падение на 27% по S&P500 (от пика 3400 до 2480 за 22 дня), и на 29% по IMOEX (от пика 3220 до 2290 за 52 дня) — ещё не повод для того чтобы кричать что «всё пропало», а может даже наоборот. Я оказался к падению готов. Можно себя самого полгода назад похвалить за грамотные принятые решения.

2. Стресса от плохих красных цифр нет вообще, но есть стресс от девальвации рубля. рублёвый доход при наложении на план, исчисляемый в $$$ демонстрирует слабость и зависимость от курса рубля, но об этом я писал не раз. И это не моя персональная проблема, это проблема всех россиян. Что ж, не в первый раз, переживём

( Читать дальше )

Блог им. sng |Стратегии, обогнавшие S&P500

- 30 декабря 2019, 15:22

- |

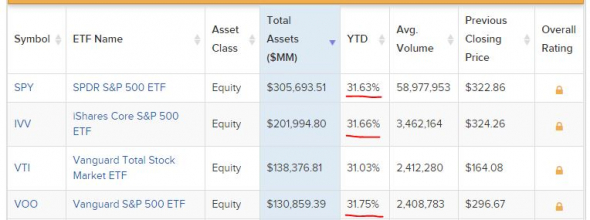

Если пользоваться ETF-скринером ETFdb, можно вывести всего лишь 5 простых стратегий, которые обогнали S&P500 при МИНИМУМЕ сил и стараний :D

Давайте посмотрим на них (среди них есть моя, хотя я сам того не знал, что оказывается так тоже можно обогнать S&P500).

Итак.

S&P500 плюсанул в этом году примерно на 32%:

Я воспользовался следующими вводными, чтоб понять, что же обогнало S&P в этом году:

1. Активы — только Equity (Акции) [Бонды — не обогнали, среди коммодов — без сюрпризов: палладий, никель, нефть (некоторые фонды) обогнали]

2. Без плечей

3. Хоть сколько-нибудь крупные фонды от $100M активов в управлении

https://etfdb.com/screener/#page=1&sort_by=ytd&sort_direction=desc&asset_class=equity&leveraged=false&assets_start=100

( Читать дальше )

Блог им. sng |«Большие шкафы» и «падшие ангелы» на фондовом рынке

- 20 ноября 2019, 12:09

- |

Я не встречал подобных статей на эту тему нигде, даже в англоязычном сегменте. Поэтому здесь будут мои мысли, да простят меня опытные и образованные экономисты, если я изобретаю велосипед.

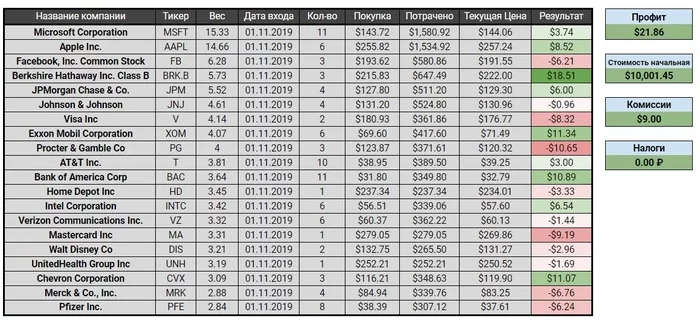

Буквально недавно мы собирали модельные портфели на $10,000 из иностранных акций, где мой вариант предполагал покупку 20 топовых компаний из индекса S&P500, а значит – крупнейших по капитализации американских публичных компаний.

Портфель получился прекрасно диверсифицированным, все компании в нем широко известны практически любому, даже не посвященному в инвестиции человеку. Насколько он будет идти в ногу с рынком, обгонит ли он два других варианта – нам покажет только время. Но составляя этот портфель, лично я выразил сомнение в том, что это хорошая идея – брать только «большие шкафы». Но почему это может стать проблемой? Давайте разбираться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс