Блог им. sng

Индекс дивидендных аристократов США - инструмент для формирования портфеля

- 04 февраля 2021, 10:38

- |

Возможно, вы помните как я в апреле-мае прошлого года сравнивал две очень популярные стратегии, связанные с американскими акциями: S&P500 и «Дивидендные Аристократы». Пост на смарт-лабе вот: smart-lab.ru/blog/618813.php

Напомню, что «Дивидендные Аристократы» — компании, выплачивающие стабильные дивиденды и увеличивающие дивидендные выплаты не менее 25 лет подряд.

Одним из выводов тогда был такой: «Дивидендные Аристократы» отличаются стабильностью, и в случае, если ваша стратегия предполагает покупку американских акций с опорой на стабильные растущие дивиденды, то это очень подходящий индекс. Положить его в основу такого портфеля — идея неплохая.

Несмотря на то, что я избрал для себя немного другую стратегию для той части портфеля, которая состоит из американских акций, я вижу большой запрос на стратегии, базирующиеся на дивидендах.

Решил разбавить всем вам знакомую таблицу, в которой уже давно есть всегда актуальные составы индексов S&P500, S&P100 и Nasdaq 100 ещё одним индексом — S&P 500 Dividend Aristocrats Index. В индекс входит 65 компаний (правда, несколько из них не представлены на СПБ бирже), индекс не взвешен по капитализации, что «уравнивает» влияние компаний на общий результат, а в случае ручного сбора такого портфеля — упрощает вам жизнь и делает возможным делать портфель на его базе с меньшими суммами (отсутствуют вот эти доли 0,1-0,2%).

🔥 Таблицу можно скопировать здесь 🔥

Вы можете скопировать её себе, сразу после открытия в браузере нажав ФАЙЛ — СОЗДАТЬ КОПИЮ. Запрашивать доступ на редактирование не нужно!

Завтра сделаю пост о том, какой он сейчас — этот индекс «аристократов», и как я буду обеспечивать актуальные данные по нему в вашей копии таблицы.

Напоминаю, что мои таблицы НЕ ЯВЛЯЮТСЯ готовым универсальным инвестиционным планом! Они могут стать полезными инструментами, которые помогут вам в реализации вашего собственного продуманного плана, учитывающего ваши возможности, цели, горизонты планирования и восприятие риска.

И вот несколько фактов о Див. Аристократах:

Отслеживаемый индекс: S&P 500 Dividend Aristocrats Index;

Источник данных: ProShares S&P 500® Dividend Aristocrats ETF (NOBL, ter=0,35%);

Частота обновления данных в таблице: 1 раз в неделю;

Количество компаний в индексе (04.02.2021): 65 компаний;

Количество компаний, доступных на СПб Бирже: 61 компания (94%);

Отсутствуют на СПб Бирже: Atmos Energy (ATO), Amcor (AMCR), Federal Realty (FRT), Pentair (PNR);

Совокупная рыночная капитализация: $5.14 трлн;

Рыночная капитализация компаний, доступных на СПб Бирже: $5.10 трлн (99,2%);

Метод расчёта: равновзвешенный (на 02.02.2021 макс. вес Hormel Foods — 1,67%, мин. вес Nucor — 1,43%);

Дивидендная доходность (без учета налогов): 2,67%;

Сумма, позволяющая собрать портфель по стратегии: $20'000-$45'000

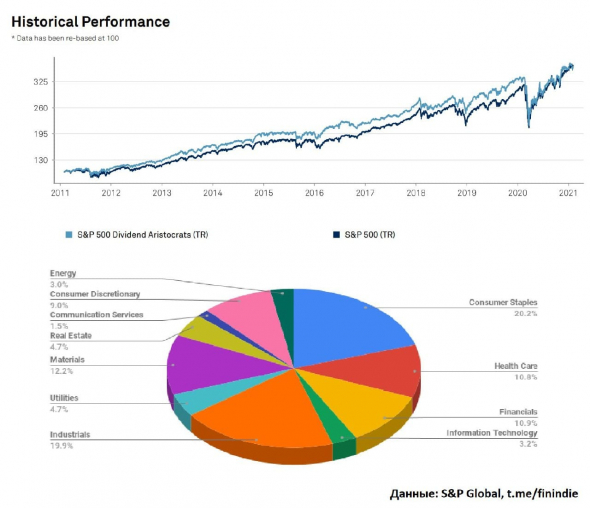

Индекс Аристократов имеет среднюю годовую полную доходность 13,5% в долларах за последние 10 лет, и уверенно обгонял S&P500 вплоть до марта-2020 в последнем десятилетии.

Этот индекс состоит в большей части из т.н. «реальных» секторов экономики — индустриальное производство, добыча полезных ископаемых, производство и продажа товаров широкого потребления. В нём очень мало технологических компаний, стратегия прекрасно подходит для тех, кто сетует на раздутость технологических компаний.

В 2020 году индекс Аристократов сдал всё своё накопленное преимущество перед S&P500.

«Эй, а что так мало дивидендов?», зададите вопрос вы. Всё дело в том, что это не индекс компаний с самыми высокими дивидендами. Это индекс компаний с самыми стабильными дивидендами (в совокупности своей). Вы можете конечно же просто исключить компании с низкими выплатами, оставив только с высокими выплатами (вот фильтр с упорядочиванием по див. доходности), но делайте это на свой страх и риск, ибо высокая див. доходность — это скорее красный сигнал (компания оценена рынком низко, что-то не так!), нежели привлекательный параметр.

Источник: Телегус о моем пути к ранней пенсии

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

en.wikipedia.org/wiki/S%26P_500_Dividend_Aristocrats

United Technologies became Raytheon after divestment of some divisions and remained on the list. In addition, both spinoffs Carrier Global (CARR) and Otis Worldwide (OTIS) were added to the list as well, effective prior to the market opening on April 3, 2020

Finindie, хочу вас спросить в связи с запуском FMUS от финама.

Я просто сравнил бенчмарк SCHD — швабоский etf (он total return, expense ratio 0,06) просто с sp500. Мне показалось, довольно заметно аристократы отстают, в горизонте 10 лет.

Там разные индексы по аристократам? Или как выборка идёт ?

Здесь пишут, что такие встречаются:

smart-lab.ru/blog/672744.php

«Рейтинг многих нефтяных компаний поставлен s&p на пересмотр с возможным понижением. Не все нефтяники прибыльные!»