Блог им. sng |Реальные доходности по сделкам 2018 г.

- 25 апреля 2024, 18:13

- |

У меня есть сделки, которые я совершал в 2018 году, и до сих пор эти акции лежат в моем портфеле. И я решил посчитать их доходность не в абсолютном выражении, а дисконтируя к цене покупки.

Вот первые 10 компаний, появившиеся в моём портфеле, и их показатели в реальном выражении с учётом инфляции:

1). Сбер, покупка по 191₽ в окт. 2018.

— Нынешняя цена 308₽, это 212,6₽ в рублях 2018 г.

— Рост цены в реальном выражении (сверх инфляции) = 2,16% годовых.

— Реальная полная доходность (сверх инфляции, с учетом див. минус налог) = 6,33% годовых.

2). Яндекс, покупка по 1823₽ в окт. 2018.

— Нынешняя цена 4130₽, это 2850₽ в рублях 2018 г.

— Рост цены в реальном выражении = 9,35% годовых.

— Дивидендов нет, так что это полная доходность.

3). Ростелеком, покупка по 70,95₽ в окт. 2018.

— Нынешняя цена 95,92₽, это 66,2₽ в рублях 2018 г.

— Рост цены в реальном выражении = -1,38% годовых.

— Реальная полная доходность с дивидендами = 2,74% годовых.

4). МТС, покупка по 271₽ в окт. 2018.

— Нынешняя цена 309₽, это 213,4₽ в рублях 2018 г.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Блог им. sng |Магия Сбера. В банке лежит 11 триллионов на счетах физлиц без начисления процентов!

- 28 февраля 2024, 16:54

- |

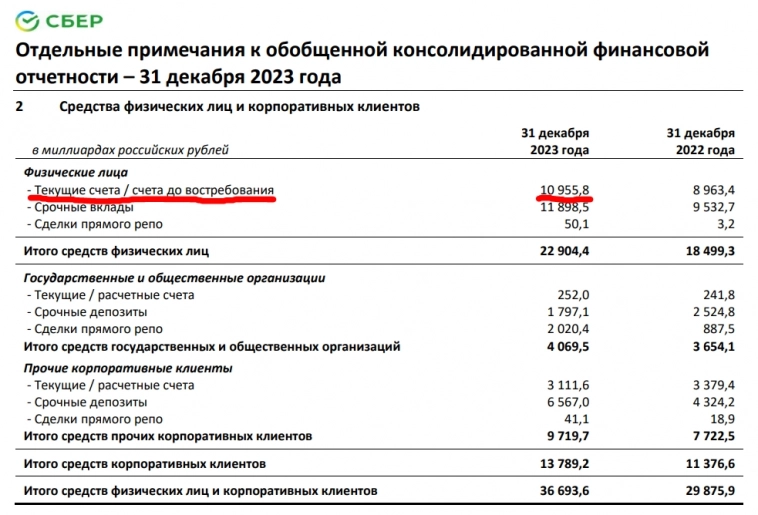

Сегодня Сбер отчитался о результатах за 2023 год. Чистая прибыль за полный год составила 1,508 триллиона рублей. Заработал он эту сумму следующим образом:

▪️ Чистые процентные доходы (доходы от кредитов минус уплата процентов по депозитам) = +2,56 трлн ₽.

▪️ Чистые комиссионные доходы (эквайринг и комиссии за разные сервисы, в т.ч. за дебетовые карты минус кешбеки и минус оплата услуг НСПК и платежной системы МИР) = +764 млрд ₽.

▪️ Резервы на «проблемные» кредиты = -265 млрд ₽.

▪️ Операционные расходы (зарплаты, аренда помещений, реклама, разработка и прочее) = -924 млрд ₽.

И глядя на первую цифру (2,56 триллиона доходов по процентам), невольно начинаешь задумываться о магии.

Магия Сбера работает следующим образом: огромная часть населения считает этот банк единственным надежным местом для хранения сбережений. Люди готовы немного терять в доходности по вкладам, приобретая взамен спокойный сон по ночам. Но и это ещё не всё:

Из 22,9 триллионов рублей, которые лежат на счетах физлиц в Сбере, почти 11 триллионов лежат на текущих счетах и счетах до востребования.

( Читать дальше )

Блог им. sng |Премиальные тарифы банков в 2024 году. Большой обзор

- 18 января 2024, 14:12

- |

Я проанализировал премиальные программы 8 популярных российских банков чтобы понять, чем они отличаются и какая из них подходит мне больше всего. Возможно, наши с вами обстоятельства похожи, и для вас мой обзор окажется полезным.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не всегда переносится на размер минимальных остатков, требуемых для бесплатного премиального обслуживания. Вместе с тем, большинству банков удалось восстановить прежнее качество премиального обслуживания в части услуг, связанных с перемещениями по миру.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. Я уже 5 лет пользуюсь премиум-тарифом в банке Открытие, 3 года — в банке Тинькофф, и с недавних пор к этим двум банкам добавился ВТБ.

В первой части статьи я расскажу о собственных критериях оценки и своей системе присуждения очков, во второй части кратко пройдусь по особенностям каждого из 8 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

( Читать дальше )

Блог им. sng |А точно ли льготная ипотека сделала недвижимость доступной?

- 12 октября 2023, 18:24

- |

Типичный комментарий на этот счёт, таких предыдущий пост набрал десятки

Сейчас постараюсь донести свою мысль в более доступной форме. Расскажу, почему я думаю, что со льготной ипотекой что-то не так на нескольких примерах.

В расчётах будут фигурировать две ставки по ипотеке:

Льготная. Есть самые разные соц. программы, но самыми популярными среди них является т.н. «семейная» со ставками от 6%* и «ипотека с господдержкой» со ставками около 8%*. Возьмём нечто среднее на уровне 7%. Льготные программы распространяются только на новостройки. Так что в расчете будем брать стоимость квадратного метра для новостроек.

( Читать дальше )

Блог им. sng |Справедливая стоимость банков: Сбер, ВТБ, ТКС, МКБ

- 11 апреля 2023, 13:41

- |

Недавно загнался по изучению моделей для расчета «справедливой» стоимости компаний. Не то чтобы «справедливая» стоимость мне нужна для принятия решений. Скорее, хотелось бы иметь какие-то ориентиры, чтобы понимать — мы вообще где сейчас на спектре адекватности оценки рынка?

Раньше для того чтобы посмотреть эти справедливые по математическим моделям стоимости, достаточно было зайти на Simply Wallstreet. Но сайт фактически сейчас транслирует оценку по состоянию на начало прошлого года — впоследствии покрытие российского рынка западными аналитиками было приостановлено, а в России никому дела нет до математики, у нас всё сводится к оценке через «эти платят 15% дивиденды, а эти — не платят вовсе, выбор очевиден».

По сути, есть два основных подхода — расчет через дисконтированные денежные потоки (DCF) и через «избыточную доходность» (ERM). Вторая модель придумана специально для банков и страховых компаний, потому что их нельзя считать по-стандартному.

И если для модели дисконтированных денежных потоков эти самые денежные потоки надо сидеть и прогнозировать (что вообще лень), то в случае с ERM — там чистая математика, и всего две прогнозные циферки: темпы роста рынка ценных бумаг в следующие 5-10 лет, темпы роста операционной прибыли рассматриваемого банка (здесь можно ориентироваться на темпы роста в прошлом, чеб нет).

( Читать дальше )

Блог им. sng |Как я в собрании акционеров СБЕРБАНКА участвовал

- 05 апреля 2023, 14:53

- |

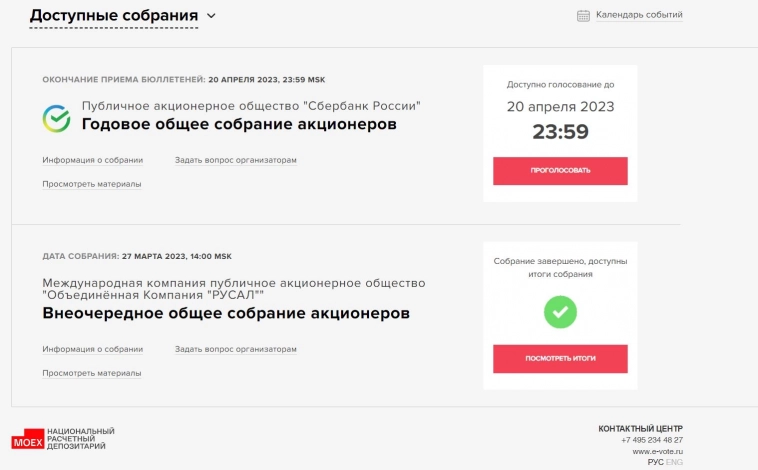

Оказывается, акции — это не только чиселки в приложении, но и полноценная доля в компании с правом голоса. Этим правом я традиционно пользуюсь каждый год и по каждой компании, которая предоставляет возможность электронного голосования. Решил поделиться опытом, вдруг кому надо.

Голосование бесплатное, проводится на специальном сервисе https://online.e-vote.ru от Национального расчетного депозитария (НРД) — это тот, что попал под санкции ЕС летом прошлого года).

Конкретно по Сберу голосование продолжится вплоть до 20 апреля — тогда соберут все электронные голоса и приобщат к результатам основного собрания.

( Читать дальше )

Блог им. sng |Среди дивидендных коров завелись дивидендные козлы

- 06 июля 2022, 14:21

- |

Прошел сезон собраний акционеров в крупных публичных компаниях. Пора проверять, куда делись причитавшиеся акционерам безумные прибыли за 2021 год:

❌ Сбер: отмена дивидендов 27,7₽. Средства ушли в резервы под возможные банкротства и невыплаты кредитов;

❌ Газпром: отмена дивидендов 52,53₽. Средства были спиз выведены государством через НДПИ в обход процедуры выплаты дивидендов;

✖️ Лукойл: частичная выплата 340₽ за 9М2021. Остаток в размере около 237,5₽ решено не выплачивать, оставить в качестве нераспределенной прибыли на счетах;

✅ Новатэк: дивиденды в размере 71,44₽ выплачены в полном объеме. Двумя выплатами — в сентябре 2021 и в апреле 2022;

✅ Норникель: дивиденды в размере 2689₽ выплачены в полном объеме. Двумя выплатами — в январе и июне;

✅ Татнефть: дивиденды в размере 42,64₽ назначены в полном объеме. Три выплаты уже поступили в июле, октябре и январе. А четвертая утверждена на 08.07.2022;

( Читать дальше )

Блог им. sng |Маркет кап Сбербанка = 6,2 млрд ₽

- 02 марта 2022, 15:38

- |

ADR Sberbank в Лондоне стоит $0,01. Ну да, не стоит, и купить нельзя, и торги закрылись. Но технически, котировка есть. В одной такой расписке 4 обыкновенные акции $SBER.

1,10₽ / 4 = 0,275₽ за одну акцию.

У Сбербанка 22 млрд 587 млн акций (с учётом префов).

22 млрд 587 млн * 0,275₽ = 6 млрд 211 млн ₽ — рыночная капитализация Сбера по версии инвесторов в депозитарные расписки на LSE.

Сегодня Сбер отчитался по МСФО о чистой прибыли размером 1 трлн 246 млрд ₽ за 2021 год. В 2021 году было 365 дней.

1246 млрд ₽ / 365 = 3,4 млрд ₽ в день зарабатывал Сбер в 2021 году.

Лондонские инвесторы оценивают Сбер в меньшую стоимость, чем он зарабатывает за 2 дня. Я полагаю, что это как-то связано с тем, что связь между депозитарными расписками и реальным бизнесом разорвана. Это наводит на мысли, что надо как-то по-другому оценивать депозитарные расписки в будущем. Я про расписки других компаний, которых у меня довольно много — та же Alibaba, например.

-----

С уважением, Александр Елисеев aka Finindie

Блог в Телеграм: t.me/Finindie

Блог в YouTube: www.youtube.com/c/finindie

Блог им. sng |Сбер - дивиденды за 2021

- 16 декабря 2021, 14:17

- |

В отличие от Газпрома, с дивидендами Сбера гораздо меньше непредсказуемости, и вот почему:

▪️ Греф на прошлой неделе уже анонсировал, что чистая прибыль Сбера будет «в пределах 1,2 трлн ₽»;

▪️ Мне кажется, Сбер немного прибедняется. Есть два стандарта отчётности: МСФО (от него зависит размер дивиденда, публикуется поквартально) и РСБУ (публикуется Сбером ежемесячно). Прибыль по РСБУ в этом году всегда чуть ниже, чем по МСФО — на 2-4%. Так вот, мы знаем, что по РСБУ за 11 месяцев (янв-ноя) Сбер заработал уже 1,15 трлн ₽. Так что я бы осмелился сказать, что ЧП по МСФО будет около 1,3 трлн ₽;

▪️ Сбер, в отличие от Газпрома, чуть более стабилен — на мой субъективный взгляд;

▪️ Дивидендная политика Сбера очень простая — не менее 50% от чистой прибыли по МСФО направляется на дивиденды;

▪️ Основной акционер — государство, требует от таких компаний выплачивать не менее 50% ЧП по МСФО в виде дивидендов.

( Читать дальше )

Блог им. sng |Покупать или ждать просадку?

- 11 февраля 2021, 12:55

- |

И сегодня у нас две компании из США, которые наиболее часто я покупаю, и одна компания из РФ (это не весь портфель, просто яркие примеры).

1. Apple

У меня сейчас 65 акций Apple, их стоимость $8840, и я получил $27 после налогов дивидендами. Для закрытия промежуточной цели по портфелю из американских акций ($100'000 в американцах), мне надо ещё 9 акций. Деньги сейчас есть, но я жду хоть какой-то просадки. И возможно зря.

Я покупал акции Apple 18 раз, начиная с 05.08.2019. Средняя цена покупки $92,88. Какое-то время я не рассматривал их к покупке. Но к середине 2019 года моя стратегия сформировалась (и не меняется, меняются лишь мелкие детали). Я понял, что Apple надо брать, причем много.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс