Блог им. sng |Диванный эксперт #2: Инвестиции в LEGO, как инвестируют стримерши

- 11 декабря 2021, 12:22

- |

- комментировать

- Комментарии ( 4 )

Блог им. sng |Могут ли россияне купить Apple?

- 26 августа 2021, 16:51

- |

Компания Apple сейчас имеет стоимость 2,45 триллионов долларов, являясь самой дорогостоящей компанией планеты. Безумие какое-то! Страшно переводить в рубли, но давайте попробуем. Текущий курс составляет примерно 74₽ за 1 доллар США, а значит капитализация Apple в рублях составляет чуть более 181 триллиона рублей.

Нет времени объяснять! Есть вопрос, а значит должен быть и ответ! Я загуглил, и там ответа не оказалось, а значит — нужно его придумать. И на помощь нам приходит рубрика:

Наличные

По данным Банка России, сейчас в обращении находятся 12 триллионов 786 миллиардов наличных рублей. Это примерно 6,8 млрд купюр и примерно 69,1 млрд монет. Правда, в сумме все монеты составляют скромные 113,2 млрд ₽ или 0,84% всех денег России.

Казалось бы, во всех городах, под всеми матрасами и во всех кошельках, во всех банковских отделениях, хранилищах и кассах магазинов должно быть много денег… Да, их много, но это всего лишь 7% от всей стоимости компании Apple — и хоть это позволило бы россиянам (как единой сущности) стать самым крупным акционером, обогнав Berkshire Hathaway Уоррена Баффетта (у них примерно 5,35% Apple сейчас), но всё же — очень далеко от полной стоимости компании.

( Читать дальше )

Блог им. sng |Обратный выкуп

- 19 августа 2021, 12:32

- |

Berkshire Hathaway — компания Уоррена Баффетта, инвестирующая доходы от страхового дела в отдельные бизнесы или в неконтрольные пакеты акций интересных компаний.

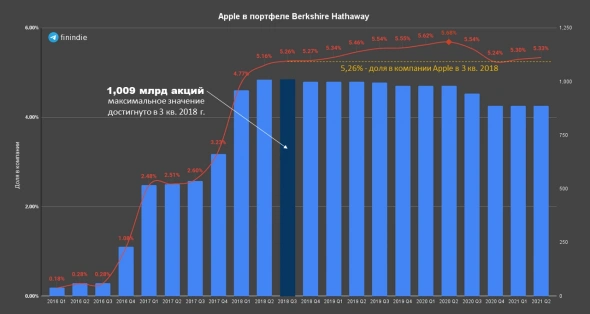

Начиная с 2016 г., компания начала покупать акции Apple. Столбиками на графике изображено количество акций Apple в портфеле (правая шкала). К концу 2018 Berkshire владел 5,26% от всех акций Apple. Тогда кол-во акций достигло 1 млрд штук. Начиная с 4 кв. 2018, Berkshire иногда продаёт акции Apple, в сумме продав уже 122,8 млн шт. Всегда после сообщения о продаже появляются новости с кошмарными заголовками.

Но давайте взглянем на реальную долю, которой владеет Berkshire. Достигнув 5,26% в 2018 г., она почти не опускалась ниже этой отметки, несмотря на значительное сокращение количества акций. Магия? Обратный выкуп! Apple постоянно сокращает количество акций в обращении, тем самым предоставляя акционерам выбор — ничего не делать, но ваша доля в компании будет расти или продать немного акций, сохранив целевую долю. Berkshire пользуется второй опцией.

Инвестиции Berkshire в Apple: ~$36 млрд;

Получено дивидендов: ~$3 млрд;

Продажа 122,8 млн акций в период 2018-2020: ~$13,5 млрд;

Текущая стоимость оставшихся 887,13 млн акций: ~$129,8 млрд.

Источник

Блог им. sng |Как FAANGM распределяют деньги

- 06 апреля 2021, 15:19

- |

Часто слышу странный аргумент: Если компания не платит дивиденды, то о каком сложном проценте в инвестициях может идти речь?

Уоррен Баффетт в письме 2019 г. обращал внимание на то, как люди часто заблуждаются, недооценивая силу сложного процента при инвестициях компанией в свое производство. А в письме 2020 г. отмечал силу обратного выкупа.

Посмотрел, а как обстоят дела у FAANGM с «не-дивидендами»?

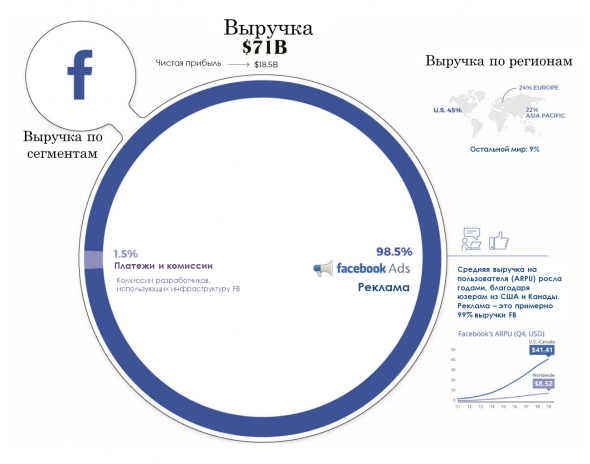

1. Facebook. Начали выкупать акции, на 21% от прибыли в 2020 г. Огромные инвестиции и R&D — 47% от выручки.

2. Apple. Только 15% от всех денег Apple вернул в 2020 через дивиденды и 85% — через обратный выкуп. Сумма больше прибыли: используются накопленные ранее деньги.

3. Amazon. Пока не делает buyback и не платит дивидендов. Возможно, стоило в картинку поставить отрицательную цифру: дело в том, что Амазон «балуется» допэмиссией. Так, в 2020 году выпущено чуть менее 8 млн акций, что составляет порядка 15-20 млрд долл. Но у компании рекордные затраты на инвестиции, технологии и контент. Вряд ли в мире найдется компания с сопоставимыми затратами.

( Читать дальше )

Блог им. sng |Покупать или ждать просадку?

- 11 февраля 2021, 12:55

- |

И сегодня у нас две компании из США, которые наиболее часто я покупаю, и одна компания из РФ (это не весь портфель, просто яркие примеры).

1. Apple

У меня сейчас 65 акций Apple, их стоимость $8840, и я получил $27 после налогов дивидендами. Для закрытия промежуточной цели по портфелю из американских акций ($100'000 в американцах), мне надо ещё 9 акций. Деньги сейчас есть, но я жду хоть какой-то просадки. И возможно зря.

Я покупал акции Apple 18 раз, начиная с 05.08.2019. Средняя цена покупки $92,88. Какое-то время я не рассматривал их к покупке. Но к середине 2019 года моя стратегия сформировалась (и не меняется, меняются лишь мелкие детали). Я понял, что Apple надо брать, причем много.

( Читать дальше )

Блог им. sng |Apple, Tesla, Microsoft, Intel, Visa - Анализ отчетов за 4Q2020

- 01 февраля 2021, 09:59

- |

1. Apple не только штампует смартфоны. Знаете ли вы, что Apple — это ещё и успешная финансовая корпорация? взять в долг под 0,8% годовых, положить в другие облигации под 1-2% годовых, на дельту жить — вот как делает Apple со своей подушкой безопасности размером в три капитализации Сбербанка.

2. Tesla будет показывать рост показателей +50-100% еще несколько лет. Может быть такое, что она оценена справедливо?..

3. Microsoft демонстрирует уже несколько лет +40%-50% г/г на Azure, и похоже, что не собирается тормозить

4. Intel столкнулся с окончанием цикла высокого спроса и прогнозирует падение показателей, похоже, наступают «темные времена»

5. Visa — пострадавшая от ковид компания, в одной лодке с тур-сектором, угадайте почему.

Блог им. sng |Немного мыслей про обратный выкуп

- 22 декабря 2020, 13:54

- |

Apple — удивительная компания. Удивительна она тем, что имеет высочайший кредитный рейтинг (АА+ от S&P Global), что выше чем у большинства суверенных государств (например, у РФ рейтинг от S&P Global ВВВ-, что ниже на несколько ступеней, и даже у Франции это АА).

Это позволяет Apple занимать деньги под очень низкий процент.

Приведу два примера:

1) 11 мая 2020 Apple выпустила 3-летние облигации под 0,75% годовых, а 30-летние (погашение в 2050 году) — под 2,68% годовых.

2) 13 августа 2020 Apple выпустила 5-летние облигации под 0,6% годовых, а 40-летние (погашение в 2060 году) — под 2,59% годовых.

Также отмечу, что дивдоходность акций Apple в мае была около 1,05% годовых. То есть, занять под 0,75% и купить на них собственные акции даже выгоднее, чем платить по ним дивиденды...

Дивдоходность в августе была на уровне сегодняшней — 0,65% годовых. И даже выкупая собственные акции на исторических максимумах на занятые под 0,6% деньги получается чуть выгоднее, чем оставить всё как есть и продолжать платить дивиденды. Возможно, это прояснит некоторые вещи, которые кажутся необъяснимыми, когда только начинаешь знакомиться с фондовым рынком.

( Читать дальше )

Блог им. sng |Отчетность Apple, Google, Facebook, Amazon

- 31 июля 2020, 15:41

- |

Запись уже доступна, ссылка на ютуб будет внизу поста

Резюмируя:

1. Apple

продажи айфонов выросли на 1,6% г/г, и это прекрасно, ибо выручка стагнировала в последнее время, вытащили iPhone SE, которые выпустили В АККУРАТ к поступлению чеков на 1200 долларов американцам весной. Гениальный маркетинговый ход. Продажи маков выросли на 20%, а продажи iPad — на 30%, школьники обучаются из дома. Продажи сервисов выросли на 15%, и это круто, потому что это тот сегмент, от которого ждут что он потащит эппл в светлое будущее. В целом от ковида у эппл — абсолютный win.

2. Amazon

несмотря на заявления о том, что ожидается прибыль в размере 4 млрд долл, и она вся уйдёт на обеспечение безопасности работников, они заработали и потратили эти 4 млрд и ещё 5,8 млрд сверху. Растет AWS, растет основной бизнес, и это все несмотря на потери в полмиллиарда на разнице курсов в международном сегменте, который впервые за долгое время стал прибыльным. Абсолютный win.

( Читать дальше )

Блог им. sng |Момент истины для фондового рынка

- 14 июля 2020, 15:07

- |

Первыми, по традиции, будут отчитываться банки: JPMorgan, Wells Fargo и Citibank — во вторник, Goldman Sachs — в среду, Bank of America и Morgan Stanley — в четверг. JPM уже отчитался хорошо, а WFC — плохо, пока всё ещё ничего непонятно. Уже по совокупности отчётностей можно будет судить о состоянии американской (да и мировой) экономики в целом. Ну а я предлагаю перед началом сезона отчётности вспомнить о «большой пятёрке», о FAAMG: чем они зарабатывают, и главное — сколько они заработали в 2019 году. А в конце расскажу, что я буду делать со своими акциями технологических гигантов :)

F — Facebook

( Читать дальше )

Блог им. sng |Баффетт ч.2: о Биткоине, выборах в США, об Apple и своём наследстве

- 17 марта 2020, 14:25

- |

Первую половину я уже выкладывал на Смарт-лаб, и вот ссылка на тот пост. А здесь ещё отрывки из интервью.

О Биткоине, Баффет-койне, криптовалюте вообще, и об ужине с Джастином Саном за $4,6 млн:

О выборах в США, о кандидате от демократов, об обратном выкупе акций, о влиянии коронавируса на Apple и о подаренном Тимом Куком iPhone 11:

О фальшивых аккаунтах Wells Fargo, об обгоне S&P500, немного об Apple и о своём наследстве:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс