Блог им. sng

Момент истины для фондового рынка

- 14 июля 2020, 15:07

- |

Первыми, по традиции, будут отчитываться банки: JPMorgan, Wells Fargo и Citibank — во вторник, Goldman Sachs — в среду, Bank of America и Morgan Stanley — в четверг. JPM уже отчитался хорошо, а WFC — плохо, пока всё ещё ничего непонятно. Уже по совокупности отчётностей можно будет судить о состоянии американской (да и мировой) экономики в целом. Ну а я предлагаю перед началом сезона отчётности вспомнить о «большой пятёрке», о FAAMG: чем они зарабатывают, и главное — сколько они заработали в 2019 году. А в конце расскажу, что я буду делать со своими акциями технологических гигантов :)

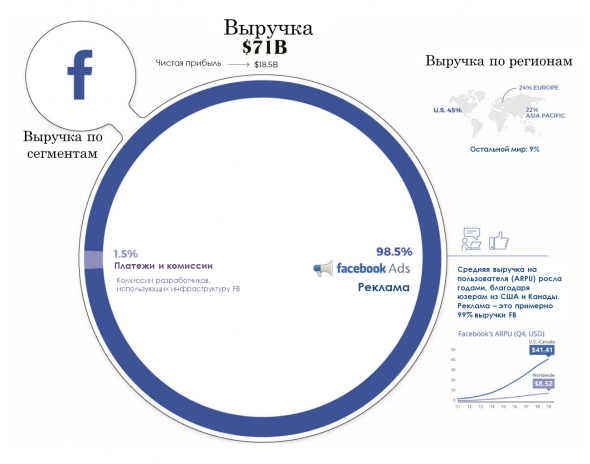

F — Facebook

«Малыш»-Facebook имеет совершенно однобокий бизнес. 98,5% выручки — это реклама. Тем не менее, это просто огромная машина для производства денег «из воздуха», выручка составила 71 миллиард долларов в 2019 году, а это больше капитализации Газпрома или Сбербанка. Дивный новый мир...

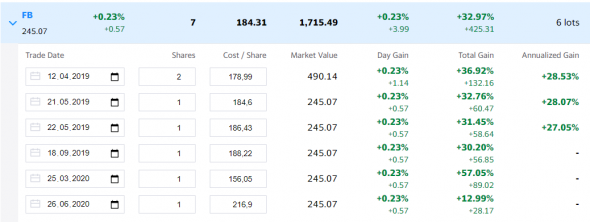

У меня 7 акций Facebook, покупал я их методично: и в 2019, и в 2020 году. Невероятно было видеть их по 156 долларов в конце марта 2020, когда рынок нащупал дно. Ну как не купить? :) На данный момент эта покупка показывает +57%. Ещё смешнее было, когда на новостях, что гиганты типа Кока-Колы объявляют бойкот FB, потому что видите ли слишком много соцсеть позволяет свободы слова людям (так эти компании решили обыграть свое плачевное положение и необходимость резать рекламный бюджет). На 8% за день падал FB и… это была прекрасная возможность купить акции компании примерно на $30 дешевле. Что я и сделал.

7 акций стоимостью $245 каждая показывают доходность в среднем, +33%, едем дальше.

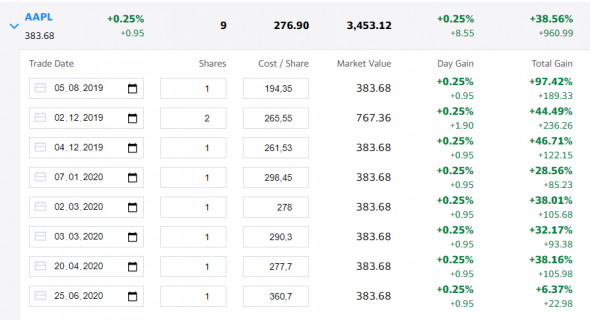

A — Apple

Apple поражает своими объёмами продаж: 260 млрд выручки и 55,2 млрд долл чистой прибыли. 54,7% всех продаж — конечно же, iPhone.

AirPods стали невероятно успешным продуктам, и хотя отдельно по ним цифры компания не раскрывает, аналитики предполагают, что продажи наушников достигают $10-12 млрд (это сопоставимо с годовой выручкой Новолипецкого металлургического комбината).

Эппл я начал покупать слишком поздно. Послушал пламенные речи одного товарища на Ютуб о том, что это ужасная компания, которая будет умирать и загнивать и проникся… не купив её акции по $170 весной 2019 и осторожно начиная покупать только к концу 2019 года.

Тем не менее, 9 акций стоимостью $383 каждая показывают доходность в среднем, +38%.

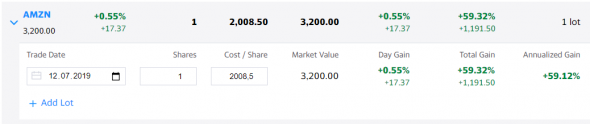

A — Amazon

Несмотря на огромную выручку, прибыль у Amazon достаточно скромная. Это связано с тем, что компания отдаёт все силы на захват мировых рынков в двух своих главных бизнесах — онлайн-коммерция (доля 39% в США, активно развивается в Европе и Индии) и облачные сервисы (доля 33% в мире).

У Амазона очень дорогие лоты. Я покупал ровно год назад за $2008, и сейчас они стоят $3200. Очень долго переживал, что купил задорого, ибо после покупки она упала до $1850 и долго находилась там, но все-таки всё встало на свои места.

Главный конкурент Amazon на поле облачных сервисов — Microsoft — компания, не уходящая из топ-листа мировых компаний уже 20 лет. Майкрософт — это уже давно не только Windows и Office… Компания, несмотря на свою «старость» растёт в последние годы быстро и практически безоткатно...

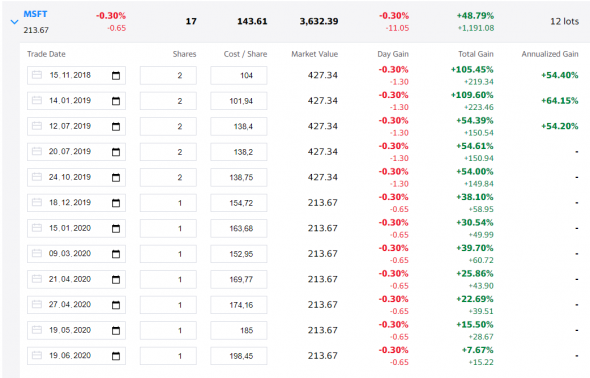

Самая крупная позиция в моём мини-пенсионном фонде, любимый Майкрософт! Покупал почти каждый месяц ещё с 2018 года. Первые купленные акции уже более чем удвоились. А в сумме 17 акций, каждая из которых стоит сейчас $213 показывают +49%.

G — Google (Alphabet)

Google изо всех сил пытается вырваться из ситуации, в которой он на 100% будет зависеть от рекламного бизнеса. Очень выгодного, высокомаржинального рекламного бизнеса. Несмотря на то, что его сегмент «Другие ставки» генерирует всего-навсего 0,4% всей выручки, именно там эксперты видят бизнесы, которые могут «выстрелить».

Акции Google дорогие, могу себе позволить их 1 раз в год. Одна куплена в 2019 году, другая — в 2020 году. В общем, неплохая доходность +24,5%.

Те, кто за мной следит и подписан — уверен, с самого начал прочитав про «что я буду делать», знали ответ — да ничего не буду делать :) если подешевеют — буду докупать с большим энтузиазмом. Если будут дорожать — буду докупать с меньшим энтузиазмом. Разговоры про «пузырь в IT» меня конечно же пугают, но не останавливают. А если подумать о другом, более страшном, инфляционном сценарии, то всё встанет на свои места — тогда понятно кто и почему бежит в акции, сметая всё и по любой цене.

Жить становится всё интереснее :)

Источник инфографики: VisualCapitalist

Переводил для своего блога о выходе на пенсию в 43 года в Telegram (найти несложно, можно просто вбить в поиск @finindie).

P.S.: я конечно же не сумасшедший, инвестирующий только в IT, чего у меня только нет, это лишь малая часть портфеля. Я готов к любому развитию ситуации :)

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

Они посты мои читали)))

т. е. акции нужно брать по любой цене если ожидается новая великая депрессия?

Депрессии 2.0 просто не может повториться в нынешнем монетарном мироустройстве.

А вот инфляция выгодна будет вообще всем: долг обесценивается и легче обслуживается, прошлые дефициты бюджета уже не так существенны, а будущие — можно наращивать, фонда растет (выручка-то и епс растет), потребление растет в денежном выражении так точно. С фондами которые в бондах застряли только непонятно что делать, но им ФРС сейчас дает прекрасную возможность выйти на хаях любыми объемами.