Meta Platforms, Inc. (ранее Facebook, Inc.) — Прибыль 1 кв 2024г: $12,369 млрд (+117% г/г)

- 25 апреля 2024, 15:09

- |

On January 26, 2024, the registrant had 2,200,048,907 shares of Class A common stock and 349,356,199 shares of Class B common stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/0001326801/000132680124000012/meta-20231231.htm

Всего: 2,549,405,106 акций

Капитализация на 24.04.2024г: $1,258.13 трлн = P/E 32,17

Общий долг на 31.12.2019г: $32,322 млрд

Общий долг на 31.12.2020г: $31,026 млрд

Общий долг на 31.12.2021г: $41,108 млрд

Общий долг на 31.12.2022г: $60,014 млрд

Общий долг на 31.12.2023г: $76,455 млрд

Общий долг на 31.03.2024г: $73,315 млрд

Выручка 2019г: $70,697 млрд

Выручка 1 кв 2020г: $17,737 млрд

Выручка 2020г: $85,965 млрд

Выручка 1 кв 2021г: $26,171 млрд

Выручка 2021г: $117,929 млрд

Выручка 1 кв 2022г: $27,908 млрд

Выручка 2022г: $116,609 млрд

Выручка 1 кв 2023г: $28,645 млрд

Выручка 6 мес 2023г: $60,645 млрд

Выручка 9 мес 2023г: $94,791 млрд

Выручка 2023г: $134,902 млрд

Выручка 1 кв 2024г: $36,455 млрд

Прибыль 1 кв 2019г: $2,429 млрд

Прибыль 2019г: $18,485 млрд

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Meta отчитались за 1 квартал - отчет лучше ожиданий.

- 25 апреля 2024, 09:25

- |

Meta*: отчёт за I кв:

отчет лучше ожиданий

выручка: $36.5 млрд.

(+27% YoY, -9% QoQ)

прибыль: $12.4 млрд.

(+117% YoY, -11% QoQ)

изменение DAP**: +0.23 млрд.

всего DAP**: 3.19 млрд.

(+7% YoY, +1.6% QoQ)

fb.com

* запрещена в РФ

** ежедневные активные пользователи приложений компании

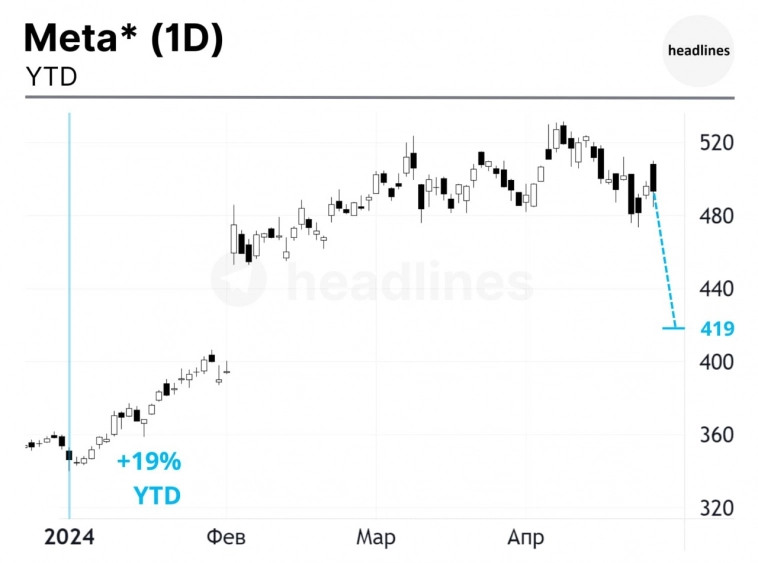

*** META -16% после отчета

Комментарии СЕО Meta*:

● Это было хорошее начало года. Новая версия Meta AI с Llama 3 — еще один шаг на пути к созданию лидирующего ИИ в мире. Во всех наших приложениях наблюдается здоровый рост, и мы продолжаем уверенно продвигаться в создании метавселенной. (fb.com)

● Мы повысили прогноз по CapEx за весь 2024 год с $30-37 млрд до $35-40 млрд, т.к. мы продолжаем наращивать инвестиции в ИИ. Несмотря на то, что мы не даем прогнозов на годы после 2024, мы ожидаем что и в следующем году CapEx продолжат расти по той же причине. (fb.com)

Что пишут в СМИ:

● Капитализация Meta* сократилась на $200 млрд, т.к. Цукерберг сфокусировал все внимание инвесторов на текущих и будущих расходах компании (cnbc.com)

( Читать дальше )

Apple убрала WhatsApp и Telegram из App Store

- 19 апреля 2024, 12:08

- |

Платформы, которые ведут деятельность против свободного мира постепенно закрывают.

Так Apple убрала WhatsApp и Telegram из App Store.

Apple удалила из китайского магазина приложений App Store сервисы WhatsApp, Telegram, Signal и Threads. Это было сделано по требованию местных властей.

Соответствующий приказ последовал за программой «очистки», которая проводилась в стране в 2023 году. Тогда из отечественных версий магазинов приложений iOS и Android убирали незарегистрированные программы, пишет Bloomberg.

«Мы обязаны соблюдать законы стран, в которых мы работаем, даже если мы с ними не согласны. Администрация киберпространства Китая распорядилась удалить эти приложения из магазина в Китае, исходя из соображений национальной безопасности», — следует из заявления Apple.

Ранее сервисы стали предупреждать российских пользователей о скором отключении авторизации через Google или Apple ID.

rg.ru/2024/04/19/apple-ubrala-whatsapp-i-telegram-iz-kitajskogo-app-store-po-trebovaniiu-mestnyh-vlastej.html

( Читать дальше )

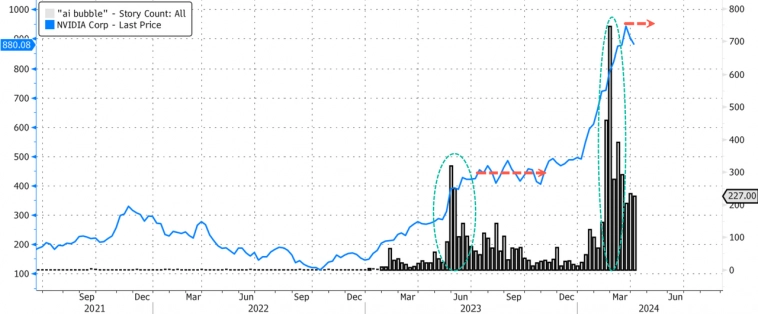

Маркетинговая уловка? FT хвалит OpenAI и Meta за план запуска обновленных LLM, пока пузырь Nvidia застопорился

- 12 апреля 2024, 13:15

- |

На мероприятии в Лондоне во вторник Meta объявила о планах выпустить Llama 3 — следующее поколение своей LLM, используемой в чатботах-помощниках ИИ, — в течение следующего месяца. «В течение следующего месяца, а на самом деле меньше, мы надеемся, что в очень короткий срок, мы начнем выпускать наш новый набор базовых моделей нового поколения, Llama 3», — сказал Ник Клегг, президент Meta по глобальным вопросам. Клегг продолжил: «В течение этого года будет выпущено несколько различных моделей с разными возможностями и разной универсальностью, что начнется очень скоро».

На мероприятии в Лондоне во вторник Meta объявила о планах выпустить Llama 3 — следующее поколение своей LLM, используемой в чатботах-помощниках ИИ, — в течение следующего месяца. «В течение следующего месяца, а на самом деле меньше, мы надеемся, что в очень короткий срок, мы начнем выпускать наш новый набор базовых моделей нового поколения, Llama 3», — сказал Ник Клегг, президент Meta по глобальным вопросам. Клегг продолжил: «В течение этого года будет выпущено несколько различных моделей с разными возможностями и разной универсальностью, что начнется очень скоро».( Читать дальше )

Продолжение заливного из технологий или отличный высокотехнологичный бизнес Meta* (признана в России экстремистской организацией и запрещена)

- 17 марта 2024, 14:30

- |

США расследуют материнскую компанию Meta* (Facebook*) на предмет ее потенциальной причастности к продаже запрещенных наркотиков на платформах социальных сетей, сообщила в субботу The Wall Street Journal.

Прокуратура направила в Meta* целый ряд повесток в рамках более масштабного расследования, направленного на определение того, размещают ли платформы социальных сетей компании, включая Facebook* и Instagram*, незаконные продажи наркотиков и получают ли они прибыль от них. Meta* и ее дочерние компании попали под пристальное внимание критиков и законодателей за распространение контента, наносящего ущерб пользователям, особенно молодежи, что вызывает вопросы о ее роли в поддержании того, что размещено на их платформах.

Прокуратура вызывает в суд записи, связанные с “незаконным содержанием наркотиков на платформах Meta* и/или незаконной продажей наркотиков через платформы Meta*. Управление по контролю за продуктами и лекарствами (FDA) работает совместно с прокуратурой над проведением расследования.

( Читать дальше )

Meta затмила всех.

- 07 февраля 2024, 18:50

- |

«Год эффективности» Meta Platforms стал годом, внесенным в учебники истории. Акции показали лучшие результаты в 2023 году, и 2024 год также начинается с падения. Помимо прироста в 194%, достигнутого в прошлом году, рыночная капитализация компании выросла еще на 20% после сегодняшнего открытия после звездного отчета о доходах за четвертый квартал. Доходы Meta от рекламы выросли на 24% в годовом исчислении, а чистая прибыль утроилась из-за сокращения численности персонала.

Короче говоря, в начале 2024 года, несложно быть оптимистом в отношении акций Meta. Однако в середине 2022 года никто даже и не думал. Когда мы в последний раз писали об этой компании, 23 июня 2022 года акции торговались около 156 долларов за акцию, что менее чем за год снизилось почти на 60%. После такого резкого падения большинство инвесторов либо ждут, насколько дальше упадет цена, либо сразу объявляют компанию безнадежной. Анализ волн Эллиотта показал, что хотя точное дно невозможно предсказать заранее, оно должно быть близко. График ниже был опубликован в статье за июнь 2022 года.

( Читать дальше )

20 лет со дня создания Facebook*. Как Цукерберг стал самым молодым миллиардером в мире

- 04 февраля 2024, 18:06

- |

Ровно 20 лет назад, 4 февраля 2004 года, была основана первая в своём роде крупнейшая в мире социальная сеть Facebook* (которая, как мы знаем, у нас сейчас очень запрещена).

👨🎓Facebook зародился как сайт для общения студентов Гарвардского университета.

👨🏼🦱Основал сервис Марк Цукерберг, который смонтировал портал «на коленке» в общежитии университета. Благодаря своему сайту Марк Цукерберг стал самым молодым миллиардером в свои 23 года. А спустя 4 года, в марте 2008, журнал Forbes включил Цукерберга в список самых богатых людей мира.

Нашёл для вас интервью Цукерберга из 2004, в момент зарождения Facebook. Кстати, ещё больше интересного — в моем телеграм-канале.

💡Основным отличием Facebook от существовавших тогда социальных сетей стала именно возможность контакта: Цукерберг предложил людям простой и удобный способ обмениваться информацией друг о друге.

🌎Вплоть до сентября 2005 года сайт использовали только студенты. В июне 2006 Facebook был открыт для профессиональных сообществ, а в сентябре на сайте была открыта свободная регистрация.

( Читать дальше )

Экстремистский тейк профит

- 03 февраля 2024, 20:11

- |

#FB

Таймфрейм: 4H

2 года назад подобрал запрещенную мету в сразу два портфеля: спекулятивный (маржинальный) и инвестиционный (пенсионный): t.me/waves89/3909. По маржиналке словил стоп, увы, но это часть работы, когда пытаешься поймать дно особенно.

А вот без плечей удалось додержать до сегодняшнего дня и выйти по 475 при входе по 190. Неплохая сделка.

Meta Platforms (ранее Facebook, Inc.) — Прибыль 2023г: $39,098 млрд (+69% г/г). Дивы кв $0,5. Реестр 22 февраля 2024

- 02 февраля 2024, 12:20

- |

Class A Common Stock 2,219,607,026 shares outstanding as of October 20, 2023

Class B Common Stock 350,255,706 shares outstanding as of October 20, 2023

www.sec.gov/ixviewer/ix.html?doc=/Archives/edgar/data/0001326801/000132680123000103/meta-20230930.htm

Всего: 2,569,862,732 акций

Капитализация на 01.02.2024г: $1,014.53 трлн = P/E 25,9

Общий долг на 31.12.2019г: $32,322 млрд

Общий долг на 31.12.2020г: $31,026 млрд

Общий долг на 31.12.2021г: $41,108 млрд

Общий долг на 31.12.2022г: $60,014 млрд

Общий долг на 31.12.2023г: $76,455 млрд

Выручка 2019г: $70,697 млрд

Выручка 9 мес 2020г: $57,893 млрд

Выручка 2020г: $85,965 млрд

Выручка 9 мес 2021г: $84,258 млрд

Выручка 2021г: $117,929 млрд

Выручка 9 мес 2022г: $84,444 млрд

Выручка 2022г: $116,609 млрд

Выручка 1 кв 2023г: $28,645 млрд

Выручка 6 мес 2023г: $60,645 млрд

Выручка 9 мес 2023г: $94,791 млрд

Выручка 2023г: $134,902 млрд

Прибыль 9 мес 2019г: $11,136 млрд

Прибыль 2019г: $18,485 млрд

Прибыль 9 мес 2020г: $17,927 млрд

Прибыль 2020г: $29,146 млрд

( Читать дальше )

Мы за ценой не постоим...

- 31 января 2024, 11:50

- |

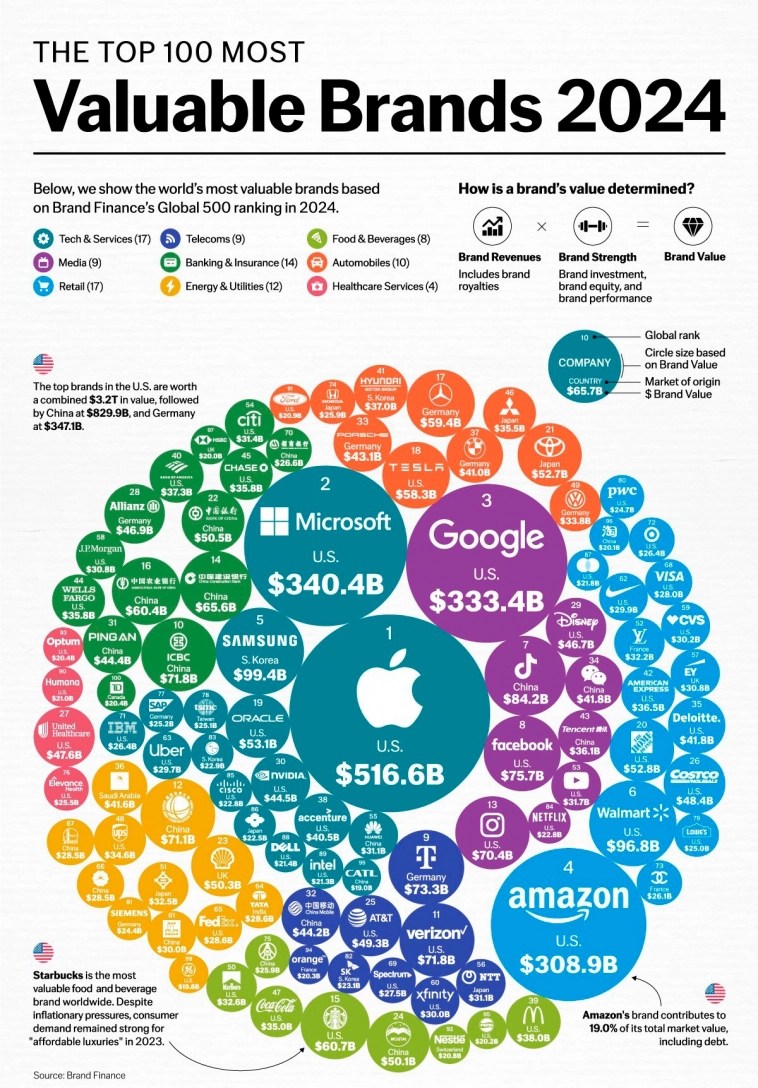

Согласно отчету, совокупная стоимость 100 самых ценных брендов мира превышает 5 триллионов долларов.

Бренды играют важную роль в повышении акционерной стоимости, однако определить, сколько стоит бренд, может быть непросто. Инвестиции в бренд могут приносить дивиденды в течение многих десятилетий, но поскольку эти финансовые выгоды довольно открыты для интерпретации, большинство финансовых регуляторов обычно не принимают активы бренда на балансы.

Эта визуализация ранжирует 100 лучших брендов по стоимости на основе ежегодного глобального рейтинга Brand Finance.

Стоимость бренда Apple выросла более чем на 217 миллиардов долларов по сравнению с прошлогодним рейтингом. В то время как продажи iPhone стабилизировались, компания расширяет свою линейку продуктов от носимых устройств до Apple TV, говорится в отчете.

«Более 50% опрошенных Brand Finance заявили, что их продукты стоят своих денег, хотя они и дорогие», — добавили в компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал