Apple

Акции Apple дорожают в связи с применением искусственного интеллекта в iPhone

- 23 июля 2024, 16:45

- |

Аналитики сходятся во мнении, что iPhone с функциями искусственного интеллекта, представленный в июне, побудит потребителей заменить свои телефоны на новые после того, как они годами пользовались старыми моделями, что стимулирует долгожданный толчок к росту продаж Apple. После этого события по меньшей мере пять фирм повысили свои рекомендательные рейтинги акций компании, причем Loop Capital последней из них признала обоснованность увеличения стоимостной оценки акций Apple.

По словам Игоря Тишина, аналитика из Harding Loevner LP, рекомендующего покупать акции Apple, компания «блестяще осваивает» искусственный интеллект после того, как в прошлом году казалось, что она отстает от главных бенефициаров этого бума. «Я не знаю, насколько масштабной будет монетизация в ближайшем будущем, но, помимо первого шага, я думаю, что искусственный интеллект может помочь Apple создать огромную капитализацию в последующие два-три года».

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

ТМТ-сектору (технологии, медиа и телекоммуникации)

- 17 июля 2024, 11:30

- |

«Объем рынка информационных и телекоммуникационных технологий (ИКТ) в 2024 году составит почти $5,1 трлн, а всего TMT-рынка — $7,6 трлн. В 2030 году объем глобального TMT-рынка превысит $9,3 трлн, или 7,4% мирового ВВП.

«Три толстяка» — Apple (NASDAQ: AAPL) с капитализацией $3,573 трлн, Microsoft (NASDAQ: MSFT) весом в $3,465 трлн и NVIDIA (NASDAQ: NVDA) с $3,319 трлн — на $1 трлн долларов оторвались от ближайших по капитализации преследователей.

Компании IT-сектора Китая демонстрируют двузначные темпы роста выручки и прибыли, но торгуются со значительным дисконтом относительно исторических значений и мировых аналогов. Несмотря на сдерживающие факторы, потенциал роста здесь максимально высок.

В России главными драйверами роста ТМТ-сектора остается импортозамещение, спрос на продукты и услуги IT-компаний генерирует в первую очередь государство.»

Горячие новости США: от ФРС - до уха ТРАМПА

- 14 июля 2024, 11:12

- |

Глава ФРС Пауэлл заявил, что не встречался с Байденом и не докладывал о работе уже более 2 лет и что считает это абсолютно нормальным, так как возглавляемая им ФРС аполитична

1. США — ПОТРЕБ.ИНФЛЯЦИЯ CPI (июнь) замедлилась

м/м = -0.1% (ожид +0.1% / ранее 0%)

г/г = +3% (ожид +3.1% / ранее +3.3%)

базовый CPI = +3.3% г/г (ожид +3.4% / ранее +3.4%)

BBG: после отчета по инфляции, рынки фьючерсов дают 85%-ую вероятность снижения ставки ФРС в сентябре

2. Анонс: 27 июля — Трамп выступит на конференции "Bitcoin 2024".--reuters .

Трамп, очевидно, решил сделать ставку на популяризации Биткоина в своей предвыборной гонке

3. Apple планирует поставить на 10% больше новых iPhone в этом году после неспокойного 2023г- BBG

Маркеткап Apple вырос до рекордных $3,5 трлн

4. Neuralink скоро имплантирует устройство второму пациенту — Маск

5. Компания VivoKey Technologies из Сиэтла начала предлагать подкожные криптокошельки

( Читать дальше )

📈Apple стала первой компанией, чья капитализация достигла отметки в $3,5 трлн

- 10 июля 2024, 15:34

- |

Капитализация Microsoft — $3,415 трлн, Nvidia — $3,229 трлн.

1prime.ru/20240710/apple-849989697.html

⚠️ Штраф за инсайдерскую торговлю: Пример Джина Левоффа из Apple 🍎

- 08 июля 2024, 15:30

- |

Почему важно отслеживать торговлю инсайдеров

В США действуют самые строгие законы об инсайдерской торговле. Инсайдеры (топ-менеджеры, директора, держатели более 10% акций) обязаны уведомлять Комиссию по ценным бумагам США (SEC) о своих сделках в течение двух рабочих дней. Случай со старшим юристом Apple показывает, что нарушения не только происходят, но и могут быть доказаны. Джин Левофф не пытался скрыть свои сделки, признал вину, и, несмотря на это, от обвинения до решения суда прошло четыре года. Возможно, если бы Джин Левофф был более осторожен и менее жаден, он бы до сих пор работал в Apple.

История одного неудачливого инсайдера

Недавно бывший старший юрист Apple Джин Левофф (на фото слева) был оштрафован на 1,15 миллиона долларов США за инсайдерскую торговлю, признав вину и договорившись со следствием, он избежал тюремного заключения. Это решение было вынесено федеральным судьей Уильямом Мартини в Ньюарке.

Левофф работал старшим директором по корпоративному праву в Apple до того, как производитель iPhone уволил его в сентябре 2018 года.

( Читать дальше )

Топ-6 самых дорогих компаний мира. Есть ли в них еще потенциал для роста?

- 28 июня 2024, 11:20

- |

Из шести крупнейших компаний, капитализация которых когда-либо превышала отметку $2 трлн, одна — нефтяная, а остальные — технологические. Лидирует Microsoft с капитализацией $3,36 трлн, второй стала Apple — $3,27 трлн, на третьей строчке Nvidia — $3,11 трлн, четвертая Alphabet — $2,28 трлн, пятая Amazon — $2,01 трлн. В шестерку также вошла Saudi Aramco c капитализацией $1,78 трлн. Однако в 2021 году нефтяная компания преодолела порог в $2 трлн благодаря росту цен на нефть.

Насколько $2 трлн большая сумма? Колоссальная. Для сравнения стоимость крупных мировых технологических компаний быстро приближается или даже превосходит ВВП некоторых стран. Для сравнения стоимость Microsoft больше, чем годовой ВВП всех стран, кроме шести самых богатых. Так, по данным МВФ, в 2023 году ВВП Франции оценивался в 3,031, Италии — $2,25 трлн, Бразилии — $2,17 трлн, Канады — $2,14 трлн, а России оказался и того ниже отметки, необходимой для входа в клуб, — $1,99 трлн.

Microsoft

В настоящее время Microsoft является мировым лидером в ИИ-отрасли, поскольку в 2023 году инвестировала $10 млрд в компанию OpenAI, создателя популярного чат-бота на базе генеративного искусственного интеллекта ChatGPT и более поздних его версий.

( Читать дальше )

Все компании-триллионеры мира в одной таблице

- 27 июня 2024, 13:47

- |

Данные и основные выводы

Данные и основные выводыДанные, использованные для создания этой таблицы, приведены ниже. Цифры по каждой компании взяты с сайта Companiesmarketcap.com, а медианная рыночная капитализация S&P 500 — с сайта S&P Global.

( Читать дальше )

Сорос опять порабощает мир, амеры разбежались по Европе, а Apple приводит к разводам

- 24 июня 2024, 09:18

- |

📈 Мосбиржу поколбасило туда-сюда, и вниз сходили, и вверх, но общий итог неутешителен: минус 3% и отскок двухнедельной давности слизало чуть менее, чем полностью. Биржевой портфель потерял 234 тысячи рублей. В аутсайдерах — Северсталь (-14%), которая показала несколько ммм… увеличенный дивидендный гэп. Всем ожидающим его закрытия понадобится выдержка. ВК -7.5%, Мосбиржа -6,5%, Вуш и Башнефть по -6%. Но кое-что даже выросло: ФосАгро (+1%) и РусАгро (меньше +0.5%). Хуже индекса Хулинформатика (-4%) — хоть ещё раз докидывай! Остальные портфели держались неплохо, особенно Хулежебока (-48 тыс рублей и меньше 1% падения). На Пенсию берём ФосАгро.

🇺🇸 Амеры растут третью неделю подряд — хотя и на всего полпроцента, но у S&P500 опять был новый хай. NVidia на два дня вырвалась на первое место среди компаний планеты, но в пятницу опять упустила лидерство Microsoft. Trump Media повалилась на 15% после обвинений в 34 махинациях. Начались донаты на президентскую гонку: мэр Нью-Йорка Майкл Блумберг выдал Байдену $20 млн (представляете, Собянин задонатил бы Путину?). А Дональду прислали денег братья Винклвоссы (помните таких?) и директор Blackstone Стивен Шварцман. За Байдена вступились Джордж Сорос, дизайнер Том Форд и Мелинда Гейтс.

( Читать дальше )

На 5 акций приходится 60% прироста S&P с начала года: График S&P 5 против S&P 495

- 19 июня 2024, 15:44

- |

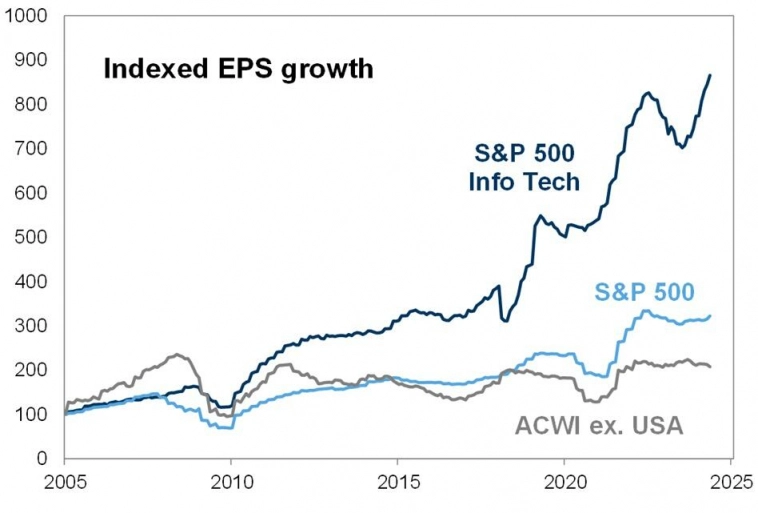

Ключевая причина такого беспрецедентного успеха заключается в том, что рост прибыли на акцию этих пяти компаний в первом квартале составил 84% по сравнению с 5% для обычных акций S&P 500. Кроме того, высокие результаты за последние четыре квартала побудили аналитиков повысить прогнозы прибыли на акцию на 2024 год на 38% для этих пяти технологических компаний. В отличие от них, прогнозы прибыли для остальных 495 акций индекса были снижены на 5%.

Ключевая причина такого беспрецедентного успеха заключается в том, что рост прибыли на акцию этих пяти компаний в первом квартале составил 84% по сравнению с 5% для обычных акций S&P 500. Кроме того, высокие результаты за последние четыре квартала побудили аналитиков повысить прогнозы прибыли на акцию на 2024 год на 38% для этих пяти технологических компаний. В отличие от них, прогнозы прибыли для остальных 495 акций индекса были снижены на 5%.( Читать дальше )

🍎📱Про что была презентация Apple ?!

- 12 июня 2024, 09:58

- |

🤓Обычный наблюдатель скажет, что презентация была про смену обоев на телефоне и ИИ фишки. Ничего особенного. Но почему акции улетели на +7%?

💸Инвестор понимает, что ИИ помощнику необходим ИИ чип, чтобы работать. А это означает, что 1,2 млрд. пользователей IPhon’ов на старых чипах купят новые телефоны в течение 10-15 лет. Выручка Apple, #ARM и #TSM обеспечена на долгие годы.

🤖Раньше ChatGPT пользовались фрики, гики и продвинутые, теперь писать письма, генерировать изображение, редактировать фотки будут все пользователи IPhone. Выручка #MSFT должна увеличиться в разы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал