Избранное трейдера HOLMI

Российские акции вызывают у меня некоторый скептицизм

- 10 января 2024, 07:16

- |

А всё-таки, инвестиции в российские акции вызывают у меня некоторый скептицизм. Нет… инвестиции — это дело хорошее, не спорю… И я хотел бы, чтобы наша страна процветала, НО...

Давайте рассудим.

Во-первых, у нас НЕ инновационная экономика. Это, пожалуй, самое главное. Поэтому, с точки зрения метода того же Питера Линча, здесь вряд ли будет много компаний «десяти-кратников», «тридцати-кратников», т.е. те компаний, капитализация которых вырастет в 10-30 раз. Только инновационные компании, меняющие мир, способны так вырасти.

Почему здесь мало инноваций? Потому что все строят бизнес за рубежом, где защищено право собственности. Потому что у нас ресурсная экономика. Но это уже другая тема… Ну не может Газпром или Сбербанк вырасти в 30 раз по капитализации, понимаете? А маленькая компания занимающаяся, скажем, ИИ, может. Нельзя вдруг взять и начать добывать газа в 30 раз больше.

Во-вторых, бизнес в нашем обществе никогда не был в приоритете. В приоритете у нас — национальные интересы, стабильность, государство и т.п. И когда встаёт выбор — бизнес и частные интересы граждан приносятся в жертву.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 117 )

Перенос убытков прошлых лет и возврат переплаченного налога. Как не запутаться в сроках

- 08 декабря 2022, 10:55

- |

Здравствуйте!

При переносе инвестиционных убытков, если они были в прошлом, уменьшается текущая прибыль и налог. А можно взять прибыль, полученную за три предыдущих года и уменьшить ее на ранее понесенные убытки, если вы этого не сделали. Тогда вы можете вернуть налоги, которые уже заплатили в бюджет с этой прибыли.

Часто возникает путаница в отношении сроков переноса убытков и возврата налогов. Попробуем внести ясность в сроки «давности» и сразу перейдем к примерам. В примерах возьмем только обращающиеся финансовые активы, которые сальдируются между собой, чтобы просто понять, за какие годы можно признать убытки и вернуть налоги.

Убыток от инвестиций можно учесть в течение следующих 10 лет за годом его получения

Пример 1

По итогу 2020 года инвестор получил убыток 100 тыс. рублей. За 2021 год вышла прибыль 200 тыс. рублей, с которой брокер удержал 26 тыс. рублей налога (200 000 * 13%). В 2022 году инвестор подал декларацию 3-НДФЛ

( Читать дальше )

Все способы легального вывода денег из России: детальный разбор со ссылками

- 05 октября 2022, 10:13

- |

Уолтер Уайт здесь как бы думает: «Пульнуть деньги через Золотую Корону, отправить рублями в армянский банк или всё-таки через USDT?..»

Disclaimer: Эта статья носит исключительно образовательный характер и не является рекомендацией к каким-либо действиям. Я советую вам строго следовать любым законным и подзаконным актам, и не пытаться выполнять какие-либо действия в их обход. Учитывайте, что к моменту прочтения вами статьи какая-то информация ниже может уже устареть.

Прошлую мою статью на тему легального перемещения денег через российскую границу, написанную в начале марта, под совершенно абсурдными предлогами признали запрещенной к распространению на территории РФ суды Астраханской и Самарской областей. Апелляционные суды по этим делам еще идут (про это в будущем будет отдельная захватывающая статья – надеюсь, что на VC, а не в том смысле, в котором вы сейчас подумали).

( Читать дальше )

Почему одни компании торгуются с 5-кратной прибылью, а другие с 50-кратной? Или все, что нужно знать о соотношении P/E.

- 13 сентября 2022, 19:03

- |

Больше обучающего материала скоро будет выходить в нашем телеграм-канале: Mihaylets.PRO Инвестиции. Там же регулярно публикуются инвест-идеи и аналитика по рынку.

В этой статье я расскажу вам о соотношении цена/прибыль. Почему одни компании торгуются с 5-кратной прибылью, а другие с 50-кратной прибылью? Когда я впервые начал инвестировать, мне было трудно это понять. Итак, давайте начнем.

Представьте, что у нас есть 2 компании, А и Б. Предположим, в следующем году обе компании заработают по 1 доллару на акцию. И обе компании также будут УВЕЛИЧИВАТЬ свою прибыль с ОДНОЙ скоростью: 10% в год. Каждый год.

Предположим, что A торгуется с (форвардным) коэффициентом P/E, равным 10. Таким образом, каждая акция A стоит 10 долларов. Компания B торгуется с коэффициентом P/E, равным 15. Таким образом, каждая акция B стоит 15 долларов. Что лучше для долгосрочных инвестиций: А или Б?

( Читать дальше )

Переводы СВИФТ

- 06 июля 2022, 15:04

- |

▪️Банки с фиксированной комиссией:

• Экспобанк — $10 — до 31.07.2022

• Приморье — $15 при переводе до $2500

• Челябинвестбанк — $40 при переводе до $2500

• Объединенный Капитал — $50

• Примсоцбанк — $55

• Банк «Санкт-Петербург» — $60

▪️Банки с комиссией, зависящей от суммы перевода:

• Фора-Банк — 0.2% min $25 max $250

• Интеза — 0.2% min $30 max $300

• Меткомбанк (Каменск-Уральский) — 0.2% min $20 max $200

• Дальневосточный Банк — 0.3% min $20 max $40

• Ренессанс Кредит — 0.3% min $10 max $100

• ЦентроКредит — 0.3% min ₽1200 max ₽7200

• Бэнк оф Чайна — 0.3% min $20 max $200

• Центр-инвест — 0.4% min $55 max $200 (для переводов в США 1% min $30 max $200)

• Таврический — 0.5% min ₽3000

• Аверс — 0.5% min $10 max $150

• Союз — 0.5% min $15 max $50

• Держава — 0.5% min $50 max $250

• Энерготрансбанк — 0.5% min $30 max $100

• ББР Банк — 0.5% min $10 max $50 + надбавка 0,15% min $15 (для переводов более эквивалента 3 млн руб надбавки нет)

( Читать дальше )

Путин заставил акции застройщиков расти

- 23 июня 2022, 17:02

- |

Застройщики почувствовали запах денег. Совсем недавно Путин на ПМЭФ внёс предложение о снижении кредитной ставки на ипотеку до 7%. Она будет действовать до конца 2022 года.

Весь народ России лютует ликует, ведь теперь ипотеку взять будет проще. Для Москвы и Санкт-Петербурга установили порог в 12 млн. рублей. И это не так много, особенно на фоне прожиточного минимума в 12'428 рублей. Т.е. если выплачивать 12 млн. рублей по 12'428 рублей, то потребуется всего-навсего 965,5 месяцев, чтобы выплатить эту кабалу или 80,5 лет /смайл смеха/

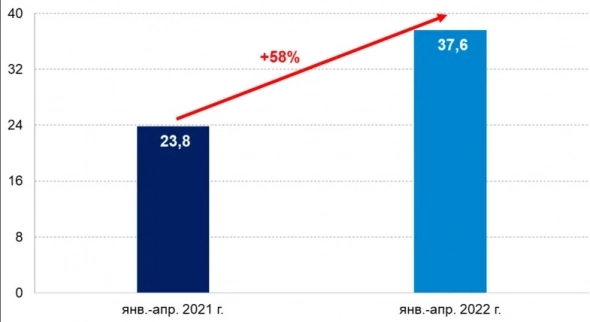

Объём ввода жилья за 4 месяца 2022 году вырос на 58% год к году.

( Читать дальше )

Free-float рейтинг российских компаний (на 11.06.2022)

- 11 июня 2022, 06:16

- |

Доля ценных бумаг российских компаний, находящихся в свободном обращении (коэффициент free-float) по состоянию на 11.06.2022. От максимальной доли к меньшей.

Источник — Московская биржа.

| Код | Полное наименование организации | Коэффициент free-float, % |

| TATNP | «Татнефть» имени В.Д. Шашина | 100 |

| SBERP | Публичное акционерное общество «Сбербанк России» | 100 |

| SNGSP | Публичное акционерное общество «Сургутнефтегаз» | 73 |

| RTKMP | Публичное акционерное общество «Ростелеком» | 69 |

| MGNT | Публичное акционерное общество «Магнит» | 67 |

| MOEX | Публичное акционерное общество «Московская Биржа ММВБ-РТС» |

( Читать дальше )

Газпром. Экспорт природного газа из России в январе 2022 г.

- 30 марта 2022, 17:26

- |

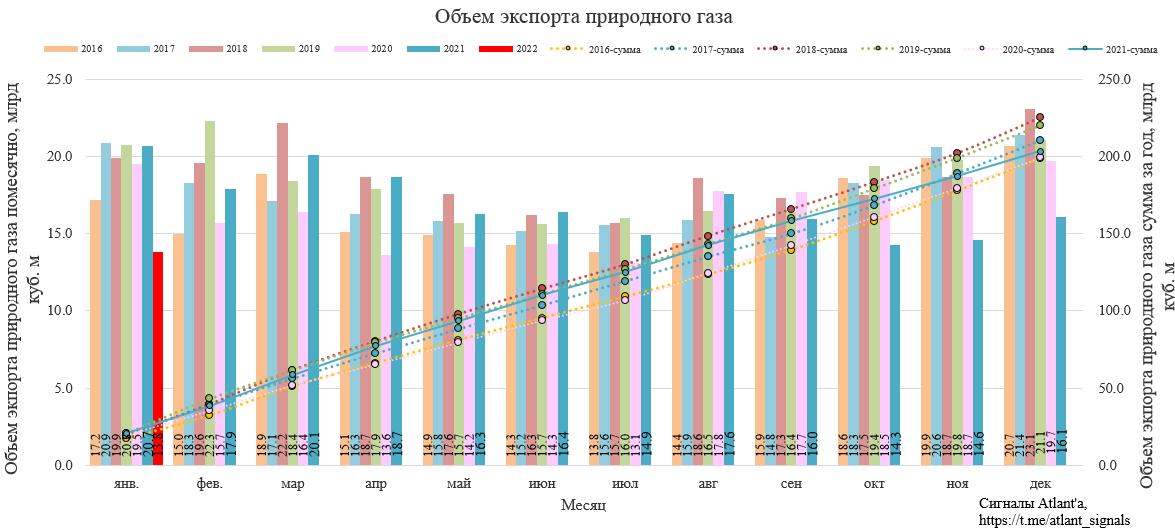

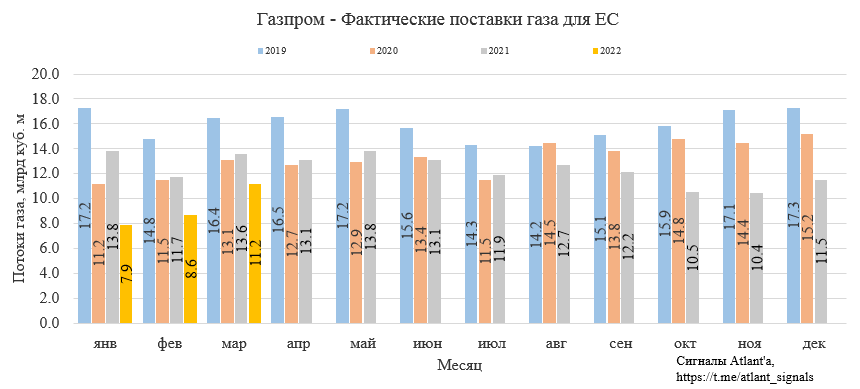

В январе объем экспорта природного газа составил 13,8 млрд куб. м, снизившись на 33% относительно прошлого года, и на 14% относительно предыдущего месяца.

Если ориентироваться на данные Газпрома, то видно, что в феврале нас ожидает рост по экспорту. Если брать за базу поставки в Европу за первые 23 дня марта, то и в текущем месяце рост экспорта продолжится.

График ниже не учитывает поставки по Турецкому потоку и по Силе Сибири.

( Читать дальше )

Что делают из угля?

- 08 февраля 2022, 16:19

- |

Уголь = 75% энергия + 25% химия

Примерно 75% добываемого угля идут в энергетику. Больше половины этого объема сгорает в тепловых электрических станциях (ТЭС/ТЭЦ), а оставшаяся часть – в районных, промышленных и иных котельных.

Остальные 25% используется для технологических целей на промышленных предприятиях. В частности, его перерабатывают для производства кокса, используемого в металлургии.

Более 90% от общего объема разведанных мировых запасов угля приходятся на 10 стран:

( Читать дальше )

Фьючерс на индекс недвижимости – подробности

- 31 января 2022, 11:01

- |

Всем привет!

Сегодня стартовали торги фьючерсом HOME – первым деривативом на российском рынке, который позволяет зарабатывать на рынке московской недвижимости с 1500 ₽ в кармане.

Контракт привязан к индексу DomClick (код MREDC), который рассчитывается по реальным сделкам со столичными квартирами стоимостью до 30 млн ₽.

Объем контракта составляет 25 000 ₽ (цена 0,1 кв.м.), однако для торговли трейдеру нужно иметь под гарантийное обеспечение лишь 6% суммы – 1500 ₽.

С первых дней будут доступны две серии:

- С кодом HOH2 – исполняется в марте 2022 г.

- HOM2 – в июне 2022 г.

Контракт расчетный, экспирация происходит в третий рабочий день после третьего воскресенья.

Торговля фьючерсами проходит с 7:00 до 23:50 с перерывами на два клиринга (14:00 – 14:05 и 18:45 – 19:05)

Для кого фьючерс

- Кто хочет заработать на росте или падении рынка недвижимости в Москве.

- Кто стремится диверсифицировать свой портфель.

- Кто разрабатывает новые инвестиционные продукты с привязкой к рынку недвижимости.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал