SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера БИРЖЕВОЙ МАКЛЕР

Действия по портфелю

- 15 июня 2023, 16:10

- |

Алросу закрыл после выхода сообщения о том что осенью Минфин может рассмотреть осенью спец ндпи для компании. Спец ндпи (если будет принят) повышает вероятность того, что в 2024 мы снова не увидим дивиденды от компании, так как часть ндпи идет напрямую в бюджет Якутии вместо дивидендов.

АЛРОСА для меня это неуверенная ставка, слишком много неопределённости, поэтому я предпочту посидеть в стороне.

Более подробный комментарий напишем позже

P.s. судя по всему СМИ сделали некорректный заголовок, т.к. Сазанов не сказал прямо, что они могут повысить НДПИ. Он просто сказал отвечая на вопрос журналиста что подобные вопросы будут решать осенью

«Я думаю, что все опции могут быть, обсуждаться, но это только осенью, когда будет уже бюджетный процесс и понятен бюджет», — сказал он, отвечая на вопрос о возможности повторного увеличения НДПИ для компании.

АЛРОСА для меня это неуверенная ставка, слишком много неопределённости, поэтому я предпочту посидеть в стороне.

Более подробный комментарий напишем позже

P.s. судя по всему СМИ сделали некорректный заголовок, т.к. Сазанов не сказал прямо, что они могут повысить НДПИ. Он просто сказал отвечая на вопрос журналиста что подобные вопросы будут решать осенью

«Я думаю, что все опции могут быть, обсуждаться, но это только осенью, когда будет уже бюджетный процесс и понятен бюджет», — сказал он, отвечая на вопрос о возможности повторного увеличения НДПИ для компании.

- комментировать

- ★4

- Комментарии ( 15 )

Представлением будет доволен зритель.

- 15 июня 2023, 13:26

- |

⚡ Один из самых интересных и популярных эмитентов ВДО ФПК «Гарант-Инвест» не может быть не тронут мной. На данный момент Существует 5 выпусков облигаций, самые интересные из которых:

🟢 RU000A105GV6 Доходность к погашению 13.8%; Купон 13%, Погашение 05.2025

🟢 RU000A106862 Доходность к погашению 13.7%; Купон 14,75%, Погашение 11.2025

🏙 Компания занимается сдачей в аренду коммерческой и офисных помещений. Сейчас Компания владеет десятком ТЦ в Москве, такими как «Ритейл Парк», «Москворечье», «Галерея – Аэропорт» и т.д. Идет строительство «West Mall». В некотором смысле, такую инвестицию можно рассматривать как инвестицию в REIT. Несмотря на уход многих компаний из РФ, Гаранту удалось сохранить 98% арендаторов, а арендный доход сократился лишь на 3%. Рейтинг АКРА ВВВ-.

📄 Полный отчет за 2022 год показал некоторое улучшение финансового состояния компании по сравнению с отчетом за 6 мес.

🟢Коэффициент текущей ликвидности составил 1.7, а быстрой ликвидности – 1.2.

🟢Netdebt/Ebitda(TTM)= 9,1 – большая часть долга представлена долгосрочными ипотечными кредитами и это нормально для REIT;

( Читать дальше )

🇨🇳 Что Китайцу хорошо, то и Русскому хорошо. И наоборот.

- 13 июня 2023, 20:41

- |

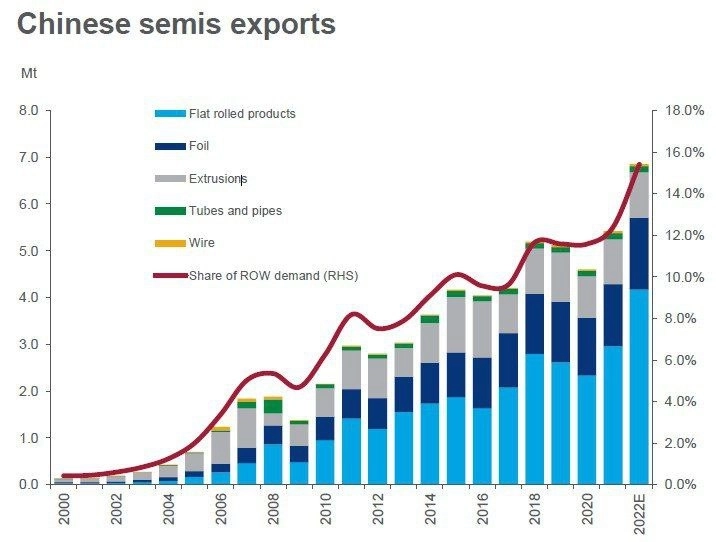

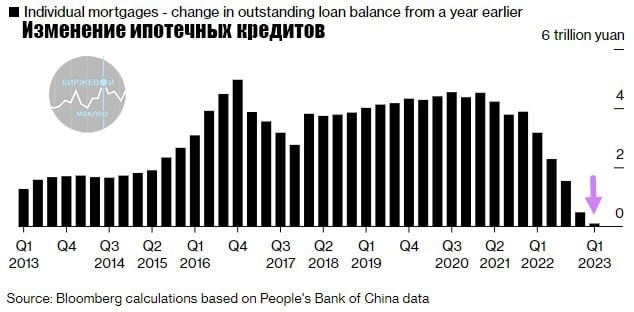

Новая экономическая реальность ставит компании РФ в зависимость от настроений в Азиатском регионе, где прежде всего двигателями служат Китай и Индия. На текущих выходных Голдманы предупредилимир о слабости рынка строительства в Китае. На этих новостях железо в моменте падало на 5%. Я уже вскользь касался данной темы при разборе Сегежи, но мне кажется она слишком важной, чтобы обойтись легким упоминанием.

📈 Девелопмент в Китае вместе с зависимыми отраслями формирует порядка 20% ВВП страны. Дом строится – металлурги продают арматуру, цементные заводы продают цемент, лесопереработка продает пиломатериалы и упаковочную бумагу для того же цемента. Новые квартиры создают спрос на новую мебель, технику и материалы для отделки. Если мы говорим о РФ, которая выбрала Китай своим основным рынком сбыта, то ситуация со стройкой напрямую сказывается на состоянии Сегежи, Северстали, Мечела, Распадской, медной части Норникеля и прочих подобных экспортеров.

( Читать дальше )

📈 Девелопмент в Китае вместе с зависимыми отраслями формирует порядка 20% ВВП страны. Дом строится – металлурги продают арматуру, цементные заводы продают цемент, лесопереработка продает пиломатериалы и упаковочную бумагу для того же цемента. Новые квартиры создают спрос на новую мебель, технику и материалы для отделки. Если мы говорим о РФ, которая выбрала Китай своим основным рынком сбыта, то ситуация со стройкой напрямую сказывается на состоянии Сегежи, Северстали, Мечела, Распадской, медной части Норникеля и прочих подобных экспортеров.

( Читать дальше )

В погоне за гепардом на овце.

- 08 июня 2023, 14:51

- |

🎖 Мне тут справедливо заметили, что зачем нужны обзоры ВДО, когда облигации Роснано дают под 18% годовых доходности. Ну… если вы привыкли рисковать всем вложенным капиталом, тогда да. Мне кажется, автор никогда не терял деньги в займах. Получить 18% с риском потерять 100% — так себе сделка.

📉 В чем суть: убыточная и закредитованная госкорпорация имеет на бирже облигации. Никогда она своими деньгами не вытаскивала этот долг – только рефинансированием и госдотациями. И вот осенью 2021 года Роснано заявило о необходимости реструктуризации и возможном дефолте. Тогда инвесторы вдруг узнали, что у компании есть облигации с госгарантией и без. Цены на облигации скатились до 60% номинала. Компания предлагала погасить долги с дисконтом 30-40%. Тогда речь шла о погашении 30 млрд рублей. В итоге все закончилось хэппи-эндом – пришло государство и всем раздало денег.

⚠️ В течении следующего года компании требуется погасить 22 млрд рублей только облигационного займа. Сколько там осталось долгов – знает лишь Куликов.

( Читать дальше )

ФСК ЕЭС оказался классической ловушкой стоимости

- 08 июня 2023, 09:25

- |

Все-таки чуда не случилось, вместо раскрытия стоимости недооцененной компании ФСК стала классической value trap. Компания исторически торговалась всегда на очень низких мультипликаторах, я покупал ее еще когда начинал инвестировать в акции (2017 год), но с тех пор особо ничего не изменилось, раскрытия стоимости так и не произошло, а в конце концов все закончилось допэмиссией и обещанием не платить дивиденды много лет подряд.

Как можно было предвидеть такую историю? Предвидеть на 100% нет, но отфильтровать как ненадежную можно было. Достаточно было задаться вопросом:

Чего на самом деле хочет данная компания и ее главный акционер?

Дочки Россетей кормят мамку дивидендами. Ровно до тех пор пока их не присоединят к мамке, которая уже обещала всем не платить дивиденды.

А чего хочет «мамка»? Ее задача обеспечивать надежное энергоснабжение страны в первую очередь, это в каждом годовом отчете каждой сетевой компании написано, а дивиденды — это вообще дело тридесятое.

Конечно есть норма минфины выплаты 50% прибыли на дивиденды МСФО.

Но если у компании такие планы по инвестициям, что аж государству придется их финансировать, то какой смысл получать с компании дивиденды, чтобы потом выкупать ее допэмиссию?

Как опережающий индикатор, можно посмотреть на заимствования компании, посмотреть что они пишут в проспектах заимствований, какие у них планы по инвест.программе, потому что очевидно, что если основная задача — делать инвестиции, то больших дивов ждать не стоит. Так например и с НКНХ получилось, когда компания выплатила дивы меньше, чем все ожидали.

p.s. тему поднял после предыдущего поста Владислава Кофанова.

Как можно было предвидеть такую историю? Предвидеть на 100% нет, но отфильтровать как ненадежную можно было. Достаточно было задаться вопросом:

Чего на самом деле хочет данная компания и ее главный акционер?

Дочки Россетей кормят мамку дивидендами. Ровно до тех пор пока их не присоединят к мамке, которая уже обещала всем не платить дивиденды.

А чего хочет «мамка»? Ее задача обеспечивать надежное энергоснабжение страны в первую очередь, это в каждом годовом отчете каждой сетевой компании написано, а дивиденды — это вообще дело тридесятое.

Конечно есть норма минфины выплаты 50% прибыли на дивиденды МСФО.

Но если у компании такие планы по инвестициям, что аж государству придется их финансировать, то какой смысл получать с компании дивиденды, чтобы потом выкупать ее допэмиссию?

Как опережающий индикатор, можно посмотреть на заимствования компании, посмотреть что они пишут в проспектах заимствований, какие у них планы по инвест.программе, потому что очевидно, что если основная задача — делать инвестиции, то больших дивов ждать не стоит. Так например и с НКНХ получилось, когда компания выплатила дивы меньше, чем все ожидали.

p.s. тему поднял после предыдущего поста Владислава Кофанова.

Музыка ещё играет, а железнодорожник танцует.

- 07 июня 2023, 06:43

- |

🚂 Пора бы обновить мнение по Globaltrans, тем более, что уже понятно, как компания отработает в первом полугодии. От февральского t.me/birzhevoymakler/432 обзора бумага выросла на 40%. Каков ее потенциал, имеет ли смысл лезть и держать?

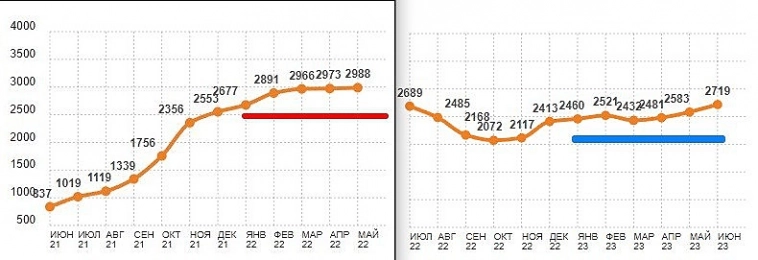

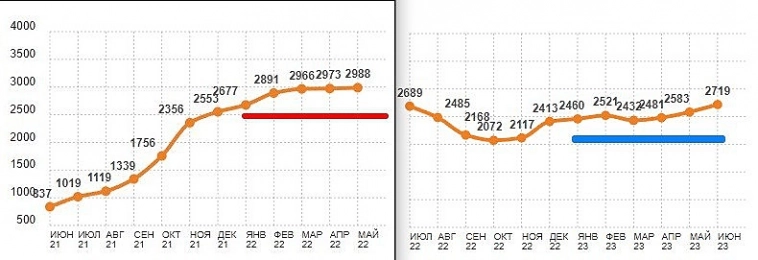

🚂 Обратимся к индексу ставок полувагонов – Railex. Полувагоны составляют 2/3 выручки и являются волатильной ее частью. У нас есть помесячная динамика ставок, которую прикрепил к посту. На ней видно, что текущие ставки в среднем ниже ставок за 1 полугодие 22. Так же нужно учесть эффект от восстановления парка полувагонов. 2022 год компания закончила с уменьшением парка полувагонов на 4% из-за застрявших в Украине. Тем не менее, Глобалтранс, не имея возможности платить дивиденды, раздувает капекс, активно инвестируя в восстановление парка. Также он выкупает неконтрольные доли дочерних компаний и гасит долги. Вполне возможно, что в отчете за второе полугодие мы увидим долг меньше 10 млрд при LTM Ebitda 50. Как понимаете – долговая нагрузка ничтожна. Я предполагаю, что в отчете первое полугодие 23 будет примерно равно аналогичному предыдущему периоду. Глобалтранс отлично зарабатывает, но это не тот бизнес, где можно при тех же ставках расти десятками процентов. Очень интересно будет посмотреть на эффект от инвестиций нераспределенной прибыли.

( Читать дальше )

🚂 Обратимся к индексу ставок полувагонов – Railex. Полувагоны составляют 2/3 выручки и являются волатильной ее частью. У нас есть помесячная динамика ставок, которую прикрепил к посту. На ней видно, что текущие ставки в среднем ниже ставок за 1 полугодие 22. Так же нужно учесть эффект от восстановления парка полувагонов. 2022 год компания закончила с уменьшением парка полувагонов на 4% из-за застрявших в Украине. Тем не менее, Глобалтранс, не имея возможности платить дивиденды, раздувает капекс, активно инвестируя в восстановление парка. Также он выкупает неконтрольные доли дочерних компаний и гасит долги. Вполне возможно, что в отчете за второе полугодие мы увидим долг меньше 10 млрд при LTM Ebitda 50. Как понимаете – долговая нагрузка ничтожна. Я предполагаю, что в отчете первое полугодие 23 будет примерно равно аналогичному предыдущему периоду. Глобалтранс отлично зарабатывает, но это не тот бизнес, где можно при тех же ставках расти десятками процентов. Очень интересно будет посмотреть на эффект от инвестиций нераспределенной прибыли.

( Читать дальше )

Продолжаем охоту на сносные ВДО 🏹

- 06 июня 2023, 15:28

- |

🍾 В своих изысканиях напал на ООО «Сибстекло» RU000A105C93. Это краткосрочная облигация с погашением в октябре 2025 года с ежемесячным купонным доходом 13.972 рубля, что формирует 17% годовых. Бумага торгуется выше номинала по 104.2%, а значит текущая годовая доходность ниже – 16.1%. Касательно ликвидности — за прошлую неделю прошел оборот 6 млн рублей. График рисует порой размашистые свечи. Можно было бы попробовать поставить заявку на 103.5-8% для более интересной сделки. Из минусов – купоны известны до января 2024 года. На агрегаторах вы можете видеть доходность 10.4% — они считают ее лишь по известным купонам за неполный год.

📄 Предусмотрена Put-оферта, которой можно воспользоваться при неудовлетворительной ставке на пока неизвестные купоны. В этом основной риск. Если придется подавать на погашение, то вернут номинал облигации – 1000 рублей, при покупке за 1040 означает, что 3 месяца улетают в трубу. Также есть комиссия за погашение до 1.5 т.р. на весь объем. Но не думаю, что обидят инвесторов, а предложат адекватную рыночную доходность. Хотя прецеденты с более громкими именами уже были. Рекомендую настоятельно ознакомиться. t.me/birzhevoymakler/497?single

( Читать дальше )

Мечел зажал дивиденды, и что?

- 03 июня 2023, 08:07

- |

🤦♂️ Не то, чтобы удивлен или расстроен, изначально ориентировался на их отсутствие по обычкам, но закладывал небольшую вероятность по префам, поскольку до 2022 по префам мечел выплачивал всегда. Даже те самые 5 копеек в прямом смысле.

🕯 Реакция рынка прошла весьма бурно и дневной диапазон колебаний достиг 10% в префах, тем не менее, дневную свечку рисует зеленой. Реакция точно была излишне эмоциональной. Деньги остались в компании и ей есть куда их направить. Теоретически, от этого Мечел стал даже привлекательнее.

💲 Вы могли видеть сообщения, что по итогам 2022 года Мечел получил убыток 33.2 млн рублей. Речь идет об убытке по РСБУ. На материнской компании и выручка 20 млрд против 400 млрд на всей группе компаний. Чем РСБУ отличается от консолидированной МСФО здесь. К слову, по РСБУ и у Полюса убыток 241 ярд.

📊 Пока что ни снижение добычи на 16% из-за логистических проблем в первом квартале, ни отказ от дивидендов не меняют моей позиции по акциям с таргетом х2. Мечел держу в портфеле. Пока что лишь снизилась моя долгосрочная оценка на фоне снижения цен на уголь до уровней 2021 года.

( Читать дальше )

🕯 Реакция рынка прошла весьма бурно и дневной диапазон колебаний достиг 10% в префах, тем не менее, дневную свечку рисует зеленой. Реакция точно была излишне эмоциональной. Деньги остались в компании и ей есть куда их направить. Теоретически, от этого Мечел стал даже привлекательнее.

💲 Вы могли видеть сообщения, что по итогам 2022 года Мечел получил убыток 33.2 млн рублей. Речь идет об убытке по РСБУ. На материнской компании и выручка 20 млрд против 400 млрд на всей группе компаний. Чем РСБУ отличается от консолидированной МСФО здесь. К слову, по РСБУ и у Полюса убыток 241 ярд.

📊 Пока что ни снижение добычи на 16% из-за логистических проблем в первом квартале, ни отказ от дивидендов не меняют моей позиции по акциям с таргетом х2. Мечел держу в портфеле. Пока что лишь снизилась моя долгосрочная оценка на фоне снижения цен на уголь до уровней 2021 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал