Избранное трейдера GOLDMAN930

Чистая прибыль Европлана в 2023 году выросла на 24,4%, почти до 15 млрд рублей

- 29 февраля 2024, 10:00

- |

Средняя рентабельность активов (ROAA) ЛК за 12 месяцев находилась на уровне 6,5%. Лизинговый портфель компании – совокупный остаток чистых инвестиций в лизинг (ЧИЛ) – за прошлый год вырос на 40%, до 230 млрд рублей. Как отмечается в сообщении ЛК, «число выдач клиентам в лизинг грузовиков выросло на 31%, легковых автомобилей – на 82%, легких коммерческих авто – на 29%». В совокупных выдачах растет и доля выдачей электромобилей: на конец года она составляет 2% от всего объема легкового транспорта в портфеле.

Объем нового бизнеса – стоимость переданных в лизинг российским предпринимателям автотранспорта и техники с НДС – за 2023 год вырос на 49% и составил 239 млрд рублей, общее количество заключенных лизинговых сделок также увеличилось на 49% и превысило 55 тысяч.

( Читать дальше )

- комментировать

- 110 | ★1

- Комментарии ( 0 )

ФАС сообщила, что возбудила в отношении Яндекса дело из-за распространения ненадлежащей рекламы

- 14 февраля 2024, 10:45

- |

Размещение рекламы услуг по подготовке работ для прохождения государственной научной аттестации или экзаменов в образовательных учреждениях запрещено законом.

ФАС возбудила дело по признакам нарушения Закона о рекламе в отношении рекламодателя «Work 5» и рекламораспространителя ООО «Яндекс».

В случае установления нарушения организации будут привлечены к административной ответственности в соответствии с КоАП РФ.

СПБ Биржа выявила собственное несоответствие требованиям первого уровня листинга

- 09 февраля 2024, 18:22

- |

(В соответствии с пунктом 9.1. Положения о допуске ценных бумаг к организованным торгам, утвержденного приказом Банка России от 24.02.2016 № 534-П)

Публичное акционерное общество «СПБ Биржа» сообщает о выявлении несоответствия требованиям по корпоративному управлению, установленным подпунктами 1 — 4, 11 пункта 1 Приложения № 5 к Правилам листинга (делистинга) ценных бумаг, в отношении обыкновенных акций ПАО «СПБ Биржа» (ISIN: RU000A0JQ9P9, идентификационный код ценной бумаги: SPBE), включенных в Котировальный список первого уровня Списка ценных бумаг, допущенных к торгам, организуемых ПАО «СПБ Биржа».

Эмитенту установлен срок для устранения выявленного несоответствия.

«Обыкновенные акции СПБ Биржи включены в Котировальный список первого уровня (КС1). В части требований для нахождения в этом списке выявлены несоответствия, связанные со вступлением в силу решения о том, что совет директоров в СПБ Бирже не формируется, — уточняет Оксана Деришева, директор департамента листинга и первичного рынка СПБ Биржи.

( Читать дальше )

Минфин хочет собрать с угольщиков еще 30–35 млрд рублей в квартал - Ъ

- 09 февраля 2024, 09:08

- |

На фоне снижения цен на уголь, повышение НДПИ отразится на рентабельности компаний. Механизм временного увеличения НДПИ уже использовался в 2023 году. Уголь стал подвержен курсовой экспортной пошлине и потерял миллиарды рублей. Внешняя конъюнктура ухудшается, цены снижаются из-за уменьшения спроса и импортных пошлин в Китае. Экспорт через западные порты приносит убытки, добыча и отгрузка сократились.

Компании молчат о планах, однако Минфин считает, что налогообложение угольной отрасли остается низким. Налоговая нагрузка на уголь является самой низкой в горно-металлургическом секторе.

Источник: www.kommersant.ru/doc/6495840

Цены на никель достигли минимума с ноября 2020 года. Около 50% предприятий отрасли уже работают в убыток - Ведомости

- 09 февраля 2024, 07:51

- |

Цены на никель на мировых рынках достигли минимума с ноября 2020 года, снизившись ниже отметки в $16 000 за тонну. Согласно данным Лондонской биржи металлов (LME), на торгах 7 февраля текущего года цена трехмесячных фьючерсов на никель опустилась до $15 600 за тонну, однако затем отыграла падение и закрепилась на уровне $16 025 за тонну.

Начиная с января прошлого года, наблюдается длительное снижение цен на никель, которые ранее достигали отметки в $31 200 за тонну. Этому предшествовал период роста цен на никель и другие цветные металлы с марта 2020 года, усиленный началом специальной военной операции на Украине. Однако уже с марта 2022 года цены начали устойчиво снижаться, в частности из-за вспышки коронавируса в Китае и снижения производства в Европе из-за энергетического кризиса.

Эксперты отмечают, что главным фактором, оказывающим давление на цены никеля, является дисбаланс спроса и предложения на рынке. Увеличение добычи никеля в Индонезии, крупнейшем производителе металла, оказывает значительное воздействие на мировой рынок. Согласно данным Международной группы по изучению никеля (INSG), в 2022 году добыча никеля в Индонезии выросла на 48% до 1,58 миллиона тонн. Аналитики прогнозируют, что к 2025 году Индонезия может обеспечивать до 65% мировых поставок никеля.

( Читать дальше )

Российские компании заинтересованы в расширении участия в индийской нефтепереработке, а индийские компании желают приобрести активы по добыче нефти в России — министр нефти Индии

- 08 февраля 2024, 18:35

- |

tass.ru/ekonomika/19936757

📰"Наука-Связь" Решения общих собраний участников (акционеров)

- 08 февраля 2024, 18:30

- |

2.1. Вид Общего собрания акционеров ПАО «Наука-Связь»: Внеочередное Общее собрание акционеров.

2.2. Форма проведения Общего собрания акционеров ПАО «Наука-Связь»: заочное голосование.

2.3. Дата, место, время проведения Общего собрания акционеров ПАО «Наука-Связь»: дата проведения общего собрания (дата окончания приема заполненных бюллетеней): 06....

( Читать дальше )

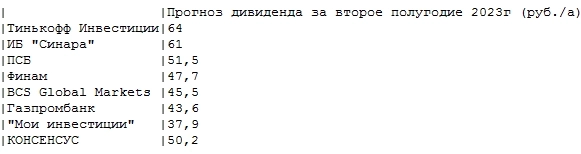

Финальные дивиденды Новатэка - по итогам 2п 2023г - могут составить 50,2 руб/акция — аналитики, опрошенные Интерфаксом

- 08 февраля 2024, 17:59

- |

Финальные дивиденды «НОВАТЭКа» — по итогам второго полугодия — могут составить 50,2 руб./акция, однако мнения аналитиков находятся в широком диапазоне: от 37 руб./а до 64 руб./а, свидетельствуют данные проведенного «Интерфаксом» опроса аналитиков инвесткомпаний и банков.

Совет директоров «НОВАТЭКа» рассмотрит рекомендацию по размеру дивиденда по акциям за второе полугодие 2023 года на заседании 9 февраля.

www.interfax.ru/business/

Акции ПАО "Алкогольная группа "Кристалл" с 26 февраля будут включены в список ценных бумаг, допущенных к торгам — Мосбиржа

- 08 февраля 2024, 17:54

- |

В соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «08» февраля 2024 года приняты следующие решения:

включить с «26» февраля 2024 года в раздел «Третий уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением заявления:

- акции обыкновенные Публичного акционерного общества «АЛКОГОЛЬНАЯ ГРУППА КРИСТАЛЛ», регистрационный номер выпуска – 1-01-05421-G от 20.09.2023, торговый код – KLVZ.

Подробнее на Московской бирже: www.moex.com/n67387?nt=104

Русагро планирует восстановить выплату дивидендов - ИК АКБФ

- 05 февраля 2024, 20:54

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал