Избранное трейдера Falcone

Лента - начала процесс смены юрисдикции. Будет менять депозитарий

- 08 января 2020, 13:10

- |

Также Лента намерена поменять депозитарий, назначенный в связи c программой глобальных депозитарных расписок компании с Deutsche Bank Luxembourg S.A. на его аффилированную компанию Deutsche Bank Trust Company Americas.

Редомициляция вступит в силу с момента выдачи Департаментом регистрации и ликвидации компаний сертификата о временной регистрации Компании на Кипре (такая фактическая дата – «Дата вступления в силу»).

В Дату вступления в силу ожидаются следующие события:

- Изменение юридического адреса Компании на 6 Karaiskaki Street, City House, 3032 Limassol, Cyprus;

- Изменение организационно-правовой формы Компании на публичную компанию с ограниченной ответственностью, зарегистрированную в соответствии с законодательством Республики Кипр;

- Изменение названия Компании на Lenta PLC;

- Утверждение нового учредительного договора и устава, с которыми можно ознакомиться на сайте «Ленты» (www.lentainvestor.com);

- Замена действующего корпоративного секретаря Компании на Crystalserve Secretarial Limited;

( Читать дальше )

- комментировать

- 949 | ★1

- Комментарии ( 5 )

О трендовой торговле

- 08 января 2020, 12:07

- |

Всем добрый день!

Решил скопипастить сюда свою статью с другого форума.

Занимаюсь на бирже в основном алгоритмической торговлей и экспериментами с торговым роботом. В связи с наличием выходного и скуки расскажу про один из алгоритмов для начинающих. Данный опус может использоваться не только в автоматической торговле, но рассматривается с этой позиции.

Каждый из нас в начале торгового пути слышал фразу «Не торговать против тренда!». Потом новичок убеждался, что если торговать только по тренду много не заработаешь и частенько попадаешь на раздачу. Потом, наслушавшись советов мудрых товарищей на форумах, жадность берет свое и начинается вход в позицию и, что гораздо хуже, усреднение без оглядки на тренд. Результаты как правило плачевные: «Кавалергарда век не долог...»©. И таки что, торговать против тренда нельзя? Можно! Это было предисловие.

Итак, для того что бы использовать в торговле тренд надо для начала его измерить. Начинаем собственно с рисования линии тренда любым способом, хоть вручную (сам я ее не рисую, расчетов достаточно). Для удобства рассмотрения будем считать за линию краткосрочного тренда линию индикатора EMA9 на графике цены дневного таймфрема. А почему нет?

( Читать дальше )

Почему никакие успехи демократии и верховенство закона не вытащат Украину и прочие осколки Союза из отсталости

- 05 января 2020, 12:12

- |

К тому же выводу пришёл Джо Стадвелл в своей книге «Азиатская модель управления2.fb2» на опыте ЮВА. prostolib.com

Япония переняла эту модель у канцлера Бисмарка в Германии. Эта модель выхода из отсталости универсальна, на все страны и времена.

Вторая причина — в узости внутреннего рынка. Качество и себестоимость продукции обеспечиваются масштабами выпуска. В наши дни никакой протекционизм в малых странах не создаст условий для выращивания конкурентоспособной обрабатывающей промышленности (ОП), без которой нет надёжного богатства страны. Благоприятные времена с 80-х по 2000-е прошли. Тогда развитые страны в духе Рейгановской-Тэтчеровской оптимизации выводили свою ОП в страны с дешёвой рабочей силой. В результате реальная зарплата в США заморожена на уровне начала 80-х. В Китае за то же время зарплата выросла в десятки раз.

( Читать дальше )

Другая сторона... Тайна частоты 432 ГЦ (Манипуляции в обход сознания)

- 02 января 2020, 19:47

- |

Другая сторона... (energy of harmony)

Мир един и целостен, и каждая его часть является фрагментарным отображением всего общего в малом.

Частота 432 Гц является альтернативой настройкой, которая находится в соответствии с гармониками Мироздания.

Музыка на основе 432 Гц обладает благотворной целительной энергией, потому что это чистый тон математической основы природы.

Архаичные египетские инструменты, которые были обнаружены до сих пор, в основном, были настроены на 432 Гц.

В Древней Греции музыкальные инструменты были преимущественно настроены на 432 Гц. В архаических греческих мистериях, Орфей являлся богом музыки, смерти и возрождения, а также хранителем Амброзии и музыки трансформации (его инструменты были настроены на 432 Гц). И это не случайно, древние знали о единстве Мироздания больше, нежели современники.

Текущая настройка музыки на основе 440 Гц не гармонирует ни нам одном уровне и не соответствует космическому движению, ритму или естественной вибрации.

( Читать дальше )

- комментировать

- 30.2К |

- Комментарии ( 43 )

Подробный анализ лучших бумаг 2019 года

- 31 декабря 2019, 14:34

- |

Подробный анализ лучших бумаг 2019 года

Итоги 2019 года

Вчера я написал небольшой пост:

Этот пост был написан за 30 минут до закрытия торгов и содержал предварительные цены закрытия 32 наиболее ликвидных бумаг по итогам 2019 года. Как можно было вполне логично предположить, итоговые цены закрытия практически совпали с предварительными. Так что список 8 лучших бумаг по итогам 2019 года не изменился.

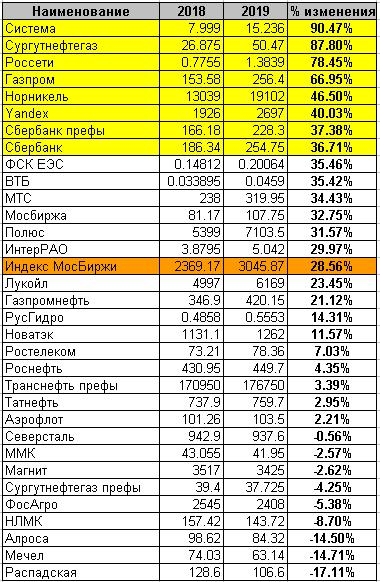

Вот окончательный список цен закрытия 32 наиболее ликвидных бумаг по итогам 2019 года:

Таблица 1.

Акции в таблице 1 упорядочены по убыванию доходности, а 8

( Читать дальше )

Дивтикеры VS Компании роста.

- 29 декабря 2019, 14:30

- |

Чаще и чаще читаю посты на смартлабе и других ресурсах с аргументами инвестиций в те или иные компании. Одни генерирует причины покупок акций роста. Другие с пеной у рта доказывают, о наибольшей выгоде покупки дивитикеров. Третьи агитируют некие третьи, смешанные варианты. Что ж, опохмелившись, я решил произвести нубский расчёт всех трёх вариантов.

Дано: компания с ценой акции 100р, 10000 акций в портфеле. Доход 10% от нынешней цены акции. Считаем, что потрясений на рынках нет. Прибыль стабильная. Инфляции нет.

Случай А: компании направляет всю прибыль в развитие, в свой рост. За счёт увеличения вложений, капитализация и доход компании растёт:

( Читать дальше )

Прогнозные дивиденды на привилегированные акции ПАО "Мечел" и ПАО "Сургутнефтегаз" в зависимости от курса валют на 31.12.2019

- 29 декабря 2019, 11:19

- |

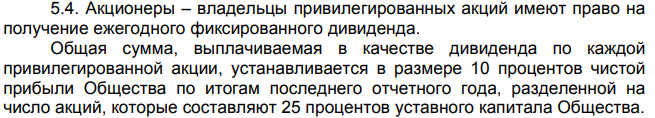

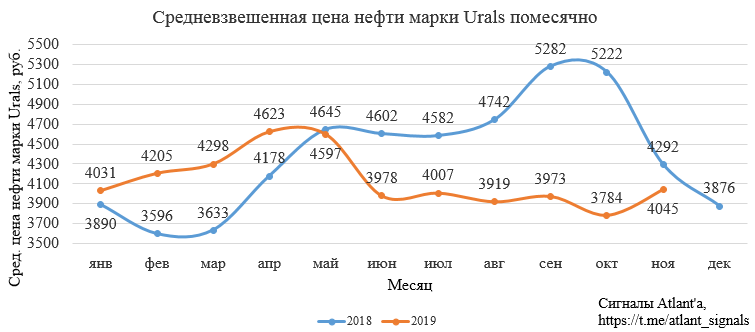

На Московской бирже торгуются акции 2-х компаний, прибыль которых сильно зависит от курса валют ввиду переоценки валютной кубышки и валютного долга. Речь идет о Сургутнефтегазе и Мечеле соответственно. Так как размер дивидендов на привилегированные акции данных компаний определяется исходя из размера прибыли, то курс валют имеет на них прямое влияние. Попробуем спрогнозировать дивиденды.

Сургутнефтегаз.

Сургутнефтегаз имеет валютную кубышку в размере около 47,5 млрд. долларов. Ввиду ее большого размера относительно операционной прибыли (6 млрд. долларов) курсовая переоценка существенно влияет на прибыль компании и дивиденды.

Средневзвешенная цена на нефть в 4-м квартале приблизительно равна ценам 3-го квартала.

( Читать дальше )

Мой сценарий следующего мирового кризиса(он уже начался)

- 23 декабря 2019, 12:20

- |

В чем особенность нынешнего периода рынка? Сейчас каждый мало-мальски занимающийся трейдингом человек ждет и готовится к кризису вроде 2008 года. Не ждать кризиса в инвестсреде сейчас вообще считается чуть ли не дурным тоном. При этом большинство наивно полагают, что они умнее всех и уж их-то кризис врасплох не застанет — они по книжке и доллары закупили, и подушку кеша держат. Но дело в том, что такой массовый мировой психоз на тему краха рынков не может не сказаться на протекании следующей кризисной фазы мирового экономического цикла.

И вот к чему, по моему видению ситуации, он приведет.

— Сильно обесценятся нынешние валюты-убежища — доллар, евро. Обесценятся к остальному миру.

— Сильно ускорится инфляция по этим валютам, перенося обесценение валюты на рост стоимости товаров, выраженных в этих валютах.

( Читать дальше )

Вы все еще думаете о покупке нового автомобиля?

- 19 декабря 2019, 18:08

- |

Приведен рассчет стоимости владения Мерседес Е200

- Стоимость автомобиля в комплектации Business: 2 700 000 руб.

- Потеря стоимости автомобиля за 2 года: 900 000 руб.

- Комплект шин: 28 600 руб.

- Шиномонтаж за 2 года: 1 700 + 1 800 + 2 100 = 5 600 руб.

( Читать дальше )

СЗ №2: Не покупайте на минимуме!

- 19 декабря 2019, 16:45

- |

СЗ №2: Не покупайте на минимуме!

Введение

Эта статья является второй в цикле СЗ (статистические закономерности). Первую статью вы можете найти по этой ссылке:

СЗ №1: Не продавайте на максимуме!

Статьи этого цикла будут посвящены тестированию различных статистических закономерностей. И сегодня мы рассмотрим СЗ №2, которую можно сформулировать так: “не покупайте бумагу, которая находится вблизи своего минимального значения”.

Основная идея этой СЗ заключается в том, что бумага, которая находится вблизи своего минимума, скорее всего, продолжит свое падение и дальше. В данном случае рекомендуется подождать немного и когда бумага остановится в своем падении, только тогда ее купить.

Я беру на себя смелость утверждать, что СЗ №2 работает на различных таймфреймах, но в данной статье будет приведено тестирование только на дневном таймфрейме. Более того, мы сейчас протестируем следующее утверждение: “

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал