SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Logo

Дивтикеры VS Компании роста.

- 29 декабря 2019, 14:30

- |

Доброго наступления предновогодних дней. Решил написать пост на тему борьбы двух лагерей. Куда инвестировать? В дивитикеры или акции роста? Что делать дальше с акциями роста? Что делать с дивидендами от дивитикеров? А так же какие труселя надеть на ёлку. Ответы на эти вопросы вы найдёте ниже.

Чаще и чаще читаю посты на смартлабе и других ресурсах с аргументами инвестиций в те или иные компании. Одни генерирует причины покупок акций роста. Другие с пеной у рта доказывают, о наибольшей выгоде покупки дивитикеров. Третьи агитируют некие третьи, смешанные варианты. Что ж, опохмелившись, я решил произвести нубский расчёт всех трёх вариантов.

Дано: компания с ценой акции 100р, 10000 акций в портфеле. Доход 10% от нынешней цены акции. Считаем, что потрясений на рынках нет. Прибыль стабильная. Инфляции нет.

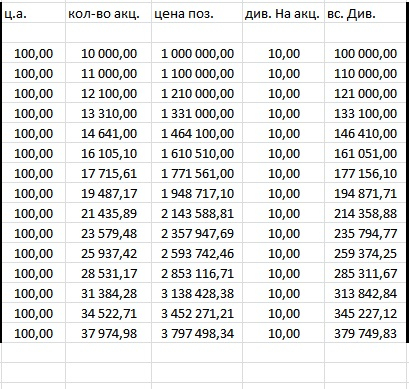

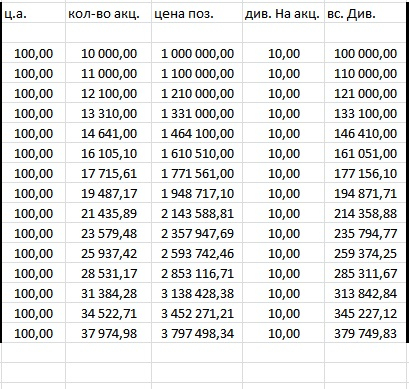

Случай А: компании направляет всю прибыль в развитие, в свой рост. За счёт увеличения вложений, капитализация и доход компании растёт:

Как мы видим, цена акции (ц.а.) растёт на 10% в год. Через 15 лет стоимость нашей позиции будет равна 3'797'498,34. Количество акций остаётся таким же.

(+) купил и забыл. Изредка поглядывать.

(+) инфляция (не учтена в таблицах) будет способствовать переоценки компании)

(-) чтобы взять деньги, нужно продать акции.

(-) продав акции мы начинаем уменьшать будущую прибыль за рост компании.

(-) может так и не начать выплачивать дивиденды.

(-) чтоб продать акции нужно найти того, что их купит.

(-) при потрясениях на рынке может быстро и больно упасть.

(±) на длине поколений Вы так и останетесь минорами с фиксированной долей.

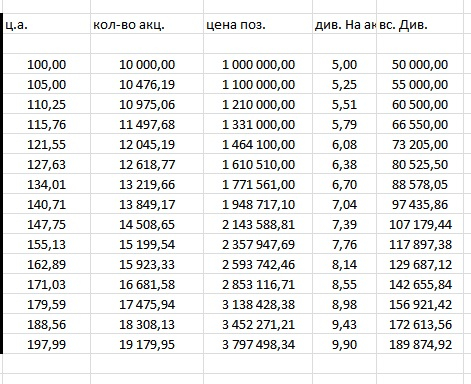

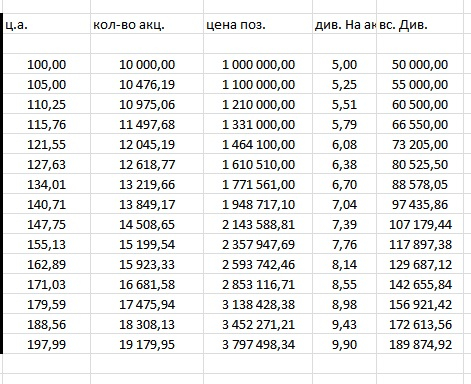

Случай Б: компания направляет 100% прибыли на дивиденды. Компания не растёт, но все дивиденды вкладываются в покупку акций этой же компании:

Через 15 лет количество акций увеличилось почти в 3.8 раз. Прибыль дивидендная для нас превысила прожиточный минимум.

(+) Постоянный поток дивидендов

(+) Можно продать часть акций, получив доп.денежный средства

(+) при потрясениях на рынке быстрее восстанавливают спрос.

(+) на длине времени поколения, возможно стать владельцами серьёзной доли компании(семьёй)

(-) инфляция(не учтена в таблицах) будет влиять на получаемые дивиденды, уменьшая их значимость.

(-) будет рост дивидендов только при условии направления их на закупку акций.

(-) может перестать платить дивиденды, но это при потрясениях, либо тогда компания превращается в случай А.

Случай В: компания направляет 50% на развитие, рост компании, а 50% выплачивает в виде дивидендов. На дивиденды докупаются акции этой компании:

Через 15 лет количество акций увеличилось практически в 2 раза. Дивиденды не дают нам помереть с голода. Совмещает плюсы первых двух случаев, а минусы будут нейтрально оценены.

(+) выплата дивидендов

(+) рост курсовой стоимости акции

(+) рост дивидендов будет даже если не докупать на них акции.

(+) Можно продать часть акций, получив доп.денежный средства.

(+) инфляция (не учтена в таблицах) будет способствовать переоценки компании)

Конечно всё построение было в неком идеальном постоянном мире. Однако напоминаю, что влияние на один случай, так же должен влиять и на остальные.

К чему всё это я пишу? что при одинаковых условиях, если дивиденды вкладывать в акции этих же компаний, а сами акции не продавать, то компании будут вести себя абсолютно одинаково. Вы будете владеть абсолютно одинаковой суммой. Субъективно рассуждая, я бы предпочёл компании повторяющие «случай В». Сколько людей — столько мнений. пишите дополнения. Они мне помогут. Заранее спасибо за выявление ошибок или предоставления альтернативных, аргументированных мнений.

Благодарю за внимание. Наливай!

Чаще и чаще читаю посты на смартлабе и других ресурсах с аргументами инвестиций в те или иные компании. Одни генерирует причины покупок акций роста. Другие с пеной у рта доказывают, о наибольшей выгоде покупки дивитикеров. Третьи агитируют некие третьи, смешанные варианты. Что ж, опохмелившись, я решил произвести нубский расчёт всех трёх вариантов.

Дано: компания с ценой акции 100р, 10000 акций в портфеле. Доход 10% от нынешней цены акции. Считаем, что потрясений на рынках нет. Прибыль стабильная. Инфляции нет.

Случай А: компании направляет всю прибыль в развитие, в свой рост. За счёт увеличения вложений, капитализация и доход компании растёт:

Как мы видим, цена акции (ц.а.) растёт на 10% в год. Через 15 лет стоимость нашей позиции будет равна 3'797'498,34. Количество акций остаётся таким же.

(+) купил и забыл. Изредка поглядывать.

(+) инфляция (не учтена в таблицах) будет способствовать переоценки компании)

(-) чтобы взять деньги, нужно продать акции.

(-) продав акции мы начинаем уменьшать будущую прибыль за рост компании.

(-) может так и не начать выплачивать дивиденды.

(-) чтоб продать акции нужно найти того, что их купит.

(-) при потрясениях на рынке может быстро и больно упасть.

(±) на длине поколений Вы так и останетесь минорами с фиксированной долей.

Случай Б: компания направляет 100% прибыли на дивиденды. Компания не растёт, но все дивиденды вкладываются в покупку акций этой же компании:

Через 15 лет количество акций увеличилось почти в 3.8 раз. Прибыль дивидендная для нас превысила прожиточный минимум.

(+) Постоянный поток дивидендов

(+) Можно продать часть акций, получив доп.денежный средства

(+) при потрясениях на рынке быстрее восстанавливают спрос.

(+) на длине времени поколения, возможно стать владельцами серьёзной доли компании(семьёй)

(-) инфляция(не учтена в таблицах) будет влиять на получаемые дивиденды, уменьшая их значимость.

(-) будет рост дивидендов только при условии направления их на закупку акций.

(-) может перестать платить дивиденды, но это при потрясениях, либо тогда компания превращается в случай А.

Случай В: компания направляет 50% на развитие, рост компании, а 50% выплачивает в виде дивидендов. На дивиденды докупаются акции этой компании:

Через 15 лет количество акций увеличилось практически в 2 раза. Дивиденды не дают нам помереть с голода. Совмещает плюсы первых двух случаев, а минусы будут нейтрально оценены.

(+) выплата дивидендов

(+) рост курсовой стоимости акции

(+) рост дивидендов будет даже если не докупать на них акции.

(+) Можно продать часть акций, получив доп.денежный средства.

(+) инфляция (не учтена в таблицах) будет способствовать переоценки компании)

Конечно всё построение было в неком идеальном постоянном мире. Однако напоминаю, что влияние на один случай, так же должен влиять и на остальные.

К чему всё это я пишу? что при одинаковых условиях, если дивиденды вкладывать в акции этих же компаний, а сами акции не продавать, то компании будут вести себя абсолютно одинаково. Вы будете владеть абсолютно одинаковой суммой. Субъективно рассуждая, я бы предпочёл компании повторяющие «случай В». Сколько людей — столько мнений. пишите дополнения. Они мне помогут. Заранее спасибо за выявление ошибок или предоставления альтернативных, аргументированных мнений.

Благодарю за внимание. Наливай!

2.8К |

Читайте на SMART-LAB:

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

Обзор рынка облигаций

Если не считать бури вокруг Евротранса, то неделя прошла спокойно. Рынок продолжает взвешивать ситуацию с дефицитом бюджета и способами...

14:55

теги блога Виктор Петров

- ЦБ РФ

- bitcoin

- IMOEX

- IPO

- Mail.Ru Group

- Ozon

- SPO

- vk

- акции

- Анатолий Полубояринов

- Банк России

- банки

- биткоин

- брокеры

- Виктор Петров

- ВТБ

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- европа

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- ипотека

- Китай

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга

- КОНКУРС

- конференция смартлаба

- кризис

- криптовалюта

- ЛСР

- Лукойл

- лчи

- лчи 2019

- ЛЧИ2019

- ММК

- МосБиржа

- Московская биржа

- мтс

- Набиуллина

- налог

- нефть

- НЛМК

- Новатэк

- Норникель

- Облигации

- озон

- Олег Кузьмичев

- опрос

- отчёт

- пенсия

- портфель

- портфель инвестора

- прогноз по акциям

- Путин

- рецензия

- рецензия на книгу

- Роснефть

- Россия

- рубль

- Русагро

- русал

- Самолет

- санкции

- санкции сша

- сбер

- сбербанк

- СВО

- Северсталь

- смартлаб

- СПБ биржа

- СПГ

- стонкс

- Сургутнефтегаз

- сша

- тинькофф

- Тинькофф Банк

- Трамп

- трейдинг

- Украина

- форекс

- Фосагро

- фьючерс mix

- ЦБ

- юмор

- Яндекс

Семейные, конечно. Новый Год — семейный праздник.

плюсанул…

Да легко… всю прибыль по акциям и дивидендам вывожу и трачу в свое удовольствие… у меня одна жисть, а не девять, как у моего кота на аватаре...

Если тело депо сгорит в будущих пожарах кризиза… то и фуй с ним… буду покупать понемногу с того места, где мне почудится дно....

Проблема проблем, если кризис растянется лет так на 10-15… тогда мне, вероятно, кранты… и депу моему… тоже кранты… может и бирже на какое то время тоже будут кранты… и даже смарт лабу ....

а так… пока...

Всё хорошо, прекрасная маркиза,

Дела идут и жизнь легка.

Ни одного печального сюрприза

За исключением пустяка…

Планирую тратить дивиденды на докупку акций до 2032 года

Виктор Петров,

Вы, смотрю, оптимист… и водка Вас даже не берет....

я пока мог пить… предпочитал самогон водке… сивушные масла придают «сакогону» неповторимую прелесть при употреблении… оного

Просто пользоваться графиками с поправкой на дивиденды. Тогда будет пофиг, платит ли компания дивиденды, или не платит.

Американская компания «Radio» так и не платила дивиденды, хотя перед 1929 годом котировки росли.

умереть с голоду? Предполагается что инвестор- безрукий инвалид которому почему то не платят пенсию по инвалидности. Ответ на соотношение в портфеле правильный будет похож на ответ о соотношении акций и облигаций- в зависимости от условий жизни человека и его возраста. Классически считается что дола облигаций должна быть пропроциональна возрасту человека. Ближе к смерти- выше доля, больше жить осталась -выше доля акций. У Вас в примере дивидендные акции работают практически как вечные облигации и обладают нулевой волатильностью.

+ я бы в факторы кроме возраста добавил

размер депозита, уровень требуемого дохода, количество времени которые готов посвятить рынку и уровень способностей к этой сфере. Человек которому не хочется заниматься рынком, который готов жить довольно скромно но у которого значительный депозит в 10 млн $ может успешно вложит деньги в дивитикеты/облигации высоконадёжные и жить на эти деньги. А вот если депозит 500 тыс руб и жить хочется с размахом, есть способности к работе на рыку и время на то что бы заниматься этим- тут стратегия уже другая совсем будет