Избранное трейдера Носкивполосочку

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

- комментировать

- 14.6К | ★377

- Комментарии ( 47 )

Третья часть курса

- 02 февраля 2021, 15:50

- |

( Читать дальше )

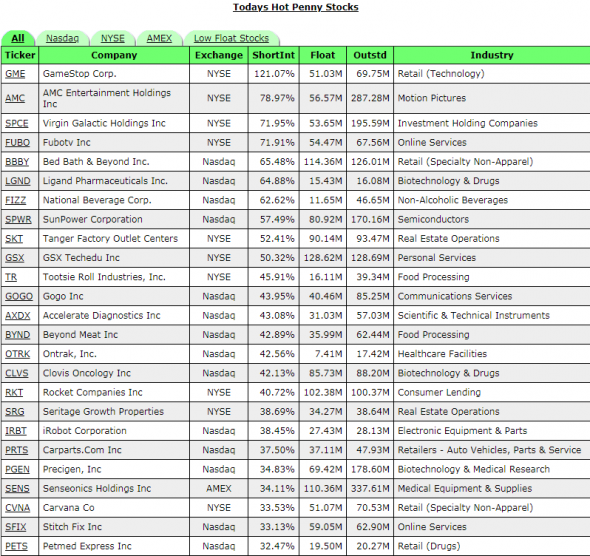

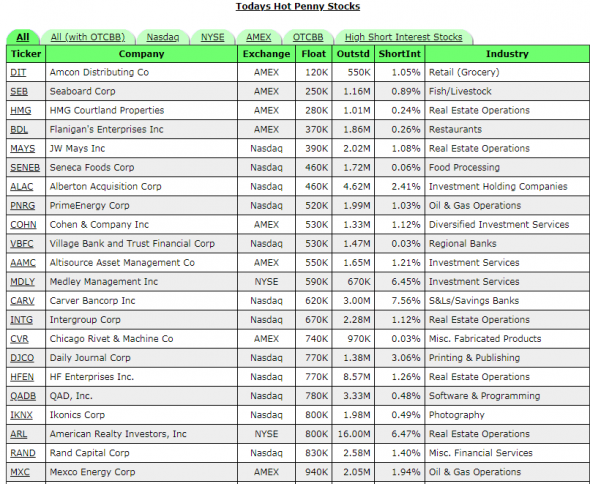

Отличный сайт. highshortinterest.com Пользуйтесь.

- 01 февраля 2021, 13:18

- |

www.lowfloat.com

Больше актуально конечно для тех кто торгует американский рынок.

Удобная отсортированная база данных акций, с коротким интересом более 20 процентов. Отображаются количество размещенных акций и отрасль компании.

Там же на последней вкладке.

www.lowfloat.com

База данных акций, которые имеют в обращении менее 10 миллионов акций.

( Читать дальше )

Очень странные дела. Вверх или вниз?

- 30 января 2021, 12:42

- |

Но потом я совершил ошибку. Не знаю, что такое. Наверное ретроградный Меркурий.

Но на самом деле в пятницу произошло что то очень странное. Дело в том, что мамба обычно ходит вместе с BR и в противофазе с Si. То есть, если сомневаешься в росте мамбы, бери Мамбу и Сишку. Два фьюча MMH1 и один SiH1 в Лонг. Если мамба упадет, бакс ее захеджирует, хотя б частично, а если мамба вырастет, а бакс соответственно упадет, то ничего страшного, потому что бакс обязательно вырастет всегда, пускай когда-нибудь, но вырастет.

Но в пятницу произошла дичь какая то. Мамба ходила с баксом, игнорировала нефть категорически. По идее вообще в пятницу мамба должна была улететь вверх неслабо так. Все было за нее, нефть и бакс и золото. Но нет. Взял Мамбу со стопами, два раза брал, два раза выбивало. На 3309, и на 3299,5. Ну и хорошо. Потом она свалилась еще ниже.

( Читать дальше )

Пост про Каку.

- 29 января 2021, 13:32

- |

Каку молодец. Хоть в этой книге и описаны мысли и факты, но частично некоторые предположения не оправдались, о чём говорят сноски с исправлениями. Автор рассказывает про излучения, зарождение, расширение, а также затрагивает теорию мультивселенных. Да и не одну, а сразу несколько. Митио является явным сторонником теории струн, но умалчивает об огромном количестве вариантов, которые парадоксально существуют пока «на бумаге». Ну и куда без теории относительности? Конечно же приправив всё это квантовой телепортацией.

Никогда раньше не задумывался, что электромагнитная сила гораздо больше, чем гравитационная. Всего лишь статический заряд на расчёске легко преодолевает силу гравитации, направленную на листок бумаги.

( Читать дальше )

Когда все продавать и бежать с рынка?

- 28 января 2021, 20:10

- |

Эта статья навеяна вчерашней коррекцией и массой вопросов от моих подписчиков Telegram канала о начале падения. В телеге она вышла сегодня утром еще до открытия рынка, а вот до смартлаба добралась не в таком актуальном виде, но все равно будет вам полезна. Итак, когда все продавать и бежать с рынка?

Прямо сейчас…

Если у Вас возник такой вопрос, то в ближайшее пол года вы будете чувствовать дискомфорт. Если он задан, то значит у вас нет стратегии, нет четкой позиции по рынку и есть большие проблемы в восприятии окружающей действительности. Я уже писал пост про философию продаж и про то, что происходит с рынком Еще раз закреплю свою позицию в этой статье.

То, что происходило на рынках последние месяцы — это самый настоящий памп. Это когда все вокруг стараются поддержать интерес к рынку, игнорируют здравый смысл и цифры, и покупают, покупают, покупают. В ход шли все инструменты: нефть, акции отечественных и зарубежных компаний, ETF и прочие биржевые фонды. Большая часть инвесторов даже не заглядывала в финансовое состояние компаний. Никого не интересуют цифры, всех интересуют доходности.

( Читать дальше )

ExxonMobil - анализируем компанию для долгосрочного инвестирования

- 26 января 2021, 23:17

- |

💲$XOM ExxonMobil. Нефтегазовая компания, ориентированная на добычу нефти и газа, нефтепереработку, химическую промышленность, и последующую реализацию. Котировки акций на момент написания статьи: 49,00$

🔹История. Компания, которая вряд ли требует особого представления. Прямой правопреемник (с небольшими допущениями) легендарной Standard Oil Джона Рокфеллера, основанной в 1870году. Некогда компания с самой большой рыночной капитализацией — $525млрд на своем пике в 2007году – против $207,5млрд сегодня, дивидендный аристократ, по праву заслуживает особого внимания.

🔹Дивиденды. Согласно официальным данным, компания является дивидендным аристократом на протяжении 37лет. Однако копнув в дивидендную отчетность компании с 1911года, видно, что компания не снижала годовые дивиденды ни разу с 1948года, а вообще за последние 100 лет ни разу их не отменяла. Да и даже в текущий коронакризис руководство компании неоднократно заявляло, что выплата дивидендов для них – это один из главных приоритетов. Сегодня компания платит по

( Читать дальше )

Как заблокировать новости, которые давят на психику

- 22 января 2021, 15:09

- |

Налоговый лайфхак или как сальдировать прибыли и убытки у разных брокеров

- 19 января 2021, 17:59

- |

Друзья, 2020-й торговый год подошел к концу и хочу напомнить вам об одном маленьком лайфхаке, о котором многие не знают или забывают!

Прибыли и убытки у разных брокеров можно сальдировать и вернуть излишне уплаченный налог у прибыльного брокера.

В двух словах как это сделать?

1) Взять справку 2 НДФЛ у прибыльного брокера, где отражена сумма прибыли и уплаченного за вас налога в 2020 году.

2) Взять справку об убытках у убыточного брокера, где отражена сумма вашего убытка за 2020 год.

3) На основании двух этих справок заполнить в личном кабинете налоговой форму 3-НДФЛ.

4) Ждать возврата излишне уплаченного налога на свой счет.

Всем добра! Не теряйте деньги!

Мысли по золоту

- 19 января 2021, 11:58

- |

Стоит помнить о том, что с фундаментальной точки зрения у золота есть поддержка со стороны проводимой мировыми ЦБ монетарной политики, которая приводит к росту денежной массы и отрицательных реальных ставок (с учетом инфляции). Конечно, если инфляция начнет расти, а мировые ЦБ продолжат удерживать ставки низкими, то это на руку рынку золота. Но мы знаем, что инфляция в развитых странах крайне низкая, а в ЕС, Швейцарии и Японии и вовсе дефляция, из всех развитых стран только США отличается ростом цен, правда пока умеренным.

Но что ждать в США в текущем году: если Байден протянет пакет помощи, то где-то надо взять около 4 трлн долларов, примерно 1,2 трлн будет выделено в рамках счета Казначейства на котором скопилось 1,6 трлн долларов, тогда дефицит в рамках помощи у Минфина США составит 2,8 трлн, который будет занят на внутреннем рынке, а значит это вытянет доллары из финансовой системы США, это точно окажет поддержку ставкам, который начнут расти, поэтому последнее слово будет за ФРС, они наверняка будут и дальше удерживать ставки на низком уровне, т.е. нужно и дальше расширять денежную массу, в следствии чего продолжит расти товарный, фондовый и рынок недвижимости. Рост цен на рынках поддержит инфляцию предложения — это рост инфляции, которая на руку золоту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал