Избранное трейдера Дмитрий, Тольятти

Марина Павлова: «Здесь мы уже научились возводить заводы с нуля, очень хочется сделать это и за рубежом»

- 21 января 2022, 09:50

- |

Российский экспорт исторически ассоциируется с сырьевым. Очень немногие компании могут похвастаться выходом на мировые рынки с готовой продукцией, особенно когда речь идет о металле. Исключение — компания «Феррони» — крупнейший российский экспортер и лидер в Европе по объему производства входных металлических дверей. О том, как российскому предприятию удалось сломать экспортные стереотипы, о заводе в Египте и научных разработках, поддерживаемых фондом «Сколково», — в интервью генерального директора Марины Павловой.

— Как возникла идея, и с чего началась история «Феррони»? Сколько компании потребовалось времени, чтобы стать № 1 в России, СНГ и Европе, а также выйти на лидирующие позиции в мире по объему производства входных металлических дверей?

— Идея предприятия родилась не на пустом месте: собственник был на китайской выставке дверей, и именно это направление показалось ему максимально интересным и перспективным. В 2006-м году группа энтузиастов привезла первые 13 контейнеров с дверьми из Китая — так началась история «Феррони». Завоевать рынок тогда было несложно. После двух глобальных общемировых кризисов 2008-го и 2014-го годов и отраслевого кризиса 2010-го из 450 импортеров, работавших в то время, осталось только два: мы и еще одна компания. Соответственно, наша доля во всей китайской продукции, ввозимой в Россию, составляла 82%.

( Читать дальше )

- комментировать

- 426 | ★1

- Комментарии ( 2 )

Как я декларацию за 2021 год подавал

- 19 января 2022, 13:01

- |

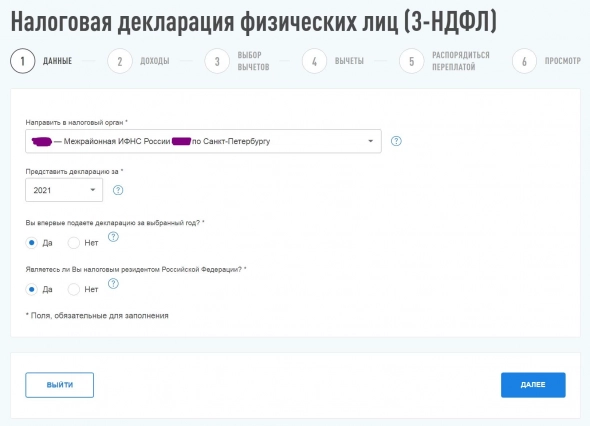

Ух, на этот раз было чуть сложнее, чем обычно. Это ежегодный пост-инструкция о том, как я подал декларацию для получения вычета по ИИС, а также для передачи сведений о полученных доходах за рубежом — дивидендов от иностранных компаний.

Пост за прошлый год на смарт-лабе: smart-lab.ru/blog/670409.php

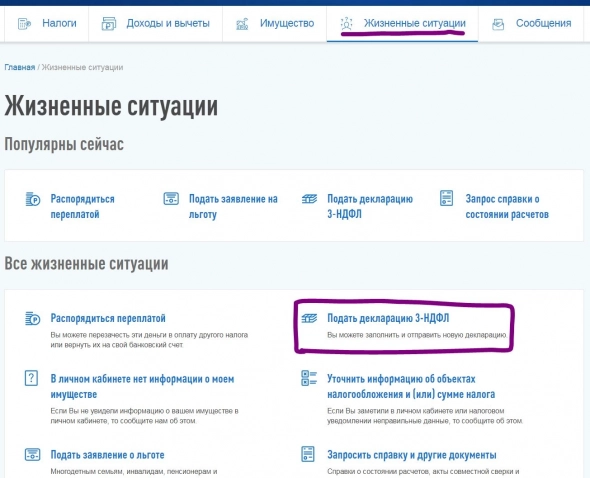

Подавал через официальный сайт налоговой. Там надо найти раздел Жизненные ситуации — Подать декларацию 3-НДФЛ. Почему это в жизненных ситуациях — не спрашивайте. Сам не понимаю.

( Читать дальше )

Мои лучшие и худшие инвестиции в 2021 году

- 12 января 2022, 22:14

- |

На самом деле не так просто говорить про идеи в рамках отдельного года, ведь акции я покупаю на протяжении последних 5,5 лет, также, как и продаю. Но в 2021 году были некоторые сделки, их и рассмотрим. Все доходности рассчитаны по методу XIRR, в экселе данная функция называется ЧИСТВНДОХ.

🟢 Белуга. Акцию я купил в июне 2021 года по цене 2870 руб, годовая доходность составила 22%. Тем не менее, мы видели сильный разгон перед SPO, после которого котировки немного остыли, чем удалось воспользоваться. Мне понравилась стратегия развития компании, которую представил менеджмент с горизонтом до 2024 года. Эта инвестиция еще на 2-3 года, там и подведем итоги. Продолжаю следить за отчетами и получать, пусть и небольшие, но дивиденды.

🟢 Глобалтранс. Первые акции были куплены в январе 2021 года, тогда компания была мало кому интересна и на нее давали очень хорошие цены (ниже 500 руб), чем удалось воспользоваться. В апреле, когда цены вновь упали ниже 500 руб. я делал разбор идеи

( Читать дальше )

Дивиденды или акции роста?

- 12 января 2022, 20:16

- |

Всем привет! Многие задаются вопросом что лучше: акции роста или дивидендные акции? В сегодняшнем посте дам ответ на этот вопрос с помощью теории нейтральности дивидендов Модильяни-Миллера.

Часто вижу посты в духе «топ 10 дивидендных акций» и задаюсь вопросом: а вы реально инвесторы или просто делаете вид, чтобы продавать свои курсы по инвестициям?

Ведь если бы авторы подобных постов прочитали книги типа «Инвестиции» Шарпа, Александера и Бэйли или ознакомились с теорией Модильяни-Миллера, то таких постов бы не писали.

А все потому, что дивиденды не должны являться первостепенной причиной покупки акций в отличие от, например, финансовых показателей компании, инвестиционной стратегии, финансовых мультипликаторов. Скажу более: если не учитывать налоговое законодательство, то нет никакой разницы, выплачивает ли компания дивиденды или реинвестирует прибыль в развитие или выкупает акции с рынка.

( Читать дальше )

На платформе 1с выпущена система учета финансовых вложений

- 11 января 2022, 11:48

- |

Доллар по 65 рублей. Ну когда уже? Все аргументы.

- 10 января 2022, 16:58

- |

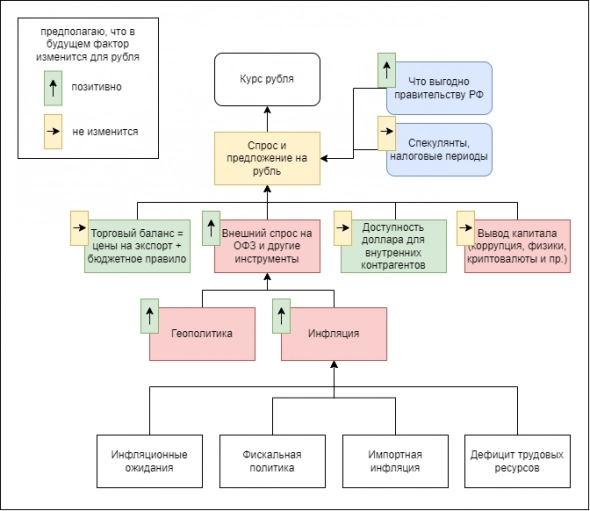

За последний год тезис «доллар по 65» успел из сказочного превратиться в мейнстрим и потом снова стать сказкой для дурачков 🤡.

К сожалению, в рубле нет простого грааля, на валюту влияет действительно много факторов в разные стороны, и по многим из них не всё очевидно.

1. Торговый баланс.

Самый простой и не слишком влияющий фактор. Даже если не сбудется прогноз на дефицит энергоресурсов (об этом в отдельном посте), в ближайшие 5 лет торговый баланс будет как минимум положительным. Рублю не нужна нефть по 150, 60 — вполне достаточно. Может начать влиять намного сильнее, если скорректируют бюджетное правило.

2. Внешний спрос на рублёвые инструменты = геополитика + инфляция

2.1 Геополитика

Лично я жду постепенного потепления отношений с сша🙈. В рамках текущих переговоров позитивом будет анонс следующего раунда переговоров. Как я писал раньше, одним из главных аргументов нацеленности на успех в переговорах для меня является выбор действующих лиц с обеих сторон — это авторы/акторы ядерной сделки с Ираном.

( Читать дальше )

Вопросы по налоговым вычетам.

- 24 декабря 2021, 16:22

- |

И второй вопрос, тут многие писали, что если акции удерживаются более трех лет, то с них не надо платить НДФЛ при их продаже. Но тут есть ограничения.

1) налоговый вычет предоставляется при реализации (погашении) ценных бумаг, обращающихся на организованном рынке ценных бумаг, находившихся в собственности более трех лет;

2) предельный размер налогового вычета определяется как произведение количества лет нахождения ценных бумаг в собственности и суммы, равной 3 000 000 рублей;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал