Избранное трейдера Albanec_20

Алроса. Результаты продаж в июне 2021 года

- 09 июля 2021, 16:23

- |

Алроса опубликовала результаты продаж в июне. Комментарии менеджмента:

Спрос на алмазное сырье остаётся на высоком уровне. Запасы гранильного сектора в Индии по-прежнему достаточно низкие, при этом на всех ключевых рынках сбыта ювелирной продукции сохраняется оживление. В то же самое время, на фоне структурного снижения добычи алмазов на ряде месторождений запасы добывающих компаний приблизились к минимальным значениям. Индекс цен на алмазы с начала года заметно восстановился после прошлогоднего спада, вернувшись на «доковидный» уровень.

При этом, на наш взгляд, возможности добывающих компаний по наращиванию производства ограничены. Таким образом, рынок входит в период затяжного дефицита алмазного сырья. В этих условиях АЛРОСА прикладывает максимум усилий для того, чтобы обеспечить стабильность всей производственной цепочки. Мы продолжаем придерживаться взвешенной политики во всем, что касается цен и объёмов, работая на обеспечение долгосрочной устойчивости всего рынка.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Итоги первого полугодия 2021 года и планы на второе

- 08 июля 2021, 19:10

- |

Завершилось первое полугодие 2021 года. Не самое простое, но крайне богатое на события. В этой статье решил подбить итоги в разбивке по отраслям, интересным идеям, а также составить, всеми любимую сводную таблицу по секторам на рынке РФ и комментариями.

Итак, на геополитической арене все спокойно. Президент РФ и США наконец встретились. Прорывных события мы не увидели, но все же позитивно с точки зрения восприятия. Кроме возврата послов, никаких экономических сдвигов не произошло. Но, как говориться, хуже не сделали, и на том спасибо.

Из макроэкономики можно выделить продолжающиеся стимулы для США и поднятие ставки нашего ЦБ. Последний активно возвращает ставку на средние значения за последние годы. Динамика говорит о смене вектора, что в свою очередь оказывает значительное влияние на некоторые компании, но об этом чуть позже.

С начала года Индекс Мосбиржи прибавил 18%. В основном за счет Value-историй. Сырьевые компании были на высоте. Помогали им восстановление добычи и производства, улучшение конъюнктуры продаж, а также основной вклад внес рост цен на сырье. Есть ли перегретые сектора? Конечно, но об этом поговорим далее и разберем каждый в отдельности.

( Читать дальше )

Ленэнерго. Обзор операционных показателей за июнь 2021 года. Прогноз финансовых показателей за 2-й квартал 2021 года

- 08 июля 2021, 16:39

- |

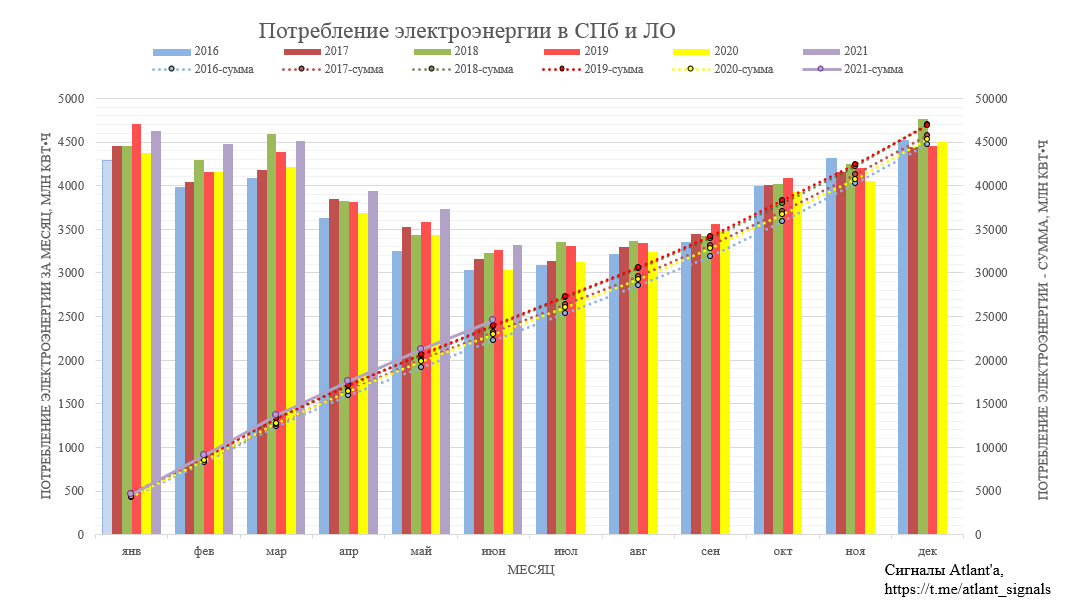

Начнем обзор с рассмотрения операционных показателей Ленэнерго за июнь 2021 года.

Передача электроэнергии.

Потребление электроэнергии в энергосистеме Санкт-Петербурга и Ленинградской области (Ленинградской энергосистеме) в июне 2021 года составило 3323,5 млн кВт•ч, что на 9,9 % больше объема потребления за тот же месяц 2020 года.

Потребление во 2-м квартале 2021 года составило 10988 млн кВт•ч, что на 8,2% выше объема потребления за аналогичный период 2020 года.

( Читать дальше )

Россети (RSTI) - Уже впитали почти весь негатив. Обзор компании.

- 08 июля 2021, 02:05

- |

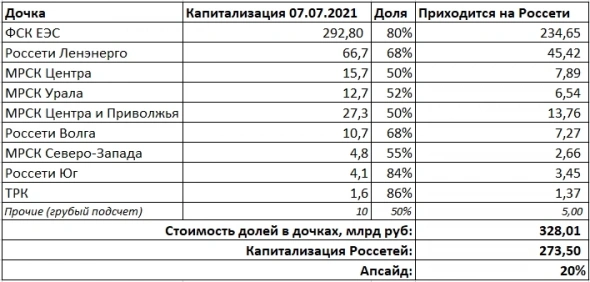

— Капитализация: 273 млрд руб

— Прибыль за 2020 год: 43,9 млрд руб

— P/E TTM: 6,21, forward P/E 2021:< 4

— Возможные дивиденды за 2021 год:12%

Капитализация компании сильно коррелирует со стоимостью «дочки» ФСК ЕЭС, капитализация которой больше капитализации Россетей на 7%. Контролируемая доля Россетей в ФСК ЕЭС стоит 234,65 млрд рублей (85,8% от капитализации самой Россети).

1. С начала 2021 года капитализация ФСК ЕЭС осталась прежней, а Россетей — упала на 22,7%

2. Сама компания стоит минимум на 16,5% дешевле, чем стоимость долей участия в дочерних компаниях.

3. Согласно распоряжению правительства РФ, госкомпании должны будут направлять на дивиденды 50% от прибыли без учета недежных убытков, что может в разы увеличить дивидендные выплаты.

4. Отчет за 1кв2021 года можно назвать позитивным. Произошел рост выручки на

( Читать дальше )

Нижнекамскнефтехим: намечается рекордная прибыль за полугодие 2021

- 29 июня 2021, 17:04

- |

Приветсвую всех любителей компании Нижнекамскнефтехим.

В сегодняшней статье речь об ожидаемой чистой прибыли компании за полугодие 2021 года.

Основные драйверы роста — повышение цен на пластики и снижение курса EURRUB.

Во 2-м квартале 2021 продолжили расти цены на пластики. Пик был в апреле, но и сейчас цена держится выше мартовских значений.

1.Цены на полимеры с марта по июнь 2021

( Читать дальше )

Аристократы

- 29 июня 2021, 13:45

- |

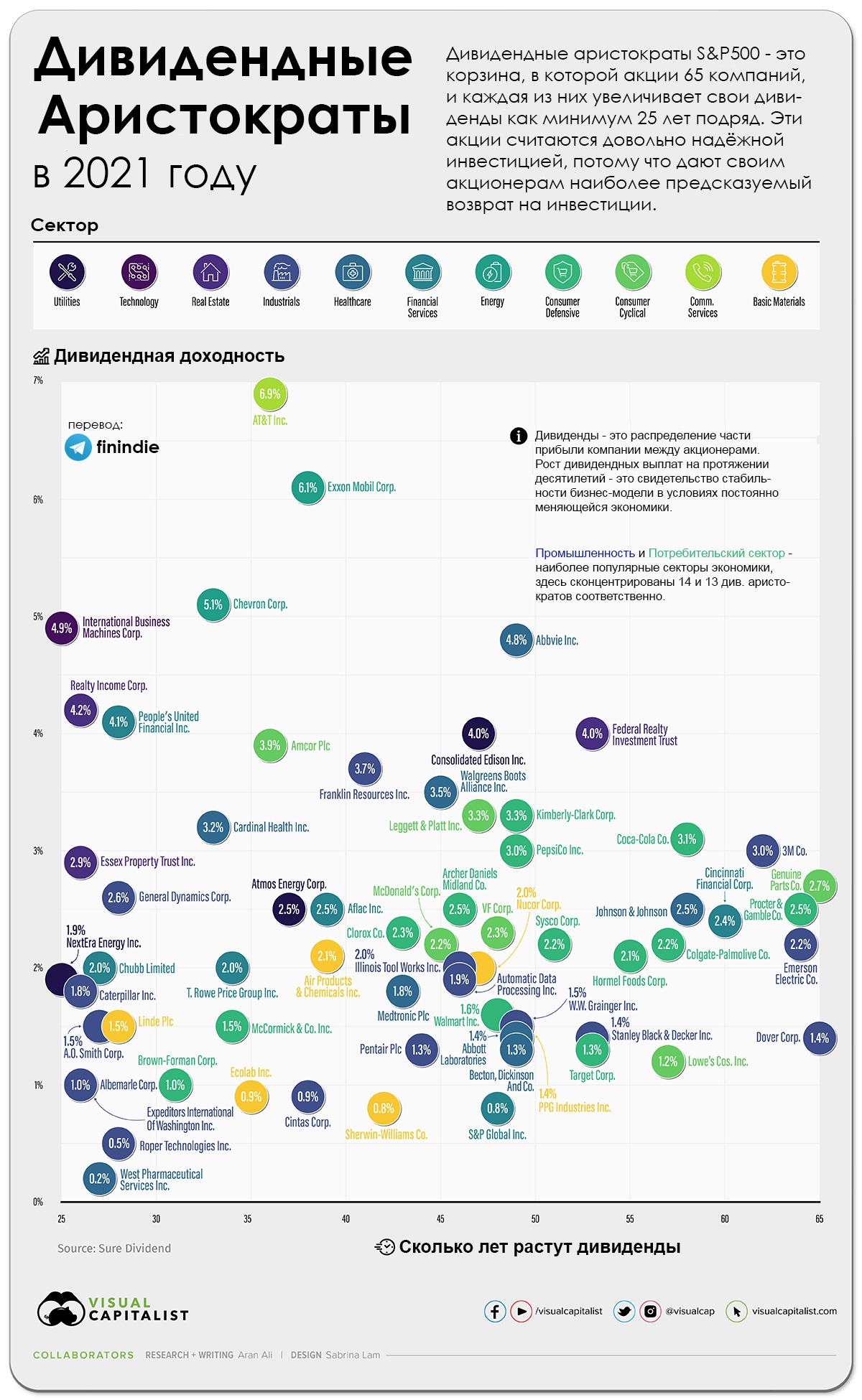

VisualCapitalist опубликовал красивую и информативную графику по американским дивидендным аристократам, и я с удовольствием перевёл её для вас:

Дивидендные аристократы США в июне 2021 года — это целых 65 компаний из индекса S&P500, и все 65 компаний непрерывно каждый год повышают свои дивиденды на протяжении как минимум 25 лет.

Это легче сказать, чем сделать, ведь компаниям приходится распределять эти дивиденды ежеквартально, независимо ни от чего. Я лишь отмечу, что чтобы иметь этот статус сегодня, компании должны как минимум с 1996 года не только не прекращать выплаты дивидендов, но и каждый год повышать их. А за это время мы увидели: пузырь доткомов, ипотечный пузырь и мировой финансовый кризис, мировой локдаун и вирусную пандемию. Чтобы выплачивать и приумножать дивиденды в такие разные по своей сути кризисы, необходима очень устойчивая бизнес-модель.

Какие-то компании из списка известны во всём мире — Coca-Cola, Pepsi, McDonalds или Procter&Gamble. Какие-то компании хоть и являются очень крупными, но их деятельность сконцентрирована только в США, и нам эти названия мало о чём говорят — Expeditors International of Washington или People's United Financial.

( Читать дальше )

Инвесторы-новички потеряли 30% НДФЛ из-за собственной безалаберности

- 29 июня 2021, 13:29

- |

Некоторые инвесторы проснулись с микроинфарктом и неким удивлением, как на картинке выше. Они узнали, что заплатили НДФЛ 30% за выкуп акций ГМК Норникель.

Ранее компания ГМК Норникель объявляла выкуп своих 5’382’865 акций по цене 27780 рублей за акцию. Заявлять направление о продаже можно было с 20 мая по 18 июня 2021 года. В свою очередь оплата выкупленных акций должна была произойти до 3 июля 2021 года.

Разочарованные инвесторы-новички встали в очередь, держа в дрожащих руках мокрые от слёз заявления о продаже своих акций Норильского никеля. Но не все знали, что этого было не достаточно и, получив на счёт деньги, были удивлены, что с них вычли НДФЛ в 30%.

Дело в том, что с 1 января 2020 года, российские организации, которые намереваются выкупать свои акции у собственных акционеров, признаются налоговыми агентами, когда как до 2020 года им признавался брокер. Поэтому эмитенты должны удерживать (ст.214.1, п.1 ст. 226 НК РФ) налог, в том числе через номинального держателя (письмо ФНС от 17.01.2020 №БС-4-11/561).

( Читать дальше )

Немного о перспективах акций Газпрома

- 28 июня 2021, 22:16

- |

Я не помню, чтобы на Газпром обрушивалось столько позитива сразу...

Но акция (Газпром падает первым – растёт последним) непоколебимо стоит на одном месте...

На мой взгляд, это происходит потому, что дивидендный цикл 2020 года для этой бумаги уже отыгран!

В результате этого – весь позитив (как говориться) уже в цене.

СП-2 не проложен – в цене...

СП-2 одна нитка уложена – в цене...

Завод не запустили – в цене...

Завод запустили – в цене...

Всё в текущей цене...

Поэтому до дивотсечки – никакой движухи не будет!

Конечно, возможны некие спекулятивные подёргивание, но это совсем не то, что многие ждут от Газпрома.

Самое интересное начнётся после отсечки.

1) отчёт за 2 кв.

2) шум вокруг второй нитки СП-2.

3) ранее озвученный позитив должен в конце концов «выстрелить».

И т.п.

Многие аналитики уже сейчас занялись неблагодарным делом: начали прикидывать грядущие дивы. По самым скромным подсчётам акционеров ждёт двукратное увеличение выплат. Но если это будет действительно так, то пропорционально должна расти и цена акции.

( Читать дальше )

Префы Ленэнерго — игра в рулетку или стабильные дивиденды?

- 24 июня 2021, 15:39

- |

Ленэнерго ( полное название «Россети Ленэнерго») — сетевая компания, основной вид деятельности — передача электрической энергии, по сути это обычное МРСК.

Осуществляет свою деятельность на территории Санкт-Петербурга и Ленинградской области.

Основные акционеры Россети ( 67,48%), Санкт-Петербург ( 28,8%), МРСК Урала (1,21%), в свободном обращении 2,51%.

По мультипликаторам компания привлекательна Р/Е-4,6,P/BV-0,4.

На бирже торгуются обыкновенные и привилегированные акции, первые не представляют особого интереса ввиду незначительных дивидендов ( 0,7-4% годовых), вторые же наоборот дают двузначную доходность.

Причиной такой разницы, является закрепленное в Уставе правило, что на дивиденды по привилегированным акциям распределяется 10% чистой прибыли (ЧП) по РСБУ, таким образом владельцы 1% капитала компании ( столько составляет доля префов) получают 10% ЧП.

Такая ситуация сложилась не сразу, а в результате доп. эмиссии обычки, в результате чего доля префов в капитале постепенно уменьшалось, а правило про 10% ЧП осталось.

( Читать дальше )

Облигации: дюрация. Примеры и польза для частного инвестора

- 18 июня 2021, 16:30

- |

Не смотрите Википедию

Мы хотим, чтобы нам объясняли так, чтобы было понятно. Когда видишь формулу и формулировку дюрации в википедии, становится совсем непонятно.

Дюрация — средневзвешенный срок потока платежей, причём весами являются дисконтированные стоимости платежей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал