Дюрация — один из ключевых показателей облигации, особенно, если инвестор не намерен держать бумагу до ее погашения, однако, он нередко вызывает вопросы у начинающих инвесторов. В этой статье мы подробно разберем, что представляет собой дюрация и как она применяется при выборе ценных бумаг в облигационный портфель.

Дюрация Маколея (простая дюрация)

В 1938 году канадский экономист Фредерик Маколей опубликовал научную работу о динамике временных рядов процентных ставок, где впервые предложил формулу для расчёта процентного риска облигаций с учётом их срока обращения и купонов, назвав получившиеся значения дюрацией (от англ. duration, «продолжительность»).

Принято считать, что дюрация Маколея означает период времени, через который инвестор сможет вернуть вложенные в облигацию средства, но не стоит понимать эти слова буквально, это скорее теоретический показатель, который позволяет сравнивать облигации между собой.

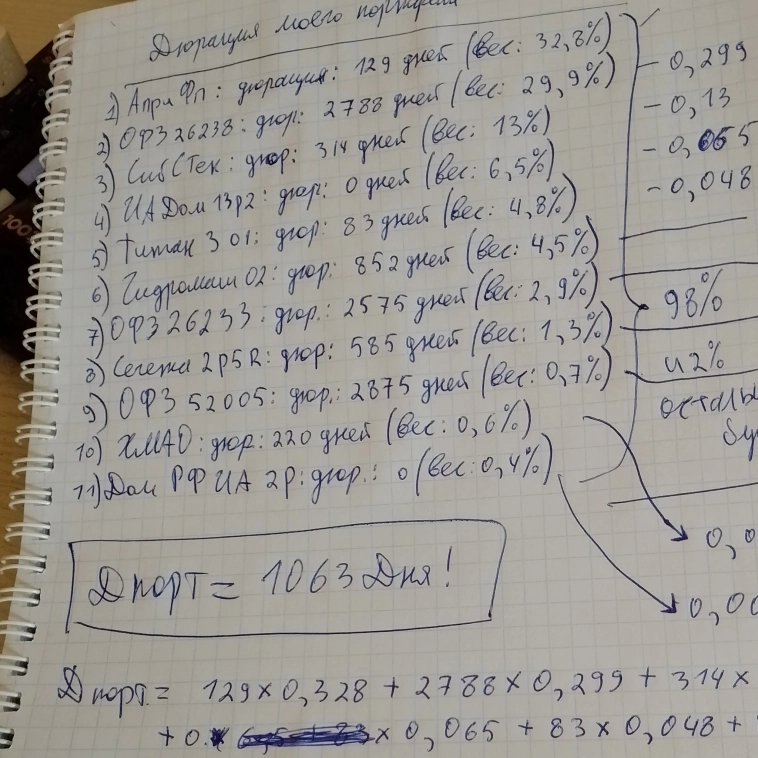

На практике, под дюрацией Маколея понимают сумму всех будущих платежей (купонов и номинала) с учётом сроков их поступления (дисконтированные денежные потоки), делённую на рыночную цену облигации с учётом накопленного купонного дохода (грязную цену).

Авто-репост. Читать в блоге >>>