stanislava

Запуск фабрики НЛМК был ожидаемым

- 30 ноября 2016, 11:51

- |

Запуск фабрики — важная веха для «НЛМК», однако он был ожидаемым. НЕЙТРАЛЬНО, на наш взляд.

АТОН

- комментировать

- 4

- Комментарии ( 0 )

Средний размер ожидаемых инвестиций превышает прогноз ММК.

- 30 ноября 2016, 11:31

- |

ММК: КАПЗАТРАТЫ МОГУТ СОСТАВИТЬ 700-800 МЛН ДОЛЛ. В ГОД В 2017-18 ГГ.

Во время встречи с президентом России Владимиром Путиным Виктор Рашников, контролирующий акционер и председатель совета директоров, отметил, что компания планирует инвестировать приблизительно 700-800 млн долл. в год в 2017-2018 гг.

По мнению аналитиков АТОНа

Средний размер ожидаемых инвестиций превышает прогноз компании, предполагающий до 600 млн долл. (консенсус-прогноз предполагает более низкий показатель — 518 млн долл.), поэтому негативен с точки зрения перспектив дивидендных выплат и может означать снижение выплат на сумму до 30-80 млн долл. при выплате в качестве дивидендов 30% от свободного денежного потока. Мы считаем, что капитальные затраты не обязательно превысят прогноз, однако рассматриваем это заявление как негативное с точки зрения восприятия.

Результаты Лукойл за 3 кв. 2016 г. нейтральные.

- 30 ноября 2016, 11:16

- |

ЛУКОЙЛ: РЕЗУЛЬТАТЫ ЗА 3К16 СОВПАЛИ С КОНСЕНСУС-ПРОГНОЗОМ

Выручка составила 1 309 млрд руб. (-1% по сравнению с консенсус-прогнозом, -2% кв/кв), показатель EBITDA достиг 166 млрд руб. (+3% по сравнению с консенсус-прогнозом, -13% кв/кв) — на нем в основном сказалось снижение объемов продаж за рубеж и негативный лаг экспортной пошлины. Чистая прибыль составила 56 млрд руб. (-2% по сравнению с консенсус-прогнозом, -12% кв/кв). Свободный денежный поток «ЛУКОЙЛа» продолжал расти, продемонстрировав в 3К16 очень высокий показатель в 105 млрд руб., что почти вдвое выше по сравнению со 2К16 (57 млрд руб.). Капитальные затраты в 3К16 составили 109 млрд руб., упав на 12% кв/кв — это один из факторов, объясняющих такой рост FCF. Еще один фактор — рост OCF на 19% кв/кв на фоне высвобождения оборотного капитала в размере 34 млрд руб. в 3К16 против оттока в 12 млрд руб. и 19 млрд руб. во 2К16 и 1К16 соответственно.

По мнению аналитиков Атона( Читать дальше )

Аналитики отметили сильные результаты Мечела по итогам 9 мес.

- 30 ноября 2016, 10:30

- |

Результаты Мечела по итогам 9 мес. можно отметить как сильные, чему способствовал рост цен на стальную продукцию. Относительно 2 кв. 2016 года изменения не столь существенные. Выручка сократилась, а EBITDA осталась почти неизменной, при этом был зафиксирован убыток в 2,7 млрд руб. Мечел работает по контрактным ценам и резкий взлет цен на уголь отразится на его результатах лишь в 4 кв. 2016 года, который будет для компании очень сильным.Промсвязьбанк

Аналитики оценивают CAPEX Магнитки на уровне 400- 600 млн долл.

- 30 ноября 2016, 10:09

- |

В целом мы не думаем, что инвестиции ММК будут действительно на таком уровне. У компании нет столь масштабных проектов, которые требовали бы таких затрат, поэтому обозначенная сумма может быть освоена, если ММК планирует какие-либо приобретения. В целом же мы оцениваем CAPEX Магнитки на уровне 400- 600 млн долл., из них половина будет идти на поддержание мощностей.Промсвязьбанк

Результаты ЛУКОЙЛа по чистой прибыли оказались несколько хуже ожиданий рынка.

- 30 ноября 2016, 09:56

- |

Выручка компании упала на фоне сокращения международного трейдинга. Показатель EBITDA снизился из-за временного лага по экспортной пошлине, а прибыль – из-за негативной переоценки рубля. В то же время с позитивной стороны можно отметить увеличение FCF на 15,6% до 197,9 млрд руб., благодаря сокращению инвестиций на 19,1% до 362,1 млрд руб

Промсвязьбанк

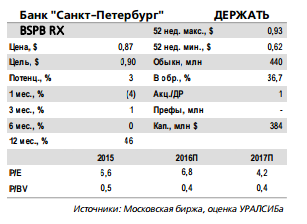

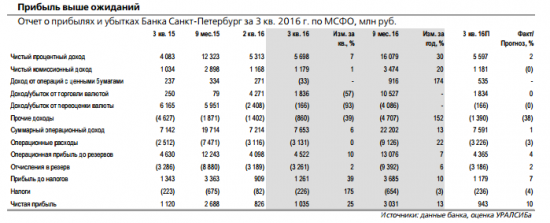

Аналитики ожидают улучшения показателей банка Санкт-Петербург в 2017 г.

- 29 ноября 2016, 15:34

- |

…как и стоимость риска. Расходы увеличились на 22% год к году за 9 мес. 2016 г., сохранив темпы 1 п/г, при этом руководство повысило прогноз роста расходов по итогам года не столь существенно – с 12–15% до 15–16%. Корпоративные кредиты сократились на 4,3% за квартал, а розница прибавила 2,6%, таким образом, валовый объем кредитов уменьшился с начала года более чем на 3%. Менеджмент понизил годовой прогноз по кредитному портфелю и теперь ожидает нулевую динамику вместо пятипроцентного роста ранее. Доля просрочки продолжила увеличиваться (7,2% против 6,5% кварталом ранее), но, по словам руководства, скорость роста замедляется, и стоимость риска, вероятно, достигла своего пика в 3 кв. и будет чуть ниже в 4 кв.

( Читать дальше )

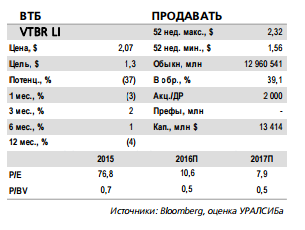

Акции ВТБ остаются переоцененными

- 29 ноября 2016, 14:29

- |

Стоимость риска немного выше показателя 3 кв. Стоимость риска (скорректированная и включающая резервы под забалансовые гарантии) выросла до 2,2% с уровня 1,9% в 3 кв.; за 10 мес. показатель составил 1,9%. Корпоративные кредиты увеличились на 1,9% месяц к месяцу в номинальном выражении, но с начала года все еще находятся в минусе почти на 9%. Розничный кредитный портфель, наоборот, вырос всего на 0,1% за месяц, но зато с начала года его прирост составляет 8,4%.

( Читать дальше )

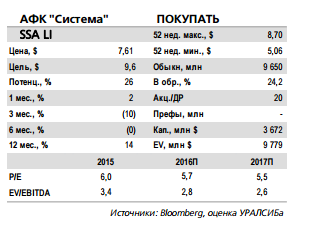

Финансовые показатели АФК Системы в 3 кв. преподнесли приятный сюрприз

- 29 ноября 2016, 14:00

- |

Хорошая динамика у большинства непубличных сегментов. Вопреки нашим ожиданиям, МТС-Банк добился существенного улучшения показателей, отразив прибыль на уровне OIBDA в размере 951 млн руб. (15 млн долл.) при выручке, равной 5,0 млрд руб. (78 млн долл.). Продажи технологического дивизиона «РТИ Системы» составили10,3 млрд руб. (179 млн долл.), а OIBDA – 1,1 млрд руб. (17 млн долл.). Агрохолдинг «Степь» показал выручку объемом 3,5 млрд руб. (54 млн долл.) и OIBDA 1,0 млрд руб. (16 млн долл.). Выручка нефтесервисной компании «Таргин» составила 6,8 млрд руб. (107 млн долл.), а OIBDA – 1,1 млрд руб. (17 млн долл.). Выручка SSTL оказалась равна 3,0 млрд руб. (46 млн долл.), а убыток на уровне OIBDA – 262 млн руб. (4 млн долл.), что существенно меньше, чем мы предполагали.

( Читать дальше )

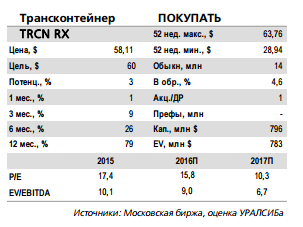

Аналитики ожидают дальнейшего улучшения операционных и финансовых показателей Трансконтейнер в 4 кв. 2016 г

- 29 ноября 2016, 13:24

- |

Вчера Трансконтейнер опубликовал финансовые результаты за 9 мес. 2016 г. по МСФО. Чистая выручка компании возросла на 4% (здесь и далее – год к году) до 15,7 млрд руб. EBITDA увеличилась на 14% до 5,3 млрд руб., рентабельность по EBITDA повысилась на 3 п.п. до 34%. Чистая прибыль выросла на 37% и составила 2,6 млрд руб.

Сокращение затрат на аренду и рост грузопотока поддержали рентабельность. Финансовые результаты отражают рост объемов перевозки контейнеров, которые за 9 мес. 2016 г. увеличились на 7,3% до 1,1 млн ДФЭ (доходные перевозки, включающие перевозки порожних контейнеров клиентов, выросли на 10,7% до 861 тыс. ДФЭ). Между тем рынок контейнерных ж/д перевозок за отчетный период увеличился на 8,2%.

Позитивно для акций. Опубликованная отчетность свидетельствует в пользу нашего позитивного взгляда на акции компании. С момента публикации 19 апреля 2016 г. нашего обзора по Трансконтейнеру («Акции выходят из летаргического сна. В этом году рентабельность должна вырасти. Рекомендация повышена до ПОКУПАТЬ»), эти бумаги подорожали на 44%. В октябре рост ж/д контейнерных перевозок в России ускорился до 18% год к году, что дает основание ожидать дальнейшего улучшения операционных и финансовых показателей компании в 4 кв. 2016 гУралсиб

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания