Блог им. fundamentalka |📱 МТС. Нужны ставки ниже

- 01 октября 2025, 11:06

- |

Наш сегодняшний материал посвящен цифровой экосистеме МТС. Пройдемся по финансовым результатам 1П2025 года, оценим актуальные проблемы, а также перспективы в акциях:

— Выручка: 370,9 млрд руб (+11,7% г/г)

— OIBDA: 136,1 млрд руб (+9,3% г/г)

— Операционная прибыль: 71,2 млрд руб (+0,4% г/г)

— Чистая прибыль: 7,7 млрд руб (-83,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В 1П2025 выручка выросла на 11,7% г/г — до 370,9 млрд руб. благодаря росту доходов от телекома, рекламного бизнеса, медиахолдинга и Финтех направления. Маленький позитив — выручка росла выше инфляции. В результате OIBDA прибавила 9,3% г/г — до 136,1 млрд руб. В свою очередь операционная прибыль осталась на уровне прошлого года и составила 71,2 млрд руб.

— выручка AdTech увеличилась на 35,3% г/г.

— выручка Финтеха увеличилась на 25,4% г/г.

— операционные расходы снизились на 5,6% г/г.

*В 1П2025 выручка экосистемы МТС составила 42% от общего показателя группы.

( Читать дальше )

- комментировать

- 344

- Комментарии ( 0 )

Блог им. fundamentalka |🐟 Инарктика. Биологические риски все ещё имеют последствия

- 30 сентября 2025, 05:56

- |

Сегодня под нашим прицелом финансовые результаты Инарктики — крупнейшей российской компании в секторе товарного выращивания рыбы, которая отчиталась за 1П2025. Традиционно, взглянем на ключевые моменты:

— Выручка: 10 млрд руб (-45% г/г)

— Валовая прибыль: 3,8 млрд руб (-60% г/г)

— скор. EBITDA: 2,5 млрд руб (-67% г/г)

— Чистый убыток: -7,5 млрд руб (против убытка -1,4 млрд руб. г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Напомню, что полтора года назад в кейсе Инарктики реализовались биологические риски — переоценка биомассы в воде (мор рыбы), которая показала снижение вдвое. Ключевой негатив — последствия от этого ощущаются по сей день. Выручка за 1П2025 упала на 45% г/г — 10 млрд руб., что обусловлено уменьшением объемов рыбы, достигшей оптимального для продажи веса. В результате падения выручки и текущих расходов скорректированная EBITDA также упала на 67% г/г — до 2,5 млрд руб. Чистый убыток в отчетном периоде составил -7,5 млрд руб, против убытка -1,4 млрд руб. годом ранее, что вызвано вышеупомянутой переоценкой биологических активов.

( Читать дальше )

Блог им. fundamentalka |🍷 Новабев. Восстановление начинается

- 29 сентября 2025, 10:15

- |

Друзья, начинаем торговую неделю с обзора финансовых результатов за 1П2025, ведущей алкогольной компании в России — Новабев Групп. Давайте взглянем, как улучшение отгрузок во втором квартале 2025 сказалось на финансовой динамике в первом полугодии:

— Отгрузки: 7,2 млн дал (+5% г/г)

— Выручка: 69,1 млрд руб (+20% г/г)

— EBITDA: 9,2 млрд руб (+22% г/г)

— Чистая прибыль: 2,1 млрд руб (+4% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В первом полугодии 2025 года выручка выросла на 20% г/г — до 69,1 млрд руб. за счёт роста общих отгрузок премиальных брендов собственных марок, а также роста ретейл-сегмента.

Результаты ретейл-сегмента (ВинЛаб):

— Кол-во магазинов: 2 129 (+18% г/г)

— Выручка: 47,5 млрд руб (+25% г/г)

— EBITDA: 5,2 млрд руб (+51% г/г)

📈 На фоне успехов ВинЛаб EBITDA группы прибавила 22% г/г — до 9,2 млрд руб., а ключевым достижением можно назвать сохранение валовой рентабельности на высоком уровне, что в свою очередь положительно отразилось на валовой прибыли, которая увеличилась на 22% г/г — до 25,1 млрд руб. Примечательно, что вопреки росту процентных расходов компании также удалось увеличить чистую прибыль на 4% г/г — до 2,1 млрд руб.

( Читать дальше )

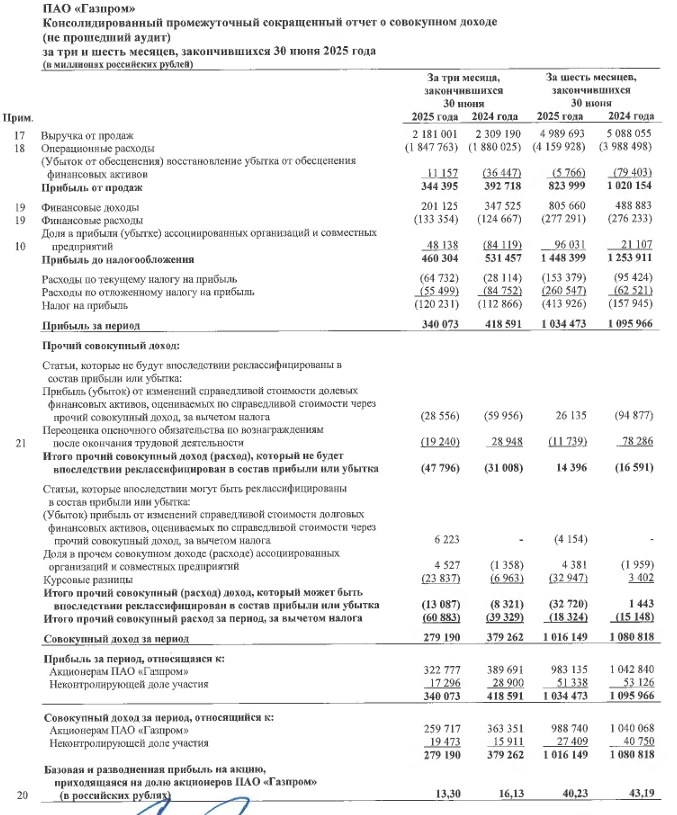

Блог им. fundamentalka |⛽️ Газпром. Про финансовые результаты за 1П2025 и дивиденды

- 25 сентября 2025, 11:11

- |

Дорогие подписчики, сегодня пройдемся по ключевым моментам финансовой отчетности отечественного нефтегазового гиганта по итогам 1П2025. Речь идет, конечно же, о Газпроме. Давайте взглянем, как себя чувствует компания в условиях падения нефтяного бизнеса:

— Выручка: 4989 млрд руб (-1,9% г/г)

— EBITDA: 1547 млрд руб (+6% г/г)

— Операционная прибыль: 824 млрд руб (-19,2% г/г)

— Чистая прибыль: 983,1 млрд руб (-5,7% г/г)

— P/E LTM: 1,98x

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 По итогам 1П2025 выручка показала незначительное снижение на 1,9% г/г — до 4989 млрд руб, что обусловлено падением результатов нефтяного бизнеса, а с другой стороны, ростом продаж от газового бизнеса, который смягчил негативную динамику общего показателя. При этом несмотря на отмену повышенного НДПИ с 1 января текущего года, операционная и чистая прибыль продемонстрировали снижение на 19,2% г/г — до 824 млрд руб. и на 5,7% г/г — до 983,1 млрд руб, что также является результатом падения доходов от нефтяного бизнеса и окончательного прекращения высокомаржинальных поставок через территорию Украины.

( Читать дальше )

Блог им. fundamentalka |🩺 ЮМГ. Дивидендная интрига возвращается

- 24 сентября 2025, 12:30

- |

Многопрофильный провайдер премиальных медицинских услуг в России, работающий под брендом «Европейский медицинский центр», представил финансовые результаты по итогам первого полугодия 2025 года. Давайте взглянем, что у компании с показателями и оценим её дивидендный потенциал:

— Выручка: 12,5 млрд руб (+1,6% г/г)

— EBITDA: 5,1 млрд руб (-0,6% г/г)

— Чистая прибыль: 5,3 млрд руб (+25,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В 1 полугодии 2025 года рублевая выручка ЮМГ выросла всего на 1,6% г/г — до 12,5 млрд руб, а скромная динамика обусловлена прежде всего укреплением рубля (компания бенефициар девальвации). При этом чистая прибыль увеличилась на 25,2% г/г — до 5,3 млрд руб, что обусловлено ростом процентных доходов и высокой рентабельностью бизнеса.

— EBITDA (в рублях) показала незначительное снижение на 0,6% г/г. Показатель в Евро вырос на 3% г/г.

— рентабельность EBITDA составила 41,2%.

— чистый процентный доход составил 13,9 млн евро (против 131 тыс. годом ранее).

( Читать дальше )

Блог им. fundamentalka |💻 Элемент. Разбираем причины недавнего ралли

- 23 сентября 2025, 11:11

- |

Сегодня в нашем фокусе отчет одного из крупнейших разработчиков и производителей электроники, а также лидера в области микроэлектроники в России — компании Элемент. Давайте взглянем на результаты за 1П2025 и разберемся в причинах недавнего ралли в акциях:

— Выручка: 16 млрд руб (-19% г/г)

— EBITDA: 3,6 млрд руб (-36% г/г)

— Чистая прибыль: 2 млрд руб (-47% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Общая выручка за отчетный период сократилась на 19% г/г — до 16 млрд руб., что обусловлено сокращением выручки в сегменте электронной компонентной базы на фоне падения спроса со стороны промышленных предприятий и переносом контрактации на будущие периоды. В то же время на фоне роста финансовых расходов, а также падения операционной прибыли EBITDA показала снижение на 36% г/г — до 3,6 млрд руб., а чистая прибыль составила 2 млрд руб., обвалившись на 47% г/г.

— выручка в сегменте электронной компонентной базы снизилась на 26,8% г/г.

( Читать дальше )

Блог им. fundamentalka |🩺 Мать и Дитя. Бизнес продолжает расти

- 22 сентября 2025, 11:03

- |

Дорогие подписчики, открываем торговую неделю обзором финансовых результатов одного из лидеров на рынке частных медицинских услуг в России. Речь, конечно же, про Мать и Дитя. Традиционно пройдемся по основным моментам отчета:

— Выручка: 19,2 млрд руб (+22,2% г/г)

— EBITDA: 5,8 млрд руб (+15,1% г/г)

— Чистая прибыль: 5 млрд руб (+3,6% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1П2025 Мать и Дитя продолжила демонстрировать рост по всем ключевым финансовым показателям. Выручка увеличилась на 22,2% г/г — до 19,2 млрд руб, что обусловлено ростом количества амбулаторных посещений, в целом ростом пациентопотока и ростом среднего чека. В результате EBITDA прибавила 15,1% г/г — до 5,8 млрд руб, а чистая прибыль, оставшаяся под давлением совокупностей факторов, увеличилась всего на 3,6% г/г — до 5 млрд руб.

❕ Причины ухудшения динамики чистой прибыли:

1. Приобретение сети клиник ГК «Эксперт» за 8,5 млрд руб.

2. Выплата дивидендов за 2024 год на сумму 1,7 млрд руб.

( Читать дальше )

Блог им. fundamentalka |🏦 Пару слов о ВТБ

- 19 сентября 2025, 16:03

- |

Одним из ключевых событий уходящей торговой недели стало SPO Банка ВТБ. Банк объявил о старте SPO с ориентиром 80-90 млрд рублей, а сама сделка имела формат cash-in и направлена на увеличение нормативов достаточности капитала. Напомню, что в этом году ВТБ уже успел удивить рынок выплатой дивидендов с дивдоходностью чуть выше 27%, а чтобы вернутся к стабильным выплатам в будущем банку необходимо решить вопрос как раз с уровнем достаточности капитала.

— на текущий момент достаточность капитала H20.0 составляет 9,7%, что немного выше установленного ЦБ норматива.

Если говорить про само SPO, то предварительные итоги выглядят весьма успешными: ВТБ удалось привлечь до 84,7 млрд рублей, а сама сделка стала крупнейшей на рынке акционерного капитала в банковском секторе в Европе за последние 12 месяцев.

Залог успеха – постепенный разворот к инвесторам, помимо дивидендов, через коммуникацию, с которой стали систематически выходить менеджмент.

Кстати о целях: по итогам 2025 года ВТБ озвучил прогноз по прибыли в размере 500 млрд руб. и ROE = 19%. В 2026 году показатели ожидаются ещё выше, прибыль в районе 650 млрд руб., а ROE более 20%.

( Читать дальше )

Блог им. fundamentalka |🏙 Что там у застройщиков по итогам 1П2025?

- 19 сентября 2025, 10:22

- |

Дорогие подписчики, решил завершить торговую неделю материалом, который посвящен результатам застройщиков по итогам 1 полугодия 2025 года. В нём мы кратко пройдемся по результатам всех ключевых компаний и постараемся оценить их перспективы:

1. Самолет

— Выручка: 171 млрд руб (на уровне 1П2024)

— EBITDA: 57,5 млрд руб (+7% г/г)

— Чистая прибыль: 1,8 млрд руб (-61,9% г/г)

— Долг: 3,1x

Ситуация здесь весьма напряженная. На фоне роста процентных расходов компания отразила сильное падение по прибыли, а долговая нагрузка остается самой высокой в секторе, что естественно ставит крест на дивидендах. Ключевой негатив в Самолете заключается в его большой закредитованности: >75% долга представляют собой краткосрочные займы. При этом справедливо отмечу, что компания уже перешла в экономный режим, чтобы хоть как-то смягчить уже сложившуюся тяжелую ситуацию.

Мнение: не интересно, даже на уровне облигаций. Ждём снижения ставок и нормализации ситуации с долгом.

2. Эталон

— Выручка: 77,4 млрд руб (+34,9% г/г)

( Читать дальше )

Блог им. fundamentalka |⛽️ Газпромнефть. Стагнация продолжается

- 18 сентября 2025, 10:33

- |

Дорогие подписчики, сегодня поговорим о финансовых результатах Газпромнефти за 1 полугодие 2025 года. Традиционно, пройдемся по ключевым моментам и выясним, есть ли какие-то улучшения и перспективы инвестирования в бумаги по состоянию на текущий момент:

— Выручка: 1 774,9 млрд руб (-12% г/г)

— скор. EBITDA: 510 млрд руб (-27,6% г/г)

— Чистая прибыль: 150,4 млрд руб (-54,1% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 На фоне продолжающейся неблагоприятной макроэкономической ситуации Газпромнефть представила ожидаемо слабый финансовый отчет. Выручка за 1П2025 сократилась на 12% г/г — до 1774,9 млрд руб, что обусловлено снижением цен на нефть, санкционным давлением и крепким рублем. В свою очередь операционная прибыль упала на 48% г/г — до 204,7 млрд руб, а чистая прибыль, в т.ч благодаря повышенному НДПИ обвалилась на 54,1% г/г — до 150,4 млрд руб.

📈 Маленьким позитивным моментом является рост добычи углеводородов, которая за 1П2025 выросла на 4,9% г/г — до 65 млн тонн нефтяного эквивалента (объем нефтепереработки на собственных НПЗ вырос на 3,9% г/г — до 21,7 млн тонн)./

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс