SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Татнефть - в оптимистическом сценарии доходность за 2018 г. может быть еще выше

- 05 декабря 2017, 12:42

- |

Компания планирует зафиксировать минимальный коэффициент выплат на уровне 50% в новой дивидендной политике

Размер дивиденда будет зависеть как от чистой прибыли, так и от денежных потоков. В ходе телефонной конференции по итогам 3 кв. 2017 г. Татнефть объявила о готовящихся изменениях дивидендной политики, которые будут предусматривать выплату не менее 50% чистой прибыли, если это позволяет СДП. Поправки будут представлены совету директоров до конца года и, как ожидает менеджмент, утверждены в начале 2018 г. Что касается коэффициента выплат за 2017 г., то его величина, по мнению руководства, может быть близка к коэффициенту по рекомендованным СД дивидендам за 9 мес. 2017 г. – 75% по РСБУ и 70% по МСФО. Кроме того, компания сообщила, что план капзатрат на 2018 г. только на 4% выше, чем на 2017 г., – 99 млрд руб.

Дивиденд за 2017 г. может обеспечить доходность 11% по привилегированным акциям. Совет директоров рекомендовал выплатить 27,78 руб./акция за 9 мес. 2017 г. Дата закрытия реестра – 23 декабря, доходность – 5,4% по обыкновенным и 7,5% по привилегированным акциям. Кроме того, дивиденд за 4 кв. 2017 г., по нашим оценкам, может составить 12–13 руб., что будет означать доходность годового дивиденда около 8% по обыкновенным акциям и 11% по привилегированным. В будущем 50-процентный коэффициент будет рассматриваться как целевой, но не обязывающий, поэтому фактический размер дивиденда может быть скорректирован в зависимости от фактического СДП. Рост инвестпрограммы всего на 4% в 2018 г. говорит о том, что за 2018 г. коэффициент выплат может вновь превысить 50% прибыли как по РСБУ, так и по МСФО.

Размер дивиденда будет зависеть как от чистой прибыли, так и от денежных потоков. В ходе телефонной конференции по итогам 3 кв. 2017 г. Татнефть объявила о готовящихся изменениях дивидендной политики, которые будут предусматривать выплату не менее 50% чистой прибыли, если это позволяет СДП. Поправки будут представлены совету директоров до конца года и, как ожидает менеджмент, утверждены в начале 2018 г. Что касается коэффициента выплат за 2017 г., то его величина, по мнению руководства, может быть близка к коэффициенту по рекомендованным СД дивидендам за 9 мес. 2017 г. – 75% по РСБУ и 70% по МСФО. Кроме того, компания сообщила, что план капзатрат на 2018 г. только на 4% выше, чем на 2017 г., – 99 млрд руб.

Дивиденд за 2017 г. может обеспечить доходность 11% по привилегированным акциям. Совет директоров рекомендовал выплатить 27,78 руб./акция за 9 мес. 2017 г. Дата закрытия реестра – 23 декабря, доходность – 5,4% по обыкновенным и 7,5% по привилегированным акциям. Кроме того, дивиденд за 4 кв. 2017 г., по нашим оценкам, может составить 12–13 руб., что будет означать доходность годового дивиденда около 8% по обыкновенным акциям и 11% по привилегированным. В будущем 50-процентный коэффициент будет рассматриваться как целевой, но не обязывающий, поэтому фактический размер дивиденда может быть скорректирован в зависимости от фактического СДП. Рост инвестпрограммы всего на 4% в 2018 г. говорит о том, что за 2018 г. коэффициент выплат может вновь превысить 50% прибыли как по РСБУ, так и по МСФО.

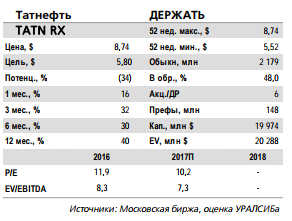

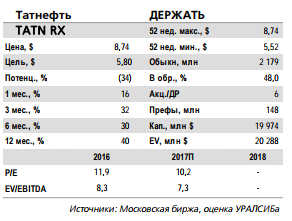

В оптимистическом сценарии доходность за 2018 г. может быть еще выше. Мы полагаем, что дивиденд за 2018 г. при ценах на нефть около 60 долл./барр. может составить в оптимистическом сценарии 45 руб./акция исходя из чистой прибыли по МСФО около 150 млрд руб. и коэффициента на уровне 70%, как и за 9 мес. нынешнего года. Это соответствовало бы доходности 9% по обыкновенным и 12% по привилегированным акциям. Однако существуют риски для описанного сценария, связанные с ценами на нефть, с возможным ростом фактических капзатрат, а также с результатами банковского сегмента, поскольку с 2016 г. компания консолидирует в своей отчетности результаты банка «Зенит». Мы рекомендуем ДЕРЖАТЬ обыкновенные и ПОКУПАТЬ привилегированные акции Татнефти.Уралсиб

3

Читайте на SMART-LAB:

Следующий Positive Hack Days Fest пройдет в 2027 году

Всем привет! Следующий Positive Hack Days Fest пройдет в 2027 году, в этом году киберфестиваля не будет. Почему мы приняли такое...

18:59

Альфа-Рейтинг. Результаты лидеров и аутсайдеров

Подводим итоги портфелей лидеров и аутсайдеров Альфа-Рейтинга за последний месяц зимы 2026 года. Что такое Альфа-Рейтинг Альфа-Рейтинг —...

18:35

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания