SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Московская биржа - финансовые результаты и выполнение обещания в части промежуточных дивидендов - умеренно позитивные факторы для бумаг биржи

- 10 августа 2017, 12:29

- |

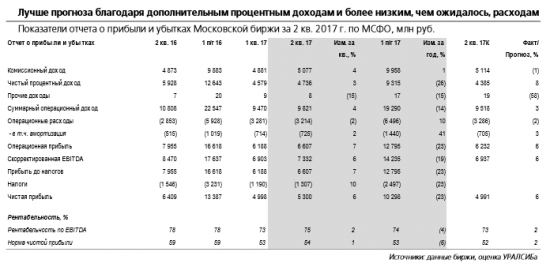

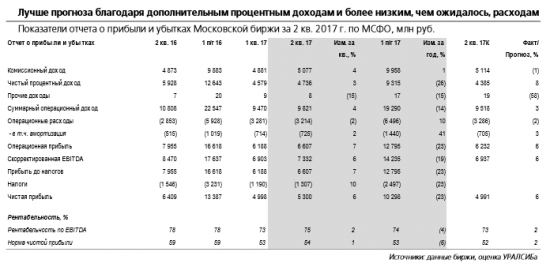

Результаты за 2 кв. 2017 г. по МСФО: чуть лучше ожиданий

Процентные доходы получили поддержку благодаря валютным свопам и растущему рынку облигаций. Вчера Московская биржа представила отчетность за 2 кв. 2017 г. по МСФО и провела телеконференцию. EBITDA и чистая прибыль на 6% превзошли консенсус-прогноз, который предполагал, что оба показателя останутся на уровне 1 кв. 2017 г. Комиссионный доход не принес больших сюрпризов, прибавив 4% за квартал (аналогично вырос и объем торгов квартал к кварталу), наибольший вклад внес сегмент облигаций, где и торговый объем рос самыми высокими темпами. Чистый процентный доход увеличился на 3% квартал к кварталу и при этом оказался на 8% выше консенсус-прогноза казначейство воспользовалось арбитражными возможностями, возникшими из разницы между межбанковскими ставками и ставками по валютным свопам. Кроме того, дополнительную прибыль обеспечил рост на рынке облигаций. Эффективная доходность повысилась на 40 б.п. за квартал до 2,4%.

дивидендов - умеренно позитивные факторы для бумаг биржи" title="Московская биржа - финансовые результаты и выполнение обещания в части промежуточных дивидендов - умеренно позитивные факторы для бумаг биржи" />

дивидендов - умеренно позитивные факторы для бумаг биржи" title="Московская биржа - финансовые результаты и выполнение обещания в части промежуточных дивидендов - умеренно позитивные факторы для бумаг биржи" />

Прогноз по росту расходов снижен до 15-17% по итогам всего года. Динамика расходов оказалась чуть лучше ожиданий рост год к году ускорился до 13% во 2 кв. 2017 г. с 7% год к году в 1 кв., что все равно существенно меньше предыдущего прогноза (плюс 17-19% за весь год). Руководство объяснило более позитивную, чем предполагалось, динамику укреплением рубля в 1 п/г относительно заложенного в бюджет значения и изменило прогноз на плюс 15-17% за год. Дальнейшее ускорение роста во 2 п/г, которое предполагает этот прогноз, объясняется как ожидаемым ослаблением российской валюты, так и некоторыми сезонными расходами, которые приходятся на 3-4 кв. Кроме того, биржа прошла пик по капитальным затратам в 2016 г., но теперь это транслируется в рост амортизации по сегменту IT.

Процентные доходы получили поддержку благодаря валютным свопам и растущему рынку облигаций. Вчера Московская биржа представила отчетность за 2 кв. 2017 г. по МСФО и провела телеконференцию. EBITDA и чистая прибыль на 6% превзошли консенсус-прогноз, который предполагал, что оба показателя останутся на уровне 1 кв. 2017 г. Комиссионный доход не принес больших сюрпризов, прибавив 4% за квартал (аналогично вырос и объем торгов квартал к кварталу), наибольший вклад внес сегмент облигаций, где и торговый объем рос самыми высокими темпами. Чистый процентный доход увеличился на 3% квартал к кварталу и при этом оказался на 8% выше консенсус-прогноза казначейство воспользовалось арбитражными возможностями, возникшими из разницы между межбанковскими ставками и ставками по валютным свопам. Кроме того, дополнительную прибыль обеспечил рост на рынке облигаций. Эффективная доходность повысилась на 40 б.п. за квартал до 2,4%.

дивидендов - умеренно позитивные факторы для бумаг биржи" title="Московская биржа - финансовые результаты и выполнение обещания в части промежуточных дивидендов - умеренно позитивные факторы для бумаг биржи" />

дивидендов - умеренно позитивные факторы для бумаг биржи" title="Московская биржа - финансовые результаты и выполнение обещания в части промежуточных дивидендов - умеренно позитивные факторы для бумаг биржи" />Прогноз по росту расходов снижен до 15-17% по итогам всего года. Динамика расходов оказалась чуть лучше ожиданий рост год к году ускорился до 13% во 2 кв. 2017 г. с 7% год к году в 1 кв., что все равно существенно меньше предыдущего прогноза (плюс 17-19% за весь год). Руководство объяснило более позитивную, чем предполагалось, динамику укреплением рубля в 1 п/г относительно заложенного в бюджет значения и изменило прогноз на плюс 15-17% за год. Дальнейшее ускорение роста во 2 п/г, которое предполагает этот прогноз, объясняется как ожидаемым ослаблением российской валюты, так и некоторыми сезонными расходами, которые приходятся на 3-4 кв. Кроме того, биржа прошла пик по капитальным затратам в 2016 г., но теперь это транслируется в рост амортизации по сегменту IT.

Размер промежуточных дивидендов не привязан к финансовым результатам. Наблюдательный совет вчера дал рекомендацию по промежуточным дивидендам за 1 п/г 2017 г. в размере 2,49 руб./акция, что означает выплату 55% чистой прибыли за 1 п/г 2017 г. То, что на первый взгляд может показаться разочаровывающим решением по сравнению с выплатой почти 70% прибыли по итогам 2016 г., менеджмент позиционировал как нейтральный вариант, призванный не давать сигналов. Дивиденды за полный год будут основываться на результатах по итогам всего 2017 г. (не за 2 п/г), сейчас же биржа выплачивает тот минимум, который установлен в дивидендной политике, просто чтобы ввести саму практику промежуточных дивидендов и снизить волатильность котировок. Собрание акционеров для утверждения этой рекомендации пройдет 14 сентября, дата закрытия реестра для выплаты дивидендов 29 сентября. На вчерашнее закрытие дивидендная доходность составляла 2,2%. Мы рассматриваем финансовые результаты и выполнение обещания в части промежуточных дивидендов как умеренно позитивные факторы для бумаг биржи.Уралсиб

3 |

Читайте на SMART-LAB:

Сделки в портфеле ВДО

iВУШ 1Р5. Прекращаем покупку этих облигаций в портфеле PRObonds ВДО. Кроме того, имеющиеся 0,2% от активов портфеля в них продаем в течение сессий...

08:17

🚀 Ultimate Trading Challenge возвращается в 2026!

После успешного Ultimate Trading Challenge 2025 мы возвращаемся с новым испытанием для трейдеров. Докажите своё мастерство и побейте...

15:09

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания