SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Черкизово: Справедливая доходность нового выпуска облигаций — 10,2–10,4% годовых - Синара

- 25 октября 2022, 21:30

- |

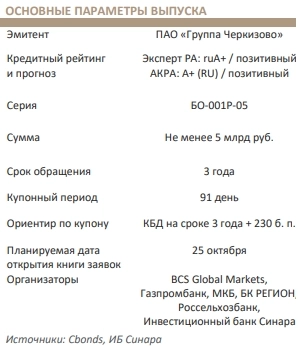

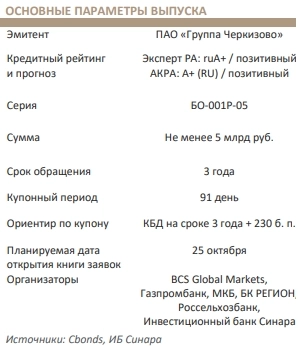

Группа Черкизово, ведущий производитель мясной продукции в России, 25 октября открывает книгу заявок на 3-летние облигации объемом не менее 5 млрд руб. Учитывая высокую рентабельность деятельности, умеренную долговую нагрузку и позитивные прогнозы по рейтингам, мы считаем справедливой доходность выпуска на уровне 10,2–10,4% годовых.

Лидирующий на рынке игрок с глубокой вертикальной интеграцией. Группа Черкизово — это ведущий диверсифицированный производитель продуктов из мяса, чья доля на российском рынке в 2021 г. составляла около 8%. Компания работает в сегментах производства мяса курицы и индейки (60% и 5% выручки соответственно), свинины (13%), мясопереработки (20%) и растениеводства (2%). Группа занимает лидирующие позиции на рынке мяса курицы, второе место на рынке мяса индейки, третье место — продуктов мясопереработки и восьмое место — на рынке свинины. Благодаря собственному земельному банку и производству кормов группа отличается значительной глубиной вертикальной интеграции, что способствует устойчивости ее бизнеса. Учитывая лидерство компании на рынке и низкую степень его консолидации, а также хорошие перспективы наращивания экспорта, мы считаем, Группа Черкизово способна в среднесрочной перспективе развивать бизнес высокими темпами за счет как органического роста, так и приобретений.

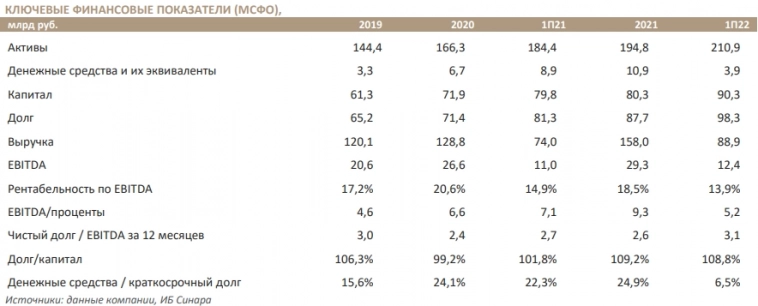

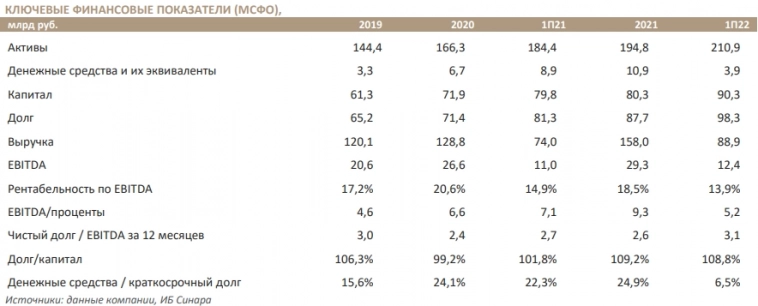

Несмотря на давление, рентабельность остается на высоком уровне. В 2021 г. выручка Группы Черкизово увеличилась на 23% г/г, составив 158 млрд руб., при росте скорректированного показателя EBITDA на 10% до 29 млрд руб., что предполагает рентабельность по EBITDA на уровне 18,5% (-2,1 п. п. к 2020 г.). По итогам 1П22 выручка увеличилась на 20% г/г до 88,9 млрд руб., а EBITDA после корректировок — на 12% до 12,4 млрд руб. при рентабельности по EBITDA на уровне 13,9% (-1 п. п.). При этом рост выручки группа показала во всех основных сегментах бизнеса, в основном за счет роста цен. На рентабельности негативно отразились увеличение затрат на сырье, на оплату труда и транспортировку, а также подорожание материалов. В 2021 г. капитальные затраты составили 17,4 млрд руб., в 1П22 — 8,3 млрд руб., что эквивалентно 11% и 9% выручки.

Долговая нагрузка поддерживается на умеренном уровне. Инвестиционная программа по расширению производственных мощностей в большой степени финансируется за счет долга, который на конец 1П22 составил 98,3 млрд руб. против 87,7 млрд руб. на начало. Доля краткосрочного долга увеличилась до 61% с 50% на конец 2021 г., при этом денежные средства на балансе покрывали лишь 7% краткосрочных обязательств, однако группа не выбрала кредитные линии на сумму 157,4 млрд руб. Если замерять по отношению чистого долга к EBITDA, то долговая нагрузка находится на довольно умеренном уровне: на конец 1П22 показатель составил 3,1 против 2,6 на конец 2021 г. Благодаря субсидируемым кредитам, доля которых достигает 52% от всех обязательств, эффективная стоимость долга на конец 1П22 составила всего 4,1%.

Афонин Александр

Синара ИБ

Лидирующий на рынке игрок с глубокой вертикальной интеграцией. Группа Черкизово — это ведущий диверсифицированный производитель продуктов из мяса, чья доля на российском рынке в 2021 г. составляла около 8%. Компания работает в сегментах производства мяса курицы и индейки (60% и 5% выручки соответственно), свинины (13%), мясопереработки (20%) и растениеводства (2%). Группа занимает лидирующие позиции на рынке мяса курицы, второе место на рынке мяса индейки, третье место — продуктов мясопереработки и восьмое место — на рынке свинины. Благодаря собственному земельному банку и производству кормов группа отличается значительной глубиной вертикальной интеграции, что способствует устойчивости ее бизнеса. Учитывая лидерство компании на рынке и низкую степень его консолидации, а также хорошие перспективы наращивания экспорта, мы считаем, Группа Черкизово способна в среднесрочной перспективе развивать бизнес высокими темпами за счет как органического роста, так и приобретений.

Несмотря на давление, рентабельность остается на высоком уровне. В 2021 г. выручка Группы Черкизово увеличилась на 23% г/г, составив 158 млрд руб., при росте скорректированного показателя EBITDA на 10% до 29 млрд руб., что предполагает рентабельность по EBITDA на уровне 18,5% (-2,1 п. п. к 2020 г.). По итогам 1П22 выручка увеличилась на 20% г/г до 88,9 млрд руб., а EBITDA после корректировок — на 12% до 12,4 млрд руб. при рентабельности по EBITDA на уровне 13,9% (-1 п. п.). При этом рост выручки группа показала во всех основных сегментах бизнеса, в основном за счет роста цен. На рентабельности негативно отразились увеличение затрат на сырье, на оплату труда и транспортировку, а также подорожание материалов. В 2021 г. капитальные затраты составили 17,4 млрд руб., в 1П22 — 8,3 млрд руб., что эквивалентно 11% и 9% выручки.

Долговая нагрузка поддерживается на умеренном уровне. Инвестиционная программа по расширению производственных мощностей в большой степени финансируется за счет долга, который на конец 1П22 составил 98,3 млрд руб. против 87,7 млрд руб. на начало. Доля краткосрочного долга увеличилась до 61% с 50% на конец 2021 г., при этом денежные средства на балансе покрывали лишь 7% краткосрочных обязательств, однако группа не выбрала кредитные линии на сумму 157,4 млрд руб. Если замерять по отношению чистого долга к EBITDA, то долговая нагрузка находится на довольно умеренном уровне: на конец 1П22 показатель составил 3,1 против 2,6 на конец 2021 г. Благодаря субсидируемым кредитам, доля которых достигает 52% от всех обязательств, эффективная стоимость долга на конец 1П22 составила всего 4,1%.

Справедливая доходность нового выпуска — 10,2–10,4% годовых. Ориентир по доходности установлен на уровне КБД на сроке 3 года + 230 б. п., что на момент завершения вчерашних торгов соответствовало доходности 10,61% годовых. В обращении находятся три выпуска облигаций эмитента, при этом наиболее близкий по дюрации выпуск БО1Р4 торгуется с доходностью около 9,95% годовых (или со спредом к ОФЗ в ~200 б. п.), что примерно соответствует доходностям бумаг нефинансовых компаний с сопоставимыми рейтингами. Учитывая позитивные прогнозы по рейтингам, считаем справедливым спред к кривой ОФЗ в районе 200 б. п., что эквивалентно доходности нового выпуска порядка 10,2–10,4% годовых.Белов Константи

Афонин Александр

Синара ИБ

315

Читайте на SMART-LAB:

📊 Как меняется клиент ресейла в России

Рынок ресейла за последние годы заметно изменился — вместе с ним меняется и профиль покупателя. Если раньше вторичный рынок ассоциировался...

10:00

BRENT: рынок ищет точку опоры после шоковой дестабилизации

Нефть взлетела до многолетних максимумов, затем резко скорректировалась, теряя большую часть прироста, испытав при этом экстремальную...

14:39

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания