IPo

Как мы брали микро-займ под 292% годовых. Зачем и к чему это привело?

- 10 апреля 2024, 07:43

- |

Спойлер: все закончилось хорошо, нам отказали 🫣

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами без смс, регистрации, и платных курсов

---

IPO Займер – крайне любопытная сделка с совестью: вроде и интересная оценка, их акции могут вырасти. И в то же время это бизнес на предоставлении займов почти под 300% годовых тем, кто и так в непростой ситуации. С другой стороны, не будет МФО – будет черный рынок с ребятами в малиновых пиджаках и спортсменами в черных куртках. В общем, решили затестить именно продуктовую часть сервиса. Оценку финансов будем делать завтра.

Какие цели ставили? Оценить:

• скорость оформления и получения денег

• понятность условий займа, их честность

• удобство интерфейса и процесса в целом

По возможности – понять риск-аппетит: на сколько агрессивно выдают займы?

Начнем с мифов

Наш скепсис вокруг этого бизнеса вокруг аудитории и условий, под которые им выдают займ. У Займера есть даже слайд с мифами:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 43 )

Участвую в IPO ЗАЙМЕР

- 09 апреля 2024, 19:24

- |

IPO Всё как мы любим, но есть одно НО...

Нам продадут чуть больше чем 10% компании

За 3 млрд рублей

11 апреля конец приема заявок

12 апреля старт торгов

70% размещения уже хотят институционалы(киты)

Займер это займы коротких денег на срок до 30 дней

Портфель займов постоянно растёт,

Привел диаграмму,

в 2023 году компания заработала 6,1 млрд рублей чистой прибыли. При собственном капитале в 11,9 млрд рублей рентабельность составила 52%.

В 2022 и 2021 годах она вообще составляла около 60% — это очень много.

Прогнозный дивиденд при выплате 50% — 34 руб. на акцию (12,6% доходность).

При 71% (сохранение достаточности при прогнозируемом росте выдач) — 48,4 руб. на акцию (17,9% доходность).

Вывод:

Я буду участвовать в IPO Займер

Возможно даже подержу какое-то время

Потенциал роста 30%

До 350 рублей за акцию

( Читать дальше )

Отчет АФК Система (AFKS) за 2023: как наинвестировать ТРИЛЛИОН. Перспективы акций

- 09 апреля 2024, 19:23

- |

АФК «Система» 8 апреля опубликовала консолидированную отчетность по МСФО (что это такое?) за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ЭсЭфАй, ВУШ, X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Я держу позицию в акциях АФК, а также в МТС и конечно же в Сегеже 😎. Поэтому, разумеется, я тоже ждал выхода отчетности и внимательно ее изучил, чтобы как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

АФК Система — крупнейшая в России публичная инвестиционная компания. Была основана в 1993 году и начала свою деятельность с приобретения активов в области телекоммуникаций, электроники, туризма, торговли, строительства и недвижимости. За прошедшие годы инвестпортфель корпорации существенно увеличился.

( Читать дальше )

Бумаги АФК Система ждет коррекция - Промсвязьбанк

- 09 апреля 2024, 15:55

- |

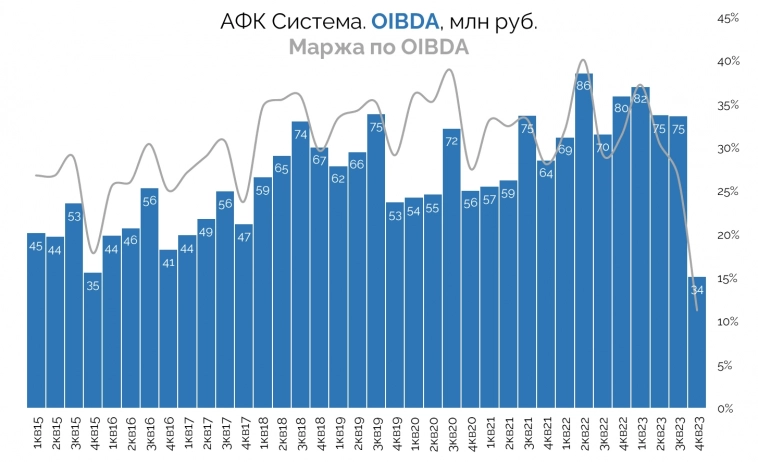

Результаты АФК Системы не блестящие, но вполне ожидаемые из-за слабости «дочки» Сегежи. Основной вклад в рост выручки внесли МТС, Степь, Эталон, Cosmos Hotel Group. Скорректированный показатель OIBDA (на one-off эффект в 33 млрд руб. от выгодного приобретения девелоперских активов) за год мог бы вырасти на 3,1%, если не учитывать отрицательный вклад Сегежи в 13,9 млрд руб.

АФК Система могла бы выйти и в плюс по прибыли, если бы не рост финансовых расходов и отрицательная переоценка финансовых инструментов. Акции АФК Системы отреагировали негативно на отчет, но уже на вечерней сессии отыграли потери, а в целом за последний месяц они прибавили 28,7%.

( Читать дальше )

IPO Займера проходит в идеальный момент, когда рынок разогрет, и на нем можно заработать, отмечают аналитики — РБК Инвестиции

- 09 апреля 2024, 15:24

- |

( Читать дальше )

Займер (ZAYM) — экспресс-обзор

- 09 апреля 2024, 15:20

- |

Не видим смысла в большом обзоре данной компании, поэтому быстренько пробежимся по основным пунктам.

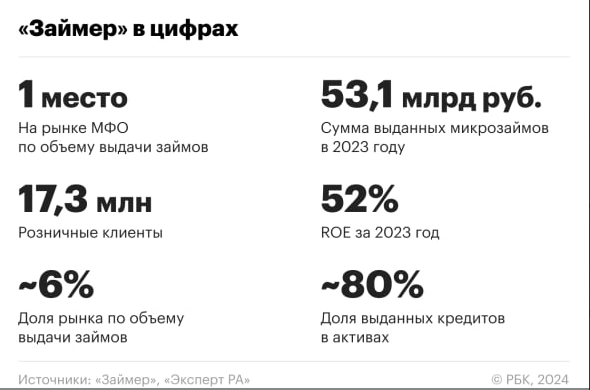

Займер — лидер российского рынка микрофинансовых услуг (МФО), специализируется на выдаче онлайн-кредитов. 3 основных продукта компании:

▪️ Займы до зарплаты — без обеспечения выдаётся до 30 тыс. руб. сроком до 30 дней.

▪️ Среднесрочные займы — классический кредит сроком до 365 дней на сумму до 100 тыс. руб.

▪️ Виртуальная карта с кредитным лимитом — суммы до 100 тыс. и сроком до 180 дней (в ближайших планах).

Зачем выходит на IPO: дать основному и единственному (+риск) акционеру Сергею Седову частично выйти в кэш.

Что нас смущает:

▪️ Объем выдач в 2023 году вырос всего на +2.3% (!!!), см. график; обычные банки на этом фоне показали абсолютно рекордный результат, спрашивается — в чём конкурентное преимущество Займера?

▪️ ROE упал с 62% в 2021 году до 52% в 2023 году — понятно, что такой высокий уровень невозможно поддерживать бесконечно, но тогда актуален вопрос — где будет «дно» по ROE и как будут выглядеть финансы компании при более низкой рентабельности?

( Читать дальше )

МТС пока не определила для себя порог, ниже которого компания не готова сокращать свою долю в дочернем банке — Интерфакс

- 09 апреля 2024, 15:11

- |

МТС пока не определила для себя порог, ниже которого компания не готова сокращать свою долю в дочернем банке, готовящемся к публичному размещению акций: есть разные сценарии, выбор будет зависеть от ситуации, заявил глава оператора Вячеслав Николаев.

«Это (конечная доля МТС — ИФ) будет зависеть, на самом деле, от многих факторов. Пока мы рассматриваем в том числе и приход стратега в эту область (после IPO — ИФ), потому что банк развивается хорошо. Мне кажется, что после подтверждения цены, которая будет в результате IPO, тут стратегии могут быть разные», — сказал Николаев журналистам.

«Конкретно какого-то порога, который бы я видел — его нет. Посмотрим, будет очень сильно зависеть от ситуации. У нас все равно очень гармонично и хорошо развивается финтех», — отметил он.

АФК Система — на IPO мы уповаем

- 09 апреля 2024, 13:36

- |

АФК Система — НА IPO МЫ УПОВАЕМ

В прошлом году компания получила убыток и увеличила долг. В 2024 году планировала вывести на IPO целых четыре дочки. ВАЖНЫЙ ВОПРОС — ЧТО ДЕЛАТЬ С АКЦИЯМИ?

GIF даст свой ответ. Для этого посмотрим на отчет:

📈 Выручка выросла на 16,8% — до 1 046 млрд руб.

Кроме Сегежи (снижение выручки на 8,4 млрд руб.). Все активы показали положительный рост выручки. Из них лидируют Космос (+107%), Эталон (+47%) и Степь (+27%). МТС все еще ключевой актив. Дочка заработала 71,9 млрд руб. от годового прироста.

📉 OIBDA за год не выросла — 266,2 млрд руб. и при этом минус в 12,7%. Главная причина — рост расходов.

Они росли темпами выше выручки (24,7%). Роль сыграла и высокая база на фоне единоразовой прибыль (33 млрд руб.) от выгодного приобретения девелопера.

‼️По итогам года чистый убыток составил 5,3 млрд руб.

В прошлом году чистая прибыль была на уровне 43,5 млрд руб. Скорректированная чистая прибыль 2023 года составила 6,2 млрд руб.

( Читать дальше )

IPO Займер. Наше мнение

- 09 апреля 2024, 12:57

- |

- МФК Займер объявила о размещении своих акций на Мосбирже в диапазоне от 235 рублей до 270 рублей за акцию.

- Сделка пройдет в формате cash-out, а free-float составит не более 11%.

- Период сбора заявок инвесторов завершится 11 апреля.

- Торги стартуют 12 апреля.

О компании

- Займер - крупнейшая в России МФО по объему выдач и прибыли, которая занимается выдачей микрозаймов онлайн физлицам, которым необходимы займы PDL.

- В 2023 году объём выдачи займов составил 53,1 млрд рублей (рост +2% год к году). По данным Эксперт РА, компания лидирует на рынке по размеру чистой прибыли (за 2023 год выросла на 6% до 6,1 млрд руб, с ROE выше 50%).

- Планирует увеличить долю рынка до 10-12% и наращивать выдачу займов с темпом 30% в год.

- Планирует выплачивать ежеквартальные дивиденды с payout = 50% от чистой прибыли

Факторы риска:

- Кредитный портфель и объём выдачи займов резко снизили темпы прироста в 2023 году;

- Кредитный портфель показал снижение на 0,8%, а объём выдачи займов показал прирост на 2%.

( Читать дальше )

Опубликованные результаты нейтральны для инвестиционного кейса АФК Система - Атон

- 09 апреля 2024, 10:40

- |

Консолидированная выручка увеличилась на 22,4% г/г до 306,2 млрд рублей. Наибольшие темпы роста выручки показали гостиничный бизнес (+104% г/г), активы в лесной промышленности (+45% г/г) и фармацевтике (+35% г/г). Консолидированная OIBDA сократилась на 29,2% г/г до 48,2 млрд рублей на фоне убытка от актива в лесной промышленности в размере 13,9 млрд рублей, а также убытка по статье «прочие активы», определяемой как как «рост прочих расходов, включая штрафы, списание товарно-материальных ценностей и увеличение расходов на инфраструктурные проекты». Чистые финансовые обязательства корпоративного центра увеличились до 247,7 млрд рублей (+1,0% г/г, +9,9% кв/кв), при этом средневзвешенная ставка по портфелю облигаций составила 9,65% против 8,33% в 3-м квартале 2023.

Мы оцениваем результаты как нейтральные для инвестиционного кейса АФК «Система». Долг корпоративного центра не претерпел значительных изменений в годовом выражении.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал