смартлаб премиум

ММК раскрыл финансовые результаты за 3-й квартал 2024 года, как изменилась оценка?

- 25 октября 2024, 14:39

- |

Не так давно ММК опубликовал слабые операционные результаты https://smart-lab.ru/company/mozgovik/blog/1072339.php 👉

Продажи металлопродукции оказались хуже наших прогнозов и привели к пересмотру прогноза продаж за четвертый квартал до 2470 тыс. тонн.

После операционной отчетности не было смысла ждать хорошего финансового отчёта👉

( Читать дальше )

- комментировать

- 2.5К

- Комментарии ( 2 )

НМТП: отчетность по РСБУ за 3-й квартал - небольшое снижение прибыли на фоне снижения перевалки

- 24 октября 2024, 20:00

- |

Важно понимать, что в отчетность по РСБУ входит только порт в Новороссийске (и то не вся часть, без НЛЭ и перевалки нефтепродуктов). Т.е. по сути это отчетность «ядра» без Приморска и еще части компаний, которые входят в МСФО (МСФО важнее)

( Читать дальше )

Займер финансовые результаты 3 кв. 2024 г. - прибыль стабилизировалась

- 24 октября 2024, 18:04

- |

Займер опубликовал финансовые результаты за 3-ий квартал.

Чистая прибыль за 3-ий квартал составила 1,05 млрд рублей, снизившись на 18% к прошлому году. За 9 месяцев прибыль снизилась в 2 раза до 2,7 млрд руб.

В 3-ем квартале значительный эффект оказала переоценка отложенных налоговых обязательств, которая дала 227 млн руб. убытка. Без учета этого фактора прибыль осталась на уровне прошлого года.

( Читать дальше )

X5 финансовые результаты за 3 квартал - депозиты удерживают рентабельность. Сколько накоплено дивидендов?

- 24 октября 2024, 14:29

- |

X5 опубликовал финансовые результаты за 9 месяцев.

За 9 месяцев выручка выросла на 25% до 2,8 трлн рублей, в 3-ем квартале рост составил 22,9% до 978,6 млрд руб.

Валовая рентабельность в 3-ем квартале осталась практически на уровне прошлого года (24,4%), соответственно валовая прибыль выросла на +22,9% до 239,2 млрд руб. За 9 месяцев рост составил 25,4% до 684 млрд руб.

Расходы на персонал по-прежнему оказывают давление и рентабельность EBITDA снизилась до 7,5%, а показатель год к году вырос до 73 млрд руб. (+16,6%).

Растущая кубышка (о ней позже) помогла компенсировать снижение рентабельности в чистой прибыли. В результате чего компания заработала 35,3 млрд рублей чистой прибыли за 3-ий квартал (+19,3%). За 9 месяцев прибыль выросла на 33,4% до 94,7 млрд руб.

( Читать дальше )

Дивидендный сюрприз Европлана может сформировать дивидендный сюрприз в ЭсЭфАй

- 24 октября 2024, 00:13

- |

Европлан опубликовал операционные результаты за 9 месяцев.

Результаты неоднозначные, объем нового бизнеса за 9 месяцев вырос на 8% к прошлому году до 184,7 млрд рублей.

За 3-ий квартал показатель год к году сократился на -17% до 60,4 млрд рублей.

Также в пресс-релизе указано, что менеджмент видит возможность выплатить 6 млрд рублей дивидендов за 9 месяцев.

( Читать дальше )

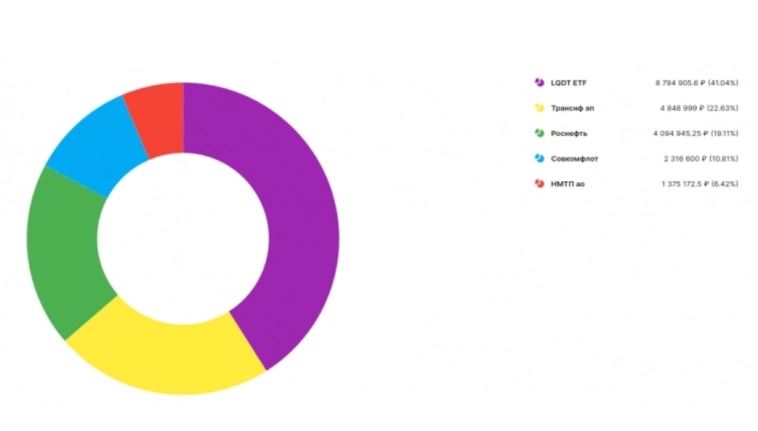

Мой Рюкзак #47: В кэше сидеть страшнее, чем в акциях (при низких ценах). У меня одного такое?)

- 23 октября 2024, 14:38

- |

Прошлый пост: Мой Рюкзак #46: Холодный октябрь и рост ставки ЦБ РФ стимулируют перетряхнуть портфель smart-lab.ru/company/mozgovik/blog/1068905.php

Было 21,4 млн рублей на 08.10.24

Стало 20,9 млн рублей на 23.10.24

( Читать дальше )

Селигдар опубликовал операционные результаты за 3-й квартал 2024 года, как изменился потенциал акций?

- 23 октября 2024, 13:53

- |

Производство золота в 3 кв. 2024 года сократилось на 8.9% год-к-году и составило 3245 кг👉

За последние 12 мес. (LTM), производство лигатурного золота составило 7958 кг.

Ранее компания прогнозировала производство золота в 2024 году на уровне 2023 года(8,3 тонны). После публикации операционных результатов за 3-й квартал стало понятно, что этим прогнозам не суждено сбыться. На данный момент мы ожидаем производство золота в районе 8 тонн по итогам 2024 года.

Производство олова в 3 кв. 2024 года сократилось на 34.5% год-к-году и составило 528 тонн, что связано со снижением содержания олова в руде👉

( Читать дальше )

Долларовые облигации российских компаний: насколько интересны текущие доходности?

- 23 октября 2024, 10:00

- |

Достигнув в марте текущего года локального минимума по доходности, российские долларовые облигации (большинство из которых представлены замещающими) развернулись вверх. Сейчас данные бонды тестируют максимумы с начала периода замещения в 2022 году. Постараемся разобраться − насколько интересны текущие доходности и что будет с ними в краткосрочной перспективе?

( Читать дальше )

Нужны ли акции Аэрофлота в портфеле: очень подробный разбор с оценкой потенциальной доходности

- 22 октября 2024, 19:16

- |

Всех приветствую!

Ощущается широкий запрос на рассмотрение инвестиционной привлекательности Аэрофлота. Начнем с небольшого обзора российского рынка. Авиаперевозчики за короткий временной отрезок столкнулись с двумя острыми кризисами. Наметившееся бодрое V-образное восстановление пассажиропотока после ковида подкорректировал 2022 год. Наложились сразу два фактора – экономический кризис всегда негативно отражается на объёме пассажирских авиаперевозок, плюс добавились ограничения, связанные с невозможностью летать по некоторым международным маршрутам. В связи с этим отмечается рост доли иностранных авиакомпаний в пассажиропотоке на международных направлениях до 45%.

Пассажирооборот – это произведение пассажиропотока на расстояние перевозки. Восстановление происходит за счёт внутреннего рынка, где как и с пассажирооборотом в 2023 году был превышен показатель «доковидного» 2019 года. Растёт среднее расстояние перевозки пассажиров на международных направлениях.

( Читать дальше )

Короткий комментарий к операционному отчету РусАгро за 3кв2024г.

- 22 октября 2024, 15:16

- |

Предыдущий пост: https://smart-lab.ru/company/mozgovik/blog/1046484.php

👉 Выручка по операционным результатам показывает поступательный рост благодаря сделке с НМЖК. Пройдемся по основным сегментам производства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал