прогноз по акциям

Включение расписок Русагро в индекс МосБиржи вряд ли сильно повлияет на динамику их котировок - Открытие Инвестиции

- 01 марта 2023, 15:36

- |

Что делать инвестору. У нас есть актуальная инвестидея в расписках Ros Agro («Русагро») с целью 1290 руб. (потенциал роста с текущих уровней – 82,9%). По итогам 2022 г. компания нарастила выручку во всех бизнес-сегментах, кроме сельскохозяйственного, а IV квартал 2022 г. оказался для неё лучше предыдущего.Авсейко Иван

«Открытие Инвестиции»

Динамика акций. За 12 месяцев расписки Ros Agro подешевели на 18,5%, а за 5 лет подорожали на 21,75%. Индекс Мосбиржи за те же периоды снизился на 8,25% и 3% соответственно. Бумаги выглядят самыми среднесрочно перепроданными среди компонентов отраслевого индекса «Потребительского сектора».

- комментировать

- 194

- Комментарии ( 0 )

Фундаментальная картина в акциях Газпрома остаётся слабой - Финам

- 01 марта 2023, 15:15

- |

В то же время цены на газ снизились до минимумов с лета 2021 года и уже не могут компенсировать «Газпрому» падение объёмов экспорта и необходимость платить дополнительные 600 млрд руб. в год в качестве НДПИ.

На этом фоне наш текущий прогноз по дивидендам «Газпрома» по итогам 2023 года составляет 16,6 руб. (10,2% доходности) на акцию, и даже этот прогноз можно считать оптимистичным, учитывая недавнюю коррекцию в ценах на газ. Мы полагаем, что подобной дивидендной доходности недостаточно для роста акций «Газпрома», в связи с чем сохраняем нейтральный взгляд на них. Наша текущая целевая цена составляет 157,8 руб., что соответствует даунсайду 3,5%.Кауфман Сергей

ФГ «Финам»

Обзор данных Росстата по выработке электроэнергии в РФ в январе 2023г. Как они повлияют на генерирующие компании!

- 01 марта 2023, 13:57

- |

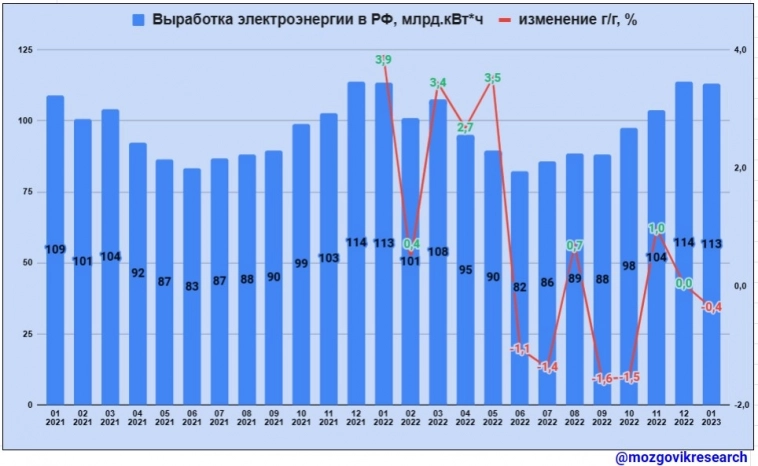

Росстат представил данные «Производство основных видов продукции в натуральном выражении в январе», где также показана выработка электроэнергии по всей стране.

В посте будет много цифр и диаграмм, чтобы не утомлять Вас — основные моменты находятся в выводе)!

В январе 2023г. выработано электроэнергии 112997,97 ГВт*ч. — это на 405 ГВт*ч. (0,36%) меньше, чем в январе 2022г., снижение конечно есть, но не сильное — не стоит забывать, что в январе 2022г. РФ экспортировала в Европу 1209 ГВт*ч., а в январе 2023г. = 0 — это значит, что или потребление в стране выросло или стали экспортировать в другие страны, к сожалению таможенную статистику нам больше не показывают, остается только гадать, но я думаю, что основная причина — это потребление в стране немного выросло.

( Читать дальше )

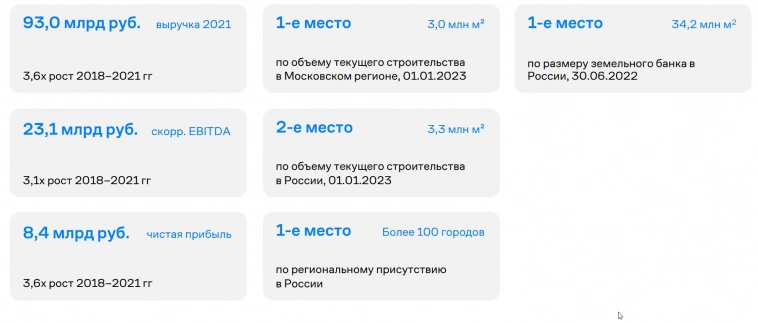

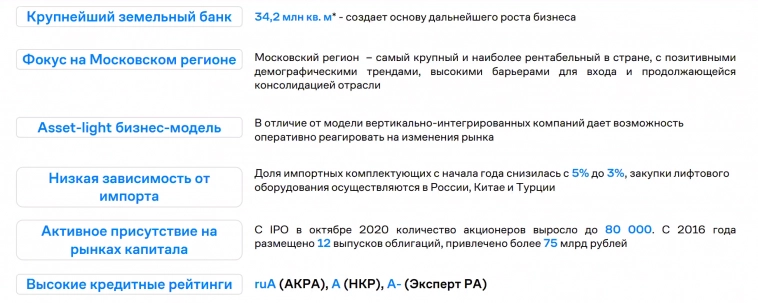

Конспект: представитель компании Самолет рассказывает о перспективах роста на 80% в 2023 году

- 01 марта 2023, 12:13

- |

На 2Stocks вышло занимательное интервью с Николаем Минашиным — директор по взаимодействию с инвесторами, который рассказал много нюансов деятельности компании. Рекомендую к просмотру! Потому что у нас в стране все эксперты в строительстве, может быть узнаете что-то новое для себя.

Некоторые тезисы из беседы:

Самолет — это?

С 2012 года на рынке.

Крупнейший в России земельный банк. Лидер в Московской области, доля выше 30%. Есть в Москве и Новой Москве, в Санкт-Петербурге и Ленинградской области. В 2022 году вышли в Тюмень. Есть планы ЕКБ, УФА, Казань, Владивосток, Сахалин, Краснодар.

Становятся полномасштабным федеральным игроком, присутствуют в 93% городов с населением свыше 500 тыс. человек.

Ассет-лайт девелопер. Нет заводов, стройки. Работают через подрядчиков.

( Читать дальше )

Обзор компании Дальневосточное морское пароходство. $FESH (ДВМП).

- 01 марта 2023, 12:10

- |

В связи с санкциями торговля между Китаем и РФ развивается сильнейшими темпами (мы поставляем больше сырья, они нам больше товаров):

В 2022 году товарооборот Китая и РФ составил 190 млрд $, увеличившись на 29% по сравнению с 2021 годом.

Кто на этом зарабатывает?!

– ДВМП! Компания не только владеет Владивостокским портом, через который идёт практически вся торговля с Китаем, она ещё и на своих судах привозит товары из Китая.

‼️ При этом всём стоит акция ДВМПшки всего 2-3 своих чистых прибыли.

☝️Такая низкая цена акции обусловлена тем, что компания стала государственной после того, как у Магомедова отняли акции.

Я считаю, что риски здесь вполне оправданы и с приходом государства к власти компания может, например, начать платить дивы. А если будут дивы, то рынок акцию переоценит сильно выше.

ДВМП есть в нашем долгосрочном портфеле. Мы с подписчиками тг-канала держим дальше! 🤝

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

🥩 Группа Черкизово (GCHE) - обзор отчета компании за 2022г

- 01 марта 2023, 09:17

- |

▫️Капитализация: 125,1 млрд / 2962 рублей за акцию

▫️Выручка за 2022: 184,3 млрд (+15% г/г)

▫️Валовая прибыль (скор.) за 2022: 45 млрд (+12,3% г/г)

▫️Операционная прибыль (скор.) за 2022: 20,4 млрд (+7,2% г/г)

▫️Чистая прибыль (скор.) за 2022: 15,6 млрд (-6% г/г)

▫️Net debt/EBITDA: 3

▫️P/B: 1,4

▫️P/E ТТМ: 8

▫️fwd P/E 2023: 6,5

▫️fwd дивиденд 2022: 0%

Все обзоры https://t.me/taurenin/1275

👉 «Группа Черкизово» – крупнейший в России производитель мясной продукции. Группа входит в тройку лидеров на рынках куриного мяса, свинины, продуктов мясопереработки и является крупнейшим в стране производителем комбикормов.

👉Сегментация продаж компании за 2022г:

Курица — 58%

Свинина — 13,7%

Мясопереработка — 19,7%

Растениеводство — 0,6%

Индейка — 8%

❌ Без учета курсовых разниц и бумажных списаний по переоценке активов, чистая прибыль компании сократилась на 6% г/г. Резкий рост наблюдается прежде всего в процентных расходах за вычетом гос. субсидий (плата по долгу), которые

( Читать дальше )

Лукойл — понижаем целевую цену, но сохраняем позитивный взгляд на акции - Финам

- 28 февраля 2023, 21:56

- |

Мы снижаем целевую цену по акциям «ЛУКОЙЛа» с 5020 руб. до 4623 руб., но сохраняем рейтинг «Покупать». Апсайд на конец года составляет 18,3%. Снижение целевой цены преимущественно связано с коррекцией цен на нефть и повысившейся налоговой нагрузкой в секторе.Кауфман Сергей

ФГ «Финам»

( Читать дальше )

Noventiq (ранее Softline) опубликовал результаты за III кв. 2022 года (октябрь -декабрь). Привлекательна ли компания?

- 28 февраля 2023, 17:39

- |

💰При этом расширение продуктового предложения в наиболее маржинальном сегменте услуг способствовало высокому росту валовой прибыли на 75% г/г.

🔻По итогам 9 мес. 2022 скор. EBITDA сократилась на 15%, и компания получила чистый убыток в размере $11 млн (против прибыли ок. $10 млн годом ранее) из-за инвестиций в развитие бизнеса и расширение команды сотрудников.

🔺Однако в результатах III кв. 2022 наблюдается некоторое улучшение трендов по сравнению с предыдущими кварталами.

✅Noventiq повысил прогноз по росту продаж до +34% г/г (ранее +28% г/г) и по рентабельности по EBITDA до низкого двузначного уровня (ранее почти двузначный уровень). Ожидания менеджмента предполагают снижения скорр. EBITDA по итогам 2022 года более чем на 30% г/г.

📝В январе 2023 года компания объявила о планах сменить юрисдикцию с Кипра на Каймановы острова, не исключая делистинг с LSE и выход на биржу в США. Для этих целей уже в феврале Noventiq подписал соглашение о намерениях объединиться с американской SPAC**-компанией Corner Growth (Каймановы острова).

( Читать дальше )

Приход нового гендиректора поможет Union Pacific улучшить финансовые показатели - Синара

- 28 февраля 2023, 16:32

- |

Инвестиционная компания Soroban Capital Partners, которой принадлежит 1,2%-ная доля в Union Pacific, в воскресенье предложила железнодорожному оператору рассмотреть кандидатуру Джима Вена, ранее работавшего в Union Pacific на должности операционного директора, на должность гендиректора. На текущий момент Джим Вен — член совета директоров FedEx. Ранее его кандидатуру рассматривали на пост главы Canadian National Railway. Благодаря опыту Джима Вена может в значительной степени вырасти эффективность доставки грузов компанией, в частности, на направлениях премиальных перевозок, которые, по нашим оценкам, внесут 44%-ный вклад в увеличение прибыли к 2026 г.

Капитализация Union Pacific с учетом дивидендов с февраля 2015 г. (момента прихода на должность генерального директора Лэнса Фрица) выросла в 2,2 раза, в то же время капитализация CSX — в 3,1 раза, Norfolk Southern — в 2,6 раза.

( Читать дальше )

Черкизово, колбаса из мяса?

- 28 февраля 2023, 16:19

- |

Вы уже все видели основные результаты финансовой деятельности группы в нашем канале, однако хочу отметить, что чтобы сформировать мнение о компании требуется более глубокая проработка отчета и обращение к сторонней информации. Этот пост будет мнением по компании.

Итак, в настоящее время компания торгуется по свежим мультипликаторам: Р/Е = 8,6, Р/В = 1,4, Р/S = 0.7, Ev/Ebitda 7.4. На самом деле для рынка РФ мультипликаторы выше среднего, и та же Русагро выглядит куда более привлекательно (если бы не ГДР). Компания показала умеренный рост выручки в 15% и снижение операционной маржинальности за счет опережающего роста себестоимости и коммерческих, административных и общехозяйственных расходов.

Хочу разобрать детальнее эти два аспекта:

1. Рост выручки. Если взять таблицу росстата, то можно увидеть, что сегмент «мясо и птица» вырос по ценнику на 11.4% относительно 2021 года. Иначе говоря, 2/3 роста выручки можно просто списать на инфляцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал