прогноз по акциям

Конспект: Полюс наконец-то становится более публичным

- 20 марта 2023, 16:53

- |

На прошлой неделе к Вредному инвестору на подкаст пришли представители компании Полюс и рассказали о ценах, объемах производства, и, конечно же, о Сухом логе.

Тезисы из беседы:

Ждут рекордных объемов производства и реализации в 2023 году.

( Читать дальше )

- комментировать

- 2.9К | ★1

- Комментарии ( 2 )

Две причины роста акций Газпрома - Финам

- 20 марта 2023, 16:25

- |

Во-первых, инвесторы могут ожидать положительных новостей относительно энергетического сотрудничества Китая и РФ после приезда в Россию Си Цзиньпиня. На наш взгляд, действительно существует вероятность подписания соглашения по проекту «Сила Сибири-2», однако это было бы лишь формальностью. Сомнений в том, что рано или поздно соглашение по «Силе Сибири-2» будет подписано на рынке нет, в связи с чем данный проект уже давно учтён в стоимости акций «Газпрома». При этом подписание соглашений по каким-либо новым проектам мы не ожидаем – сотрудничество «Газпрома» и Китая уже сейчас предполагает рост экспорта почти до 100 млрд кубометров после реализации «Силы Сибири-2», Дальневосточного маршрута и выхода «Силы Сибири-1» на полную мощность. На наш взгляд, в более значительных поставках трубопроводного газа из РФ Китай не нуждается, в связи с чем подписание соглашения, которое не было бы простой формальностью, маловероятно.

( Читать дальше )

Группа Позитив - Приобретения акций в рамках оферты фиксирована = 1061 руб. 80 коп. и не зависит от текущих рыночных котировок

- 20 марта 2023, 14:51

- |

ПАО «Группа Позитив»

Positive Technologies открывает второе окно реализации оферты о приобретении акций по фиксированной цене для участников SPO

Positive Technologies (эмитент ПАО «Группа Позитив», MOEX: POSI), единственный представитель отрасли кибербезопасности на Московской бирже, открывает второе из четырех окон акцепта оферты (https://group.ptsecurity.com/ru/news/bezotzyvnaya-oferta-predlozhenie-o-zaklyuchenii-sdelok-kupli-prodazhi-akcij-pao-gruppa-pozitiv) о возможности приобретения акций компании по фиксированной стоимости 1061,8 руб. для участников SPO, проходившего в сентябре 2022 года.

С 20 по 24 марта 2023 года инвесторы, принявшие участие во вторичном размещении акций Positive Technologies в сентябре 2022 года, смогут подать заявки на приобретение дополнительных акций компании по цене SPO на основании ранее опубликованной оферты (https://group.ptsecurity.com/ru/news/bezotzyvnaya-oferta-predlozhenie-o-zaklyuchenii-sdelok-kupli-prodazhi-akcij-pao-gruppa-pozitiv).

( Читать дальше )

Чистая прибыль ТКС снизилась на 67%, идея не сработала

- 20 марта 2023, 14:00

- |

ТКС опубликовал отчет за 2022 год работы.

Чистая прибыль за год снизилась почти в 3 раза до 20,8 млрд рублей. А в 4-ом квартале заработали 10,7 млрд рублей — на 36% меньше, чем в 2021 году.

После текстовых версий это первый полноценный отчет, детализация осталась на уровне 2021 года. Остальные банки этим пока похвастаться не могут. Но жаль, что нет презентации, где раскрыли бы побольше операционных данных. Но не все же сразу.

Отчет вышел намного хуже моих ожиданий. Я ждал превышения прибыли 4-ого квартала 2021 года, опираясь на рост чистой процентной маржи относительно 2021 года. Так было в среднем по сектору, логично было бы увидеть это и здесь, но не случилось. Обо всем по порядку.

( Читать дальше )

Слияние по-швейцарски

- 20 марта 2023, 13:23

- |

Два крупнейших банка Швейцарии объединяются в один на фоне кризиса

— UBS приобретает испытывающий трудности Credit Suisse за 3 млрд швейцарских франков ($3,3 млрд). Таким образом, UBS заплатит по 0,76 франка за акцию CS. Сделка, которая не требует одобрения акционеров, будет полностью оплачена денежными средствами.

— На закрытии торгов в пятницу акции CS стоили 1,86 франка в Швейцарии, а в США — $2. Теперь на премаркете в Штатах падение составляет 60%, в Швейцарии на открытии торгов аналогичная ситуация.

— Аналитики Market Power считают, что рассматривать эту сделку как полноценную покупку одного банка другим не стоит. Поскольку все убытки покрывать будет швейцарский ЦБ, то это можно считать скорее слиянием двух проблемных банков для удобства антикризисного управления.

— 3 млрд франков — абсолютно нерыночная цена. Если бы утопающий CS решили продать не «втихую» своим, а на аукционе с участием иностранцев, то цена наверняка была бы минимум несколько десятков миллиардов.

( Читать дальше )

Дивдоходность около 10% для Новатэка - высокая по историческим меркам - Открытие Инвестиции

- 20 марта 2023, 13:07

- |

· Годовое Общее собрание акционеров состоится 21 апреля 2023 года.

· Список лиц, имеющих право на участие в годовом Общем собрании акционеров, будет составлен на 28 марта 2023 года.

· Список лиц, имеющих право на получение дивидендов, рекомендовано составить на 3 мая 2023 года.

( Читать дальше )

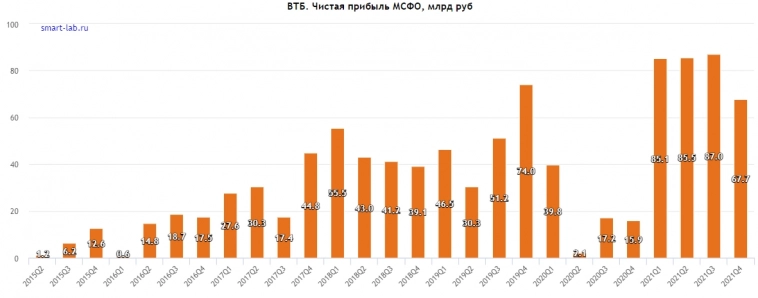

Рекордная чистая прибыль ВТБ

- 20 марта 2023, 12:16

- |

Андрей Костин не в первый раз вносит интригу в этом году. На этот раз рассказал, что банк-то прибыльный, да еще и рекордно!

«Что касается ВТБ, все выглядит так, что у нас будет рекордная прибыль в первом квартале этого года», — сказал Андрей Костин в интервью китайскому международному телеканалу CGTN.

Отличная прибыль должна быть:

Правда, ВТБ пока ничего не опубликовал о своем рекордном убытке 2022 года. Про свой прогноз на 0,5 трлн рублей убытка писал здесь.

Но это все в прошлом, ведь теперь у банка рекордная прибыль. Вероятно рекордная прибыль получена за счет валютной переоценки, которая в 2022 году дала огромный минус, который фиксировали. Плюс наверняка плюсовали результат Открытия, который добавляет около 20% к прошлым рекордным значениям.

Процитирую Виктора Петрова: Убыток то всего в 100 рублей, зато рекордная прибыль в 200 копеек!

Теперь остается за малым — понять какое количество акций будет у Банка. Скоро должна завершиться 1-ая часть допэмиссии, где конвертируют субординированный кредит и присоединят РНКБ на сумму около 150 млрд рублей.

( Читать дальше )

После возобновления дивидендов Распадской, мы увидим масштабную переоценку акций!

- 19 марта 2023, 18:41

- |

Я держу эту бумагу в долгосрочном портфеле.

👉 Недавно вышел отчёт за 2022 год по МСФО:

1) Выручка составила 194 млрд₽ (+26% по сравнению с 2021).

2) Операционная прибыль составила 75 млрд₽ (-8% по сравнению с 2021).

3) Чистая прибыль составила 58 млрд₽, 88 рублей на акцию (-8% по сравнению с 2021).

Операционная и чистая прибыль упали в связи с ростом себестоимости продукции. Импортное оборудование и детали к нему сильно подорожали.

☝️Выплатить дивиденды компания не смогла, так как её главным акционером является зарегистрированный в Англии «Евраз», которым владеет подсанкционный Абрамович.

Моё мнение:

‼️ Да, в моменте возникли трудности с себестоимостью производства, но глобально компания продолжает выкупать конкурентов и увеличивать добычу.

Рынок демпингует цену из-за отмены дивов. Но эти деньги компания вероятно реинвестирует в бизнес, что принесёт большую прибыль и большие дивиденды в дальнейшем.

По мере возобновления выплат увидим масштабную переоценку акций к хаям (400-500₽). Это неизбежно.

( Читать дальше )

VK – МУСОР. С каждым отчётом всё больше в этом убеждаюсь.

- 19 марта 2023, 14:44

- |

В 2022 году компании была предоставлена огромная и очень редкая возможность на фоне ухода инстаграма* и фейсбука* из России.

И в это золотое для себя время VK увеличил Ebitda на 8% (показатель составил 20 млрд)!

Знаете почему? 😂

‼️Они потратили 38 млрд на персонал! Всего в компании работает чуть больше 10 тысяч человек. Выходит средняя зарплата в VK 3,5 млн ₽.

Я думаю все прекрасно понимают, что рядовой сотрудник не получает таких денег. Куда идут оставшиеся деньги? – вопрос риторический. Публично об этом писать не хочу.

Мало того, что сама соц. сеть уже не актуальна, так ещё и распределяется прибыль компании невероятно безграмотно. Перспектив нет от слова совсем!

Если собрался покупать ВК в долгосрок, лучше отдай эти деньги жене. Эффект тот же, только без нервов. 😉

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

Мосбиржа (MOEX)? Отчёт за 2022г. Дивиденды. Перспективы.

- 19 марта 2023, 10:23

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 10.03.23 вышел отчёт за 2022 г. компании Мосбиржа (MOEX). Этот обзор посвящён разбору компании и этого отчёта.

Еще больше разборов в телеграм: t.me/Investovization_official

О компании.

Группа «Московская Биржа» включает в себя ПАО Московская биржа, которое управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал