| Credit Suisse Group AG Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Credit Suisse Group AG акции

-

Правильные мысли, неверные выводы

Правильные мысли, неверные выводы

Одна из ловушек в инвестировании, да и в жизни заключается в том, что изначально правильные мысли в результате выводятся на неверные выводы.

Читаю Трампа «Думай как миллиардер», в главе «Как анализировать показатели рынка» несколько слов о биржах: «Рынок – это монстр, все взаимосвязанные части которого тесно переплетены друг с другом, и вы должны знать, как изменения одного органа этого чудища отразятся на его общем самочувствии. А иначе берегитесь – этот гигант проглотит вас.» Абсолютно верно! Я сравниваю, например, с дурдомом, но смысл один.

Далее по книге: «Я считаю себя очень разумным и осмотрительным инвестором, доказательством чему являются заработанные мною миллиарды долларов, но даже я не рискнул бы самостоятельно определять стратегию своего инвестиционного портфеля. Плата, которую берут за свои услуги финансовые эксперты, – ничто в сравнении с теми деньгами, которые для вас может заработать вызывающий доверие инвестор.» Он о чем? Финансовый эксперт не равно инвестор, некоторые эксперты вообще, как я понимаю, и акций-то не имеют, только болтают о них.

Авто-репост. Читать в блоге >>> Как аукается крах Credit Suisse

Как аукается крах Credit SuisseШвейцарские власти пообещали сделать банковский сектор страны более устойчивым после того, как крах Credit Suisse в 2023 году привел к его поглощению UBS, создав огромного кредитора, который, по мнению критиков, мог бы спасти экономику, если бы она тоже рухнула.

А в эту среду Министерство финансов заявило, что ожидает от парламента, а не только от правительства оценки, насколько хорошо должны быть капитализированы зарубежные дочерние компании UBS. Напомним, в апреле прошлого года была указана возможная сумма от 15 до 25 миллиардов долларов.

То есть появились ожидания вероятной задержки с ужесточением новых правил движения капитала для UBS (UBSG. S), По мнению министерства, изменение процедуры может отложить окончательное решение по ключевому показателю как минимум до 2028 года.

Авто-репост. Читать в блоге >>> "Credit Suisse", который лопнул.

"Credit Suisse", который лопнул.

Will Dunn в The Times рассказывает о книге Дункана Мавина «Meltdown: Scandal, Sleaze and the Collapse of Credit Suisse» («Катастрофа: скандал, мошенничество и крах Credit Suisse», вышла в ноябре) — захватывающей истории о том, как швейцарский банк рухнул под тяжестью одного скандала за другим:

«Джеймс Бонд обычно не комментирует текущие события, но в офисе в Цюрихе в 1999 году он сделал двусмысленную паузу и и отпустил нехарактерно актуальную шутку. Второстепенным злодеем в фильме «И целого мира мало» является Лачейс — руководитель (вымышленного) „Le Banque Suisse de L'Industrie“, который говорит Бонду: «Я всего лишь посредник. Я просто пытаюсь сделать благородное дело, вернуть деньги их законному владельцу». То, что Бонд говорит дальше, едва не заставляет Лачейса выронить сигару: «Ну, мы знаем, как это может быть трудно, особенно для швейцарского банкира».

Бонд имел в виду то, чего никто в Цюрихе тогда не высказал бы в вежливой беседе. Швейцарские банки на протяжении многих десятилетий пользовались определенной репутацией: морально отстраненные, не интересующиеся политикой, такие же прочные, как горы, которые их окружают.

Авто-репост. Читать в блоге >>> 20 крупнейших мировых банков сократили 62 тыс рабочих мест с начала 2023г, что сделало его одним из самых тяжелых годов со времен финансового кризиса 2008г — Financial Times

20 крупнейших мировых банков сократили 62 тыс рабочих мест с начала 2023г, что сделало его одним из самых тяжелых годов со времен финансового кризиса 2008г — Financial Times

Двадцать крупнейших мировых банков сократили 61 905 рабочих мест с начала года, что сделало 2023-й одним из самых тяжелых годов со времен финансового кризиса, пишет Financial Times со ссылкой на собственные расчеты на основании отчетностей банков, при этом газета не учитывала сокращения в мелких банках и незначительные увольнения. По информации газеты, таким образом инвестиционные банки хотят сохранить свою прибыль.

По информации FT, более половины сокращений пришлось на инвестиционные банки с Уолл-стрит в Нью-Йорке, второй год подряд страдающие от резкого снижения объема комиссий на фоне уменьшения количества сделок и публичных размещений.

Самые значительные сокращения произошли в UBS после поглощения им банка Credit Suisse в июле этого года, в результате чего были уволены 13 000 человек. В 2024 году также запланировано несколько раундов сокращений, пишет FT.

По данным газеты, в тройку лидеров по числу сокращений вошли банки Wells Fargo и Citigroup.

www.forbes.ru/society/503350-ft-soobsila-ob-uvol-nenii-bolee-60-000-sotrudnikov-za-god-iz-krupnejsih-bankov-mira?utm_source=forbes&utm_campaign=lnews

Авто-репост. Читать в блоге >>> Крах рынка облигаций обернулся для крупных банков «бумажными» убытками на 650 миллиардов долларов — Insider

Крах рынка облигаций обернулся для крупных банков «бумажными» убытками на 650 миллиардов долларов — InsiderОбвал цен на облигации в марте потопил Silicon Valley Bank – и есть основания полагать, что то, что спровоцировало крах калифорнийского кредитора, может снова преследовать Уолл-стрит.

Жестокий обвал рынка казначейских облигаций сильно ударил по некоторым крупнейшим финансовым учреждениям, обрушив цены на акции таких громких имен, как Bank of America, и усилив опасения, что потрясения, вызванные банкротством SVB, возможно, еще не закончились.

Вот все, что вам нужно знать о нереализованных убытках, в том числе о том, почему они бьют по акциям банков и могут ли они спровоцировать новый финансовый кризис.

Нереализованные убытки

Казначейские облигации — долговые инструменты, которые правительство выпускает для финансирования своих расходов — находятся в кошмарном состоянии с начала пандемии, а инвесторы обеспокоены ростом процентных ставок и долгосрочной жизнеспособностью огромного дефицита США.

Фонд BlackRock iShares 20+ Year Treasury, который отслеживает цены на долгосрочные долговые обязательства, упал на 48% с апреля 2020 года. Между тем, доходность 10-летних казначейских облигаций, которая движется в направлении, противоположном ценам, недавно впервые подскочила выше 5% — рекорд за 16 лет.

Авто-репост. Читать в блоге >>> 👉 В России арестованы активы UBS и Credit Suisse

👉 В России арестованы активы UBS и Credit Suisse

Находящийся под санкциями банк «Зенит» российских активов добился в суде ареста активов швейцарского банка Credit Suisse и UBS, следует из материалов арбитражного суда Москвы.

Согласно материалам суда от 11 августа, суд запретил Credit Suisse распоряжаться акциями и долями в дочернем «Банк Кредит Свисс» и «Кредит Свисс Секьюритиз», а UBS — в «Ю Би Эс Банк». Банку и регистратору РОСТ запрещены любые сделки с ними, а налоговым органам — любые изменения данных в ЕГРЮЛ.

t.me/frank_media/11111

Авто-репост. Читать в блоге >>> До 75% российских клиентов Credit Suisse будут вынуждены покинуть банк после его слияния с крупнейшим банком Швейцарии UBS

До 75% российских клиентов Credit Suisse будут вынуждены покинуть банк после его слияния с крупнейшим банком Швейцарии UBS

UBS планирует отказаться от большей части российских клиентов Credit Suisse. Крупнейший банк Швейцарии считает риски работы с такими клиентами слишком высокими. UBS, в отличие от Credit Suisse, всегда был осторожен в российском бизнесе и относился к нему с подозрением. Какие именно категории россиян пострадают от решений UBS, пока неясно, но издание NZZ am Sonntag предполагает, что в первую очередь это затронет «офшорных клиентов», то есть лиц с российским паспортом, которые проживают в других странах и обслуживаются в Credit Suisse на трансграничной основе.

www.forbes.ru/finansy/493751-smi-uznali-o-planah-ubs-otkazat-sa-ot-bol-sej-casti-rossijskih-klientov?utm_source=forbes&utm_campaign=lnews

Авто-репост. Читать в блоге >>> Документы по парламентскому расследованию краха швейцарского Credit Suisse будут засекречены на 50 лет — Reuters

Документы по парламентскому расследованию краха швейцарского Credit Suisse будут засекречены на 50 лет — ReutersПарламентское расследование краха Credit Suisse будет держать его файлы закрытыми в течение 50 лет, сообщила газета Aargauer Zeitung, вызвав обеспокоенность среди швейцарских историков.

Комиссия по расследованию передаст свои файлы, которые включают показания свидетелей и документы, в Федеральный архив Швейцарии после гораздо более длительного перерыва, чем обычные 30 лет, говорится в документе.

www.reuters.com/business/finance/credit-suisse-inquiry-will-keep-files-secret-50-years-paper-2023-07-15/

Авто-репост. Читать в блоге >>> Отчет иностранного эмитента (6-K) - CREDIT SUISSE GROUP AG

Отчет иностранного эмитента (6-K) - CREDIT SUISSE GROUP AG

Компания с кодом CS выпустила отчет иностранного эмитента, форма 6-K.

Прочитать его можно по ссылке: https://www.sec....

Авто-репост. Читать в блоге >>> Credit Suisse - банк, который плохо трудился.

Credit Suisse - банк, который плохо трудился.Всех приветствую и поздравляю с праздником труда! Труд облагораживает человека ;)🌞

И посмотрим сегодня на банк, который плохо трудился… Credit Suisse.

Вы помните, как ещё в октябре 2022 года (https://t.me/c/1392922148/3014) я писал о том, что системообразующий банк Швейцарии находится в преддефолтном состоянии.

Тогда цена за бумагу была ~ 3.22$.Сейчас котировки торгуются на уровнях ~0.89$. Идёт филигранная отработка технического сценария.

А именно: после закрепления ниже синего угла, бумага получила сильный приоритет на снижение в область 0.27$. Именно туда и направляется эта компания-зомби.

Падение составит ещё 70% от текущих цен.Несомненно это обострит ещё ряд противоречий в текущем структурном кризисе капитализма.

Апологетам того, что кризис ещё не начался, придётся пересмотреть свои прогнозы и инвестиционные позиции на текущем, ещё не до конца упавшем рынке.

*Данный пост не является инвестиционной и торговой рекомендацией.

🎬 YouTube (https://www.youtube.com/channel/UCTfGFPMwYc7JBGIxlilL2Zw) |

Авто-репост. Читать в блоге >>> Банки Швейцарии уведомляют клиентов из России о возможности закрытия счетов в случае, если те платят налоги в российский бюджет - РБК

Банки Швейцарии уведомляют клиентов из России о возможности закрытия счетов в случае, если те платят налоги в российский бюджет - РБК

Швейцарские банки UBS и Credit Suisse закрывают счета клиентов, которые продолжают платить налоги в России, что связано с тем, что Россия, по мнению банков, дестабилизирует ситуацию на Украине.

Некоторым клиентам уже были закрыты счета, а другие получили неофициальное предупреждение о закрытии счетов, если продолжат платить налоги в России.

Управляющий партнер юридического бюро LEOLEX Роман Кудинов утверждает, что банки вынуждены прибегать к таким мерам под давлением власти Швейцарии, включая Государственный секретариат Швейцарии по экономике (SECO).

Источник: www.vedomosti.ru/finance/news/2023/04/13/970713-o-vozmozhnosti-zakritiya-schetov-rossiyan-v-shveitsarskih-bankah?from=newsline

Авто-репост. Читать в блоге >>>

UBS готовился к покупке Credit Suisse за три года до его краха - Bloomberg

UBS готовился к покупке Credit Suisse за три года до его краха - Bloomberg

Швейцарский банк UBS уже как минимум с 2020 года разрабатывал план поглощения своего конкурента — Credit Suisse. Этот проект был разработан в тайне высшим руководством UBS и консультантами из Morgan Stanley.

Благодаря этому, когда в середине марта 2023 года Credit Suisse обанкротился, UBS был готов к его приобретению.

Федеральный совет Швейцарии одобрил эту сделку 19 марта 2023 года, предоставив гарантии национальному регулятору, и она составила 3 млрд франков ($3,24 млрд). Предполагается, что слияние банков завершится ко второй половине 2023 года.

Источник: tass.ru/ekonomika/17451771

Авто-репост. Читать в блоге >>> Отчет иностранного эмитента (6-K) - CREDIT SUISSE GROUP AG

Отчет иностранного эмитента (6-K) - CREDIT SUISSE GROUP AG

Компания с кодом CS выпустила отчет иностранного эмитента, форма 6-K.

Прочитать его можно по ссылке: https://www.sec....

Авто-репост. Читать в блоге >>> Цена кредитно-дефолтных свопов послужила предупреждением для Credit Suisse.

Цена кредитно-дефолтных свопов послужила предупреждением для Credit Suisse.

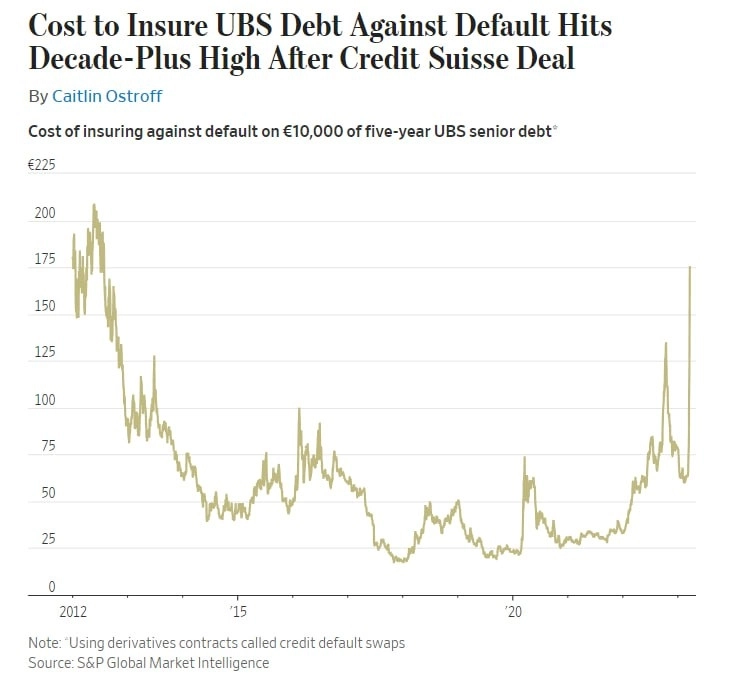

Цена страховки от дефолта (свопы кредитного дефолта) взлетела до небес из-за Credit Suisse, а теперь и из-за Deutsche Bank. Elliott Wave International предупреждали об этом еще в ноябре.

Автор: Боб Стокс

Кредитно-дефолтные свопы были придуманы в середине 1990-х годов, но многие люди не знали о них примерно до 2000 года, осведомленность резко возросла во время финансового кризиса 2008 года. Как вы помните, тогда во всех новостях были так называемые CDS.

Сегодня эти производные финансовые инструменты снова в новостях.

Короче говоря, кредитно-дефолтные свопы — это страховка от дефолта по долгу: чем выше предполагаемый риск дефолта, тем выше премии.

Имея это в виду, еще в ноябре издание Global Market Perspective опубликовало этот график:

Авто-репост. Читать в блоге >>> События с банками в США и Швейцарии не способны привести к финансовому кризису, аналогичному тому, который мир пережил 16 лет назад - Глава Банка Англии

События с банками в США и Швейцарии не способны привести к финансовому кризису, аналогичному тому, который мир пережил 16 лет назад - Глава Банка Англии

Глава Банка Англии Эндрю Бейли заявил, что последние события в банковском секторе США и Швейцарии не способны вызвать финансовый кризис, подобный тому, что произошел 16 лет назад.

Он также подчеркнул, что банковский сектор Великобритании остается очень прочным, но призвал быть бдительными.

Замглавы регулятора Сэм Вудс отметил, что электронные платежи и социальные сети сыграли роль в быстром развитии событий, связанных с банкротством американского банка Silicon Valley Bank и слиянием двух крупнейших банков Швейцарии — UBS и Credit Suisse.

Silicon Valley Bank был одним из ведущих кредиторов технологических предприятий Кремниевой долины и разорился менее чем за двое суток после публикации годового отчета аудиторской фирмы KPMG.

Источник: tass.ru/ekonomika/17390479

Авто-репост. Читать в блоге >>> Что будет дальше с UBS, Credit Suisse и банковской отраслью?

Что будет дальше с UBS, Credit Suisse и банковской отраслью?Для Credit Suisse сделка означает масштабные сокращения — в совокупности в обоих банках работало около 125 тысяч человек по всему миру, и после слияния многие позиции будут дублировать друг друга. Как сообщает Bloomberg, объединенный банк уже в процессе увольнения девяти тысяч сотрудников — и это совсем не конец сокращений.

UBS также собирается сократить инвестиционно-банковский бизнес Credit Suisse и привести его в соответствие со своим риск-менеджментом, заявил журналистам председатель UBS Колм Келлехер.

По мнению аналитика инвестиционной исследовательской фирмы Third Bridge Макса Георгиу, UBS, скорее всего, попытается вообще «избавиться» от инвестиционно-банковского бизнеса Credit Suisse. А вот бизнес по управлению капиталом имеет высокие шансы на то, что от его объединения с аналогичным подразделением UBS, специализирующимся на обслуживании сверхбогатых клиентов, банк извлечет для себя пользу.

Авто-репост. Читать в блоге >>> Как обнулялся Credit Suisse: все самые глупые скандалы швейцарского банка

Как обнулялся Credit Suisse: все самые глупые скандалы швейцарского банка

167 лет истории, 50 тысяч сотрудников и почти полтора триллиона долларов под управлением – всё это не помешало второму по размеру швейцарскому банку уйти на дно в марте 2023 года. В этой статье мы разберемся, как многолетние скандалы вокруг Credit Suisse уронили когда-то великий банк.

Аксель Леманн возглавил совет директоров Credit Suisse только в 2022 году – и ему понадобился примерно год, чтобы окончательно доломать банк. (Собственно, уже в момент назначения братишки с такой фамилией стало понятно, к чему идет дело...)

Минутка истории: как появился железнодорожно-патриотический банк

Credit Suisse основал в 1856 году Альфред Эшер – точнее, тогда еще банк назывался Schweizerische Kreditanstalt («швайцерише кредитанштальт» – даже не пытайтесь это прочитать, если в школе не учили немецкий!). Основным предназначением банка было кредитование железнодорожных компаний, чтобы контроль над этими важными предприятиями в итоге был в руках патриотически настроенных швейцарцев, – а не каких-нибудь враждебных лягушатников-французов.

Авто-репост. Читать в блоге >>> Держатели облигаций Credit Suisse на $17,2 млрд разорились в результате поглощения UBS.

Держатели облигаций Credit Suisse на $17,2 млрд разорились в результате поглощения UBS.

Многие уже, наверное, в курсе, что случилось со вторым крупнейшим банком Швейцарии. Если нет, то вот вам краткий пересказ краха в швейцарской банковской системе от меня.

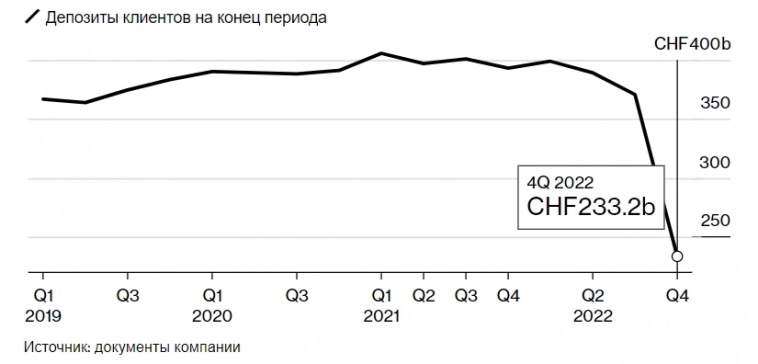

В конце 2022 года клиенты банка начали изымать деньги со своих депозитов (вроде как банк был связан с отмывом денег и сотрудничеством с нежелательными лицами, как итог — скандал и отток клиентуры), это привело к тому, что общая сумма на депозитах в Credit Suisse сократилась вдвое (отток продолжился и в 2023 году). После этого главный исполнительный директор Ульрих Кернер начал массовую разъяснительную работу, чтобы вернуть нервных клиентов и их деньги (тогда мы с вами обсуждали кредитно дефолтные свопы банка, которые вышли на уровень 2008г, а это вероятность дефолта). Усилия, похоже, окупились к январю, когда он сообщил о “чистых положительных” депозитах. Однако 9 марта комиссия по ценным бумагам и биржам США поставила под сомнение годовой отчёт банка, вынудив его отложить публикацию.

Авто-репост. Читать в блоге >>> Credit Suisse - ограбление по американски, в стиле Silicon Valley Bank

Credit Suisse - ограбление по американски, в стиле Silicon Valley Bank

В серднем человек может одновременно держать в оперативной памяти от 3-5-7 объектов. Оперировать ещё меньше.

А что Вы хотели от персонажей которые не скрывают, что «произошли от обезьяны ?»

Отсюда Первое Правило при любом анализе ситуации — «Называйте Вещи Своими Именами.»

«Банкротство» Credit Suisse это обычное ограбление. Схематоз просматривается следующий:

1. Ищется хороший банк с хорошими залогами (Длинные гос. облигации США, просевшие в моменте на 30% у SVB), никаких кредитов промышленности, неграм с ипотекой.

2. Организуется компания подконтрольных СМИ

3. Обзваниваются и кошмарятся крупные клиенты (у SVB это был JP Morgan)

4. Банк «банкротится» не через стандартную процедуру, а активы захватываются явочным порядком. Те кто имеют не только деньги но и Власть — могут себе это позволить. Регуляторы безмолвствуют и активно помогают. Право ходит несколько лет по подконтрольным судам предоставляется бывшим акционерами и облигационерам.

UBS — среди владельцев которого полно американских операторов ETF типа Vanguard просто ограбил конкурента и его кредиторов.

Авто-репост. Читать в блоге >>> Поглощение Credit Suisse может убить рынок облигаций на $275 млрд. Это может означать конец класса активов дополнительного уровня 1.

Поглощение Credit Suisse может убить рынок облигаций на $275 млрд. Это может означать конец класса активов дополнительного уровня 1.

Акции Credit Suisse потеряли более четверти своей стоимости 15 марта 2023 года, достигнув рекордно низкого уровня после того, как его крупнейший акционер, Национальный банк Саудовской Аравии, заявил СМИ, что не будет вкладывать больше денег в больной швейцарский банк.

Поспешно организованная покупка банка Credit Suisse его крупным конкурентом ubs вызвала резонанс на финансовых рынках.

Инвесторы изо всех сил пытаются понять сделку и определить косвенные последствия. Одно уже ясно.

Решение списать около 17 млрд долларов по облигациям дополнительного уровня 1 (at1), выпущенным Credit Suisse, — в то время как акционеры просто понесли огромные убытки — вызывает ярость и боль в других местах. Некоторые наблюдатели опасаются, что это может даже означать конец класса активов.

Ценные бумаги at1 представляют собой форму «условно-конвертируемых» (кокосовых) облигаций, часть инструментария, созданного после глобального финансового кризиса 2007–2009 годов для предотвращения будущих спасательных операций.

Авто-репост. Читать в блоге >>> Credit Suisse – все, банкрот через принудительное слияние с UBS.

Credit Suisse – все, банкрот через принудительное слияние с UBS.

Хотя в официальных заявлениях старательно пытались избежать выражения «банкротство», но нужно называть события так, как есть. По ряду причин и обстоятельств, дальнейшее продолжение деятельности Credit Suisse стало невозможным.

166-летняя история банка закончена практически мгновенно. Крупнейшая ликвидация банка в истории Швейцарии, самое крупное банкротство по активам после Lehman Brothers и крупнейшее падение банка в Европе.

Значительная деформация образца «тихой финансовой гавани» в Швейцарии, старательно выстраиваемой на протяжении более 100 лет. Даже «нерушимая финансовая крепость» дает трещину, чего уже говорить про другие финансовые структуры?

Банк, имеющий самый высокий коэффициент покрытия депозитов ликвидными средствами (около 50%), ушел ко дну всего за неделю после массированного репутационного удара, бегства клиентов/инвесторов и закрытия лимитов на банк со стороны ведущих финансовых контрагентов.

UBS согласился купить Credit Suisse в рамках сделки при посредничестве правительства. Сумма сделки составляет 3 млрд франков (цена составляет менее половины стоимости Credit Suisse на момент закрытия торгов в пятницу и более, чем в 40 раз дешевле, чем на пике в 2007) в рамках сделки с правительством, которая включает обширные государственные гарантии правительства и ШНБ.

Авто-репост. Читать в блоге >>> Кредитные дефолтные свопы UBS на 5 лет достигли максимума за 10 лет — S&P Global Market Intelligence

Кредитные дефолтные свопы UBS на 5 лет достигли максимума за 10 лет — S&P Global Market Intelligence

Цена свопов составляет 175 евро, совсем недавно эта цифра не превышала и 60 евро.

Рынок пугают возможные проблемы банка и его размеры после покупки (https://t.me/if_market_news/49157) CS.

Авто-репост. Читать в блоге >>> Списание облигаций Credit Suisse угрожает рынку на $250 млрд - The WSJ

Списание облигаций Credit Suisse угрожает рынку на $250 млрд - The WSJЭкстренное слияние Credit Suisse с UBS Group приведет к уничтожению самых рискованных облигаций банка, что потрясет инвесторов на рынке аналогичных долговых обязательств европейских банков на четверть триллиона долларов.

Около $17,3 млрд. так называемых дополнительных облигаций первого уровня будут полностью списаны, говорится в воскресном заявлении финансового регулятора Швейцарии Finma. Credit Suisse также сослался на это решение в своем заявлении, сообщив, что он был проинформирован Finma о том, что облигации будут «списаны до нуля».

Облигации AT1 — также известные как условно-конвертируемые облигации, или CoCos — были введены после финансового кризиса как способ переложить банковский риск с налогоплательщиков на держателей облигаций. Они также стали популярным инвестиционным продуктом, который управляющие деньгами и банки, включая Credit Suisse, предлагали клиентам как относительно безопасный способ повысить доходность портфелей облигаций.

«Шокирует то, что, похоже, держатели акций будут восстанавливаться лучше, чем держатели облигаций первого уровня», — сказал Джастин Д'Эрколе, соучредитель ISO-mts Capital Management LP, фонда, специализирующегося на банковских ценных бумагах.

Авто-репост. Читать в блоге >>> 📉Акций Credit Suisse снижаются на 60%, поглощение банком UBS не помогло остановит падение котировок

📉Акций Credit Suisse снижаются на 60%, поглощение банком UBS не помогло остановит падение котировок

📉Credit Suisse -60% Акции продолжают снижаться, котировки опустились ниже 0,74 франка за акцию. Поглощение банком UBS не помогло остановит падение котировок. В воскресенье Национальный банк Швейцарии сообщил, что Credit Suisse, оказавшийся в кризисной ситуации, будет поглощен банком UBS. Также организации сообщили, что UBS приобретает Credit Suisse за 3 миллиарда швейцарских франков (3,2 миллиарда долларов), по 0,76 франка за акцию. На закрытие торгов в пятницу акции Credit Suisse стоили 1,86 франка.

Авто-репост. Читать в блоге >>>

Credit Suisse Group AG - факторы роста и падения акций

Credit Suisse Group AG - описание компании

Credit Suisse Group AG / Credit Suisse AG — второй крупнейший швейцарский финансовый конгломерат после UBS. Имеет офисы во всех крупных финансовых центрах по всему миру. Будучи вторым по величине банком в Швейцарии, он считается банком «Bulge Bracket», предоставляющим услуги в области инвестиционного банкинга, частного банковского дела, управления активами и общих услуг. Credit Suisse известен своей строгой банковской и конфиденциальной практикой банковской тайны. В 2017 году у Credit Suisse под управлением было 1,376 триллиона швейцарских франков, что на 9,9% больше, чем в 2016 году.

Credit Suisse был основан в 1856 году, как Schweizerische Kreditanstalt (швейцарский кредитный институт) совместно с Альфредом Эшером и немецким банком Allgemeine Deutsche Credit-Anstalt, который держал 50 % акции. Штаб-квартира расположена в Цюрихе, Швейцария. Число сотрудников компании около 47 тысяч человек.

www.credit-suisse.com/corporate/en/investor-relations.html

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций