отчеты

19.05.2020. НАСТРОЕНИЕ РЫНКОВ. "Готовимся к штурму высоты"

- 19 мая 2020, 09:49

- |

Настроение рынков сегодня нейтральное, но больше оно склоняется к позитиву. Азия торгуется в зелёной зоне они отыгрывают бешеный вчерашний рост других рынков и это несмотря на то, что в Китае целая провинция, с населением больше 100млн. человек вновь на карантине. Нефть продолжает торговаться в районе 35$. Но нефть разогналась уж очень бодро, начало похода к 40 я ожидал скорее в июне. Такой рост невозможен без откатов, так что к этому надо быть готовыми.

( Читать дальше )

- комментировать

- 399

- Комментарии ( 1 )

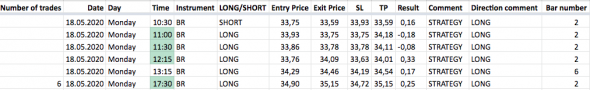

Торговля BRENT с помощью алгоритма BRENTALGO

- 18 мая 2020, 22:35

- |

Утром по рынку прошло сообщение о том, что китайский спрос на нефть почти вернулся к уровню, который наблюдался до кризиса. Затем Новак заявил, что Россия строго соблюдает договоренности по сделке OPEC+. Ну и чтобы зафиксировать бычий настрой, Трамп написал «OIL (ENERGY) IS BACK!!!!». В результате нефть делает почти 7% наверх. Более того, сделки вниз внутри дня были в рамках волатильности, никакого направленного снижения. Результат работы алгоритма за сегодня:

∙BRMO — 0,65$

Протянет или США еще или нет?

- 04 мая 2020, 10:09

- |

Буквально в пятницу вечером мы получили отчеты от ISM по промышленному производству, которые снизились аж на -7.6%. Честно говоря чего же еще можно было ожидать, когда поражена экономика всего мира и на положительные цифры по производству просто безумно было надеяться. Плюс ко всему сегодня будут отчеты по сфере услуг и 99%, что это будет второй удар.

Итак смотрим в цифрах и рассуждаем.

( Читать дальше )

29.04.2020г НАСТРОЕНИЕ РЫНКОВ. Сезон отчётность в США продолжается.

- 29 апреля 2020, 09:51

- |

Сегодня настроение рынков позитивное. Нефть растет и стоит уже 21$. Азия торгуется нейтрально и не представляет никакой угрозы. Фьючерсы на S&Р500.

Вчера вечером многих удивил GOOGLE.

Вчера было сказано, что в марте закупка рекламы на сервисах Google резко снизилась, однако видят, что в апреле ситуация не ухудшилась. Игроки ожидают, что, второй квартал будет очень плохим, но такие, достаточно оптимистичные слова от компании-владельца огромной рекламной площадки, активность на которой является маркером деловой активности в мире, могут добавить немного позитива на рынки.

( Читать дальше )

ВОПРОС ПО ОТЧЕТНОСТЯМ!

- 24 апреля 2020, 20:32

- |

Отчеты за 2 квартал публикуются примерно в середине июля? Я так предполагаю самое интересное будет именно в них).

Американский рынок получил временную «прививку» от снижения

- 05 февраля 2020, 08:51

- |

Во вторник основные фондовые индексы США продемонстрировали уверенный рост. По итогам основной торговой сессии индекс Dow Jones Industrial Average прибавил 407 пунктов (+1,44%) до 28807,63, индекс S&P 500 вырос на 48,7 (+1,5%) и составил 3297,6 и Nasdaq увеличился на 194,6 пунктов (+2,1%) до 9467,9.

Росту американских индексов способствовало восстановление китайского рынка после обвального падения накануне. Участники рынка ожидают, что власти Китая могут анонсировать меры для стимулирования экономики на фоне последствий вспышки коронавируса. По информации Reuters, китайский центробанк, вероятно, снизит свою основную ставку по кредитам 20 февраля, а также снизит норму обязательных резервов для банков в ближайшие недели.

Кроме того инвесторам был представлен позитивный отчет от Министерства торговли, согласно которому производственные заказы в США выросли в декабре больше, чем ожидалось. Согласно Так рост составил 1,8% (ожидался прирост на 1,2%) в декабре после падения 1,2% в ноябре. Заказы на товары недлительного пользования также показали значительный рост, увеличившись на 1,1% в декабре после роста на 0,7% в ноябре.

( Читать дальше )

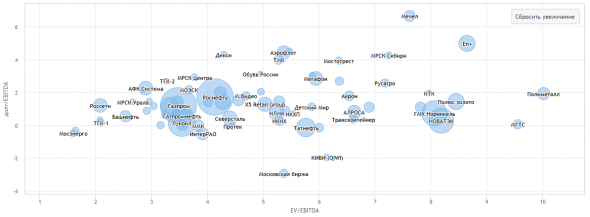

Завтра стартует сезон отчетов российских компаний. Чего ждать?

- 30 января 2020, 20:48

- |

1. Рубль укреплялся весь год и 4й квартал — не должно быть очень хорошо для экспортеров

2. Внутренняя экономика слабая, доходы населения не растут, внутренний спрос слабый.

ГМК Норникель. Может быть очень сильный отчет. Важно, что ГМК не публикует отчет за 9 мес, поэтому тут даже больше сюрпризов. Цены на металлы были высокими, особенно палладий. Кроме того Гамак мог распродать пал из запасов. Правда, основные дивы за 2019 уже были выплачены, останется немного совсем.

Полюс. Очевидный бенифициар того, что происходит на рынке золота. Интересно, насколько сильно опережающими темпами будет расти прибыль по сравнению с ценой на золото. Цена акций и так уже отыграла весь позитив, так что отчет не повлияет сильно.

Банки. Можно рассматривать как супер-сектор. Почему? Нищающий народ берет больше кредитов и пока платит по ним — банки купаются в золоте. Рубль крепкий, стоимость фондирования дешевеет весь год. Ставки по выдаваемым кредитам с опозданием идут, поэтому временно у банков в отчетах все будет хорошо. Временно.

QIWI. Я бы смотрел пристально за QIWI. Это неликвид, который ужасно хорошо ходил в этом году на своих квартальных отчетах. Потому что прибыль QIWI начала резко расти — не удивительно, ведь Солонин хочет продать свой небольшой кусочек компании.

Газпром. Тут я уже давно жду слабый перформанс, и жду, что дивиденды за 2019 будут ниже 2018, так как во всем параметрам год обязан быть хуже, чем предыдущий, и ситуация плавно ухудшалась каждый квартал. Наш расчетный дивиденд по Газпрому составляет 13 рублей 57 коп, что дает ДД =5,9%. ВТБ Капитал посчитал 13,84 рублей, что почти так же как и у нас.

Единственное позитивное в 4 квартале — это укрепление рубля приведет к росту прибыли от переоценки валютного долга. Это будет на бумаге. Порядка $0,7 млрд.

Новатэк. Тоже самое. Конъюнктура слабая. Разве что объемы продаж Новатэка могут расти от года к году. Цены рухнули по всему рынку на 40-50% в Азии и Европе.

Татнефть. Ожидается лучший отчет среди всех НК.

Сургут. Отчет вообще никак не повлияет.

Роснефть. Орловский втарил, надо смотреть. Значит тут все может быть неплохо.

Металлурги. Пока не вижу ничего хорошего, не думаю что отчеты повлияют. Жду ослабления бизнеса в 2020 году. Смотрим на растущие капексы и издержки и жду падения маржи у всех по всем фронтам. Дивы будут плавно идти вниз. Дивиденд Северстали, объявленный сегодня — минимальный с 2 квартала 2017 года.

Алроса. Цены и объемы 4 квартала восстановились немного. Добра не жду, думаю что ситуация в Китае будет и дальше тормозить алмазный спрос. В целом, год слабый, дивы будут копеечные.

ТМК. Слабые операционные результаты 4 кв.2019. Не вижу вообще драйверов у трубников сейчас. Позитив от продажи IPSCO отыгран.

Аэрофлот. Бумага может быть волатильна на отчете, часто такое наблюдали в прошлом. Чаще акции падали, чем росли. В целом, если операционные издержки были под контролем, то пока все выглядит благоприятно по итогам года: крепкий рубль, цены на топливо, трафик.

Удобрения. Цены слабые, мягко говоря. Результаты должны быть не очень. Сектор неликвид, так что летать может в обе стороны.

Ритейл. Все затаились и ждут, когда же будет перелом, когда чистая маржа у ритейлеров перестанет идти вниз. Вот и мне любоапытно. Я думаю, что акции Магнита могут быть чувствительны к отчету, особенно если будет позитивный сюрприз. Но в него пока не верю.

Детский Мир. Евтушенков не успел слить контору целиком, но я думаю ее ждет неизбежное торможение роста из-за выхода на полку. Смотрим на маржу чистой прибыли. Она тут самая высокая в российском ритейле и может неприятно удивить.

Русагро. В прошлом я любил эту контору, но любовь окончилась. С/Х рынок слаб, сахар тотально слаб. Майонез, который они купили, тоже слаб.

Энергетика. Денежные потоки на пике у многих (ТГК-1, ОГК-2), вопрос в том, как они распорядятся. Если эти повысят норму выплат до 50%, то есть зазор для роста позитива, хотя его и так в немалой степени уже отыграли ростом цены акций в этом году. Тож самое — будет ли сюрприз в ИнтерРАО? Пока не было. Посмотрим.

Русгидро. Отчет покажет, был ли фундамент у разгона бумаги. Я пока не особо в нее верю, думаю что отчет должен опустить пыль на землю. Конечно главный драйвер — не отчет, а спекуляции о реструктуризации компании.

График: https://smart-lab.ru/q/shares_fundamental2/

Новичку на "SMART-LAB" где можно обсудить, задать вопросы по мультипликаторам

- 30 января 2020, 09:17

- |

Как Распознать Манипуляции с Отчётами? Beneish M-Score

- 22 января 2020, 19:38

- |

8:47 Netflix Inc (NFLX)

13:45 Weibo Corp (WB)

— Ответы на вопросы --

17:35 Boeing Co (BA)

26:00 Apache Corporation (APA)

36:40 Allogene Therapeutics Inc (ALLO)

38:24 Какие IPO рекомендуете?

40:53 KeyCorp (KEY)

48:17 Amazon Inc (AMZN)

52:46 Arrowhead Pharmaceuticals Inc (ARWR)

56:22 B&G Foods Inc (BGS)

1:00:00 Gilead Sciences Inc (GILD)

1:03:11 Об ожидании кризиса

1:08:43 Altice USA Inc (ATUS)

1:12:00 ABIOMED Inc (ABMD)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал