отчеты мсфо

Проанализировав отчет Аэрофлота за 2023 год, повышаем рейтинг с "2" до "3". Есть ли инвест идея?

- 09 марта 2024, 12:18

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Отчет РусГидро (HYDR) за 2023. Рекордные прибыль, долг и капзатраты. Покупать или продавать?

- 08 марта 2024, 09:48

- |

Продолжаю следить за отчетностью основных российских компаний. ПАО «РусГидро» опубликовало результаты по МСФО (что это такое?) за 4 квартал 2023 года и за весь 2023 год.

👉Ранее я уже качественно «прожарил» отчеты МТС, Полюса, Fix Price, Сбера, Ростелекома, Мечела, ВТБ, Роснефти, Юнипро, Яндекса, Норникеля, ММК и Северстали.

Чтобы не пропустить свежие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

💼Я довольно давно держу в своем портфеле бумаги РусГидро. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам основную выжимку — коротко и по делу.

🌊ПАО «РусГидро» — энергетическая компания, владелец большинства ГЭС страны, одна из крупнейших российских генерирующих компаний по установленной мощности станций и 3-я гидрогенерирующая компания в мире.

РусГидро управляет более 60 ГЭС по всей стране, тепловыми электростанциями на Дальнем Востоке, а также энергосбытовыми компаниями и научно-проектными институтами. Установленная мощность электростанций превышает 38 ГВт. Основные акционеры компании: Росимущество (62,2%), ВТБ (12,4%), «ЭН+Груп» (9,6%).

( Читать дальше )

Прибыль Позитива выросла на 140% в 4-ом квартале, но за рост капитализации надо заплатить

- 08 марта 2024, 02:09

- |

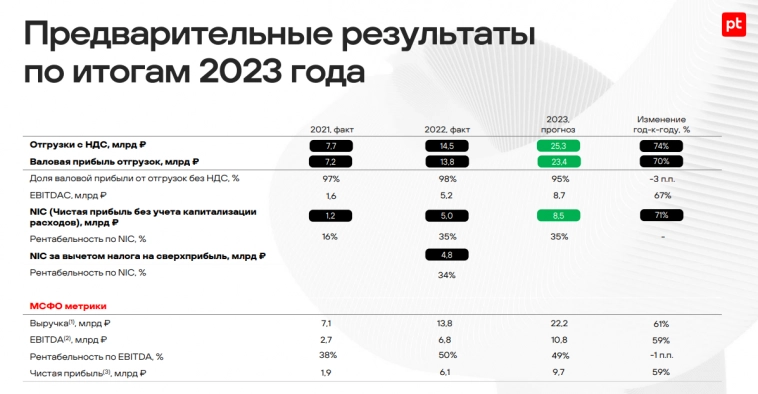

Группа Позитив опубликовала предварительные финансовые результаты за 2023 год. И объявила параметры допэмиссии.

Продажи компании выросли на 74% в 2023 году до 25,3 млрд рублей. Позитиву удалось сохранить уровень рентабельности. Показатель скорректированной прибыли (NIC) вырос на 71% до 8,5 млрд рублей. Прибыль МСФО выросла на 59% до 9,7 млрд рублей. (https://smart-lab.ru/uploads/2024/images/14/32/31/2024/03/08/0fa3f7de5f.png)

( Читать дальше )

Комментарий к отчету МСФО Русагро за 4кв. Что интересного?

- 07 марта 2024, 22:56

- |

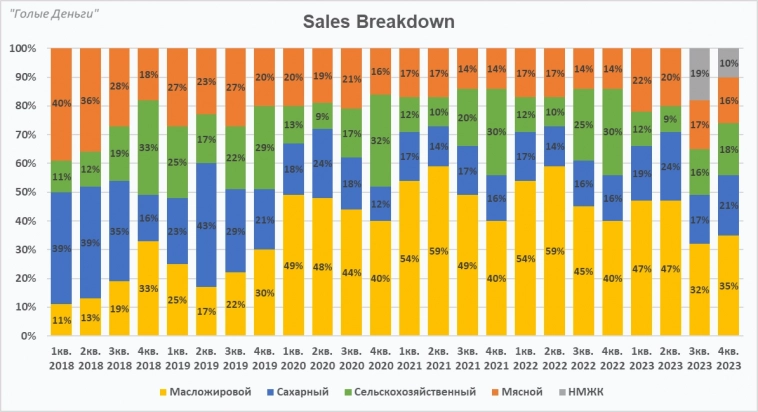

У Русагро вышел неплохой отчет. Вклад НМЖК в годовые финансовые показатели налицо.

Недавний пост про операционный отчет за 4кв:https://smart-lab.ru/company/mozgovik/blog/984877.php

👉выручка +15%

👉прибыль выросла в 7 раз

( Читать дальше )

Русагро отчёт. Уже пора считать дивиденды?

- 07 марта 2024, 20:58

- |

Русагро разбор отчёта по МСФО за 2023

Начнём с прописки, компания подала документы в регулирующие органы Кипра для запуска редомициляции на остров Русский. Радует, что всё больше компаний возвращаются в родную гавань, прежде всего это открывает возможность выплачивать дивиденды. У многих за эти пару лет накопились неплохие кубышки, но к этому вернёмся позже.

Операционные результаты.

Напомню, что Русагро вертикально интегрированная компания, которая работает в четырёх сегментах: масложировом, агро, сахарном и мясном. Самыми рентабельными являются Сахарный сегмент и сегмент сельского хозяйства. Летом компания закрыла сделку по приобретению 50% акций ГК “НМЖК”, что уже позволило нарастить выручку в масложировом бизнесе. Также был приобретён элеватор АО “Биотехнологии”, который позволит Группе снизить затраты на хранение продукции, оптимизировать логистические цепочки и в целом повысить эффективность уже сельскохозяйственного направления.

В 2023 году «Русагро» выпустила 717 тыс.

( Читать дальше )

X5 — результаты на «пятёрку» !

- 07 марта 2024, 20:43

- |

Результаты:

📊 Чистая выручка: рост +20,6% к уровню 2022 года

📊 LFL (сопоставимые продажи, «Like-for like»): +9,6% г/г

📊 Чистая выручка «Чижика»: рост до 118,2 млрд ₽ (рост в 3 раза г/г!)

📊 Чистая розничная выручка «Пятёрочки»: рост до 2,4 трлн ₽ (+15,8% г/г)

📊 Чистая розничная выручка «Перекрёстка»: рост 384,3 млрд ₽ (+5,2% г/г)

📊 Выручка цифровых бизнесов: рост до 123,5 млрд ₽ (+75,7% г/г)

Ключевые тезисы от исполнительного директора Игоря Шехтермана:

📌 X5 завершила трансформацию сети Карусель и сосредоточилась на трёх основных форматах

📌 Сеть «Пятерочка» продолжила расширение: +2 144 магазина

📌 Расширение сети «Чижик» (+983 новых магазина, всего – 1500)

📌 Развитие и экспансия за счёт стратегических M&A сделок

📌 Сервис онлайн-доставки 5Post преодолел отметку в 20 000 точек выдачи

Факторы роста:

🚀 Редомициляция

🚀 Возможны высокие дивиденды

🚀 Ежегодный рост бизнеса

( Читать дальше )

Чистая прибыль "Русгидро" по МСФО в 2023 г выросла на 66%, до 32,1 млрд руб

- 07 марта 2024, 17:07

- |

Чистая прибыль «Русгидро» HYDR по МСФО в прошлом году увеличилась по сравнению с годом ранее примерно на 66,1%, до 32,104 миллиарда рублей, а показатель EBITDA вырос на 43,5% — до 131,473 миллиарда, следует из отчета компании.

Выручка компании также выросла примерно на 43,5% и составила 510,325 миллиарда рублей.

«Рост финансовых показателей по группе обусловлен увеличением выручки в связи с восстановлением уровня водности и выработки ГЭС в Сибири по сравнению с рекордно низкими показателями 2022 года, а также в связи с получением компенсации выпадающих доходов за прошлые периоды в тарифах на электрическую и тепловую энергию в ДФО», — говорится в релизе компании.

Отношение чистого долга к EBITDA на конец отчетного периода составило 2,6. Балансовая стоимость активов за год увеличилась на 17,2% до 1,164 триллиона рублей, преимущественно как результат роста стоимости основных средств в связи с реализацией инвестиционной программы «Русгидро» HYDR, также отмечают в компании.

( Читать дальше )

👔HeadHunter снова на коне

- 07 марта 2024, 16:40

- |

Крупнейшая российская онлайн-платформа по поиску работы отчиталась за 2023 год

МСар = ₽185 млрд

Р/Е = 15 (LTM)

🔹Результаты

— выручка: ₽29 млрд (+63%)

— скорректированная EBITDA: ₽17 млрд (+90%)

— скорректированная чистая прибыль: ₽12,5 млрд (+108%)

Компания обуславливает рост выручки восстановлением активности клиентов в прошлом году. Высокий уровень конкуренции за кандидатов способствовал росту платящих клиентов и среднего потребления услуг HH. Это было усилено инициативами платформы в области ценообразования, а также эффектом низкой базы 2022 года.

Взлетевшая чистая прибыль объясняется ростом выручки и прибылью от курсовых разниц.

🚀Мнение аналитиков МР

Отличный отчет в позитивной конъюнктуре

В условиях низкой безработицы, как сейчас, компании продолжают вкладывать больше в поиск кандидатов. А HeadHunter — безусловный лидер российского рынка HR-Tech и основной бенефициар этого тренда.

( Читать дальше )

Отчет Полюса за 2023 год. Дивиденды. Перспективы

- 07 марта 2024, 16:20

- |

Слежу за компанией, так как в моем портфеле золотодобытчик занимает вполне себе ощутимую долю в 7,9%. Цифры, которые предоставил Полюс, хорошие, но есть один немаловажный нюанс.

Цифры за 2023 год

Добыча золота – 2,9 млн унций (+14% г/г)

Выручка – 670 млрд руб (+60% г/г)

Чистая прибыль – 151 млрд руб (+35% г/г)

Свободный денежный поток составил 134 млрд руб

Общий долг – 623 млрд руб.

Чистый долг/EBITDA ниже 2,5х, что, в принципе позволяет выплатить дивиденды

Ожидаемый дивиденд

Дивидендная политика Полюса подразумевает дивиденды каждые полгода по 30% от EBITDA, если отношение чистого долга к EBITDA будет меньше 2.5х

Прогнозный дивиденд может составить 800 рублей на акцию.

Летом 2023 года компания выкупила 30% акций и меня как миноритарного акционера волнует судьба этих акций и дальнейшие действия мажоритариев.

Существует хороший и плохой сценарии.

Начнем с хороших вариантов. Компания в ближайшее время выплачивает дивиденды или использует этот пакет для своего развития. Как вариант, покупка перспективных добывающих или перерабатывающих активов.

( Читать дальше )

Банк Санкт-Петербург способен нарастить размер дивидендных выплат по итогам 2024 года - Альфа-Банк

- 07 марта 2024, 14:03

- |

В течение 1П23 комиссионный доход и доходы от операций на финансовых рынках продолжали обеспечивать значительный вклад в совокупный операционный доход банка. Дальнейшая нормализация доходов по этим статьям (после введения внешних ограничений в отношении банка в 2023 г.), а также возврат к нормальным уровням стоимости риска, могут привести к снижению чистой прибыли банка на 25% г/г в 2024П, при этом ROE, по нашим оценкам, снизится до 19-20%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал