отчеты МСФО

Позитивный обзор. Смарттехгрупп

- 11 декабря 2025, 20:16

- |

Смарттехгрупп опубликовала отчетность за девять месяцев 2025 года, и цифры сразу дают понять: год для компании сложный и переходный. Итог по МСФО — чистый убыток 63,7 млн рублей, тогда как год назад был чистая прибыль 321 млн. Но если взглянуть глубже, становится видно, что операционный бизнес не просто живёт, а растёт — и именно поэтому этот кейс нельзя оценивать поверхностно.

Главная причина убытка — не бизнес ПСБ Финанс, который остаётся прибыльным (его чистая прибыль за период составила 281 млн рублей), а материнская структура: дополнительные расходы, инвестиции в IT и запуск новых продуктов тянут вниз консолидированный результат. При этом третий квартал стал для группы поворотным: прибыль 65 млн рублей после убытка во втором квартале. Фактически, компания начала выходить из просадок первой половины года.

Выручка растёт умеренно — на 6%, до 2,7 млрд рублей, но куда более интересна динамика активов. Портфель займов за девять месяцев увеличился на 17%, достигнув 5,9 млрд рублей, а общие активы компании выросли на 35%, превысив 10,1 млрд рублей. Это означает, что бизнес масштабируется, но делает это аккуратно, не превращая баланс в «кашу» из чрезмерного долга: доля заемного финансирования остаётся ниже 40%.

( Читать дальше )

- комментировать

- 378

- Комментарии ( 0 )

Анализ МФСО компании "М.Видео" за 1п2025г

- 11 декабря 2025, 13:58

- |

📊Кредитный рейтинг:

Эксперт РА (10.12.25): понизили рейтинг с А (прогноз негативный) до ВВВ (прогноз негативный)

Мои выводы:

🟡 Компания находится в глубочайшем кризисе, в ходу антикризисный план (деньги от мажоритариев, перевод поставщиков на агентскую схему, закрытие убыточных магазинов, сокращают позиции продаж до самых востребованных, проводят допэмиссию) — желание жить похвально, но нужны результаты ✅

🟡 Касательно допэмиссии: утвердили выпуск 1,5 млрд акций по открытой подписке, выпуск акций зарегистрировали, желают провести до конца 2025г, примерную оценку нашел тут — это гарант, что компания не развалится хотя бы на горизонте полугода, что для держателей облигаций наиболее важно ✅

🔴 За 1п2025г в сравнении с 1п2024г:

1) Выручка -15% (171 млрд) — бизнес продолжает угасать на фоне высоких ставок и конкуренции с маркетплейсами ❗️

2) Валовая прибыль -35% (27 млрд) — себестоимость ниже, чем годом ранее, но в процентном отношении она съела больше ❗️

3) Операционный убыток 7,56 млрд (годом ранее прибыль 3,7 млрд) — влияние антикризисного плана на коммерческие, общехозяйственные и административные расходы крайне мало (лишь -6,4%), в купе с провалом валовой прибыли результат очевиден ❗️

( Читать дальше )

Россети Центр и Приволжья. Отчет МСФО. Новый ИПР. Большое сравнение с МОЭСК и Центром

- 11 декабря 2025, 11:34

- |

Компания Россети Центр и Приволжья (сокр. ЦиП) опубликовала финансовый отчет за Q3 2025г. по МСФО:

По старой схеме друзья, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у ЦиП очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК и Центре, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы+прочие расходы.

Мой расчет EBITDA отличается от расчета самих компаний, я не понимаю почему они процентные доходы например не отнимают и грубо говоря, мой расчет скорректированной EBITDA — это операционный денежный поток, но я забыл скорректировать его на прочие доходы расходы:

Вот эти прочие доходы (в других сетях показывают и статьи расходов) в разные периоды признаются хаотично и прогнозировать их нереально, поэтому я в предыдущих статьях изменил расчет скор EBITDA!!

( Читать дальше )

Газпромнефть: Дочь за мать не отвечает, но не в случае Газпрома? Денежные потоки идут мимо миноритариев, а чистый долг уже почти 1 трлн рублей! Отчет за 3-й квартал 2025

- 11 декабря 2025, 01:38

- |

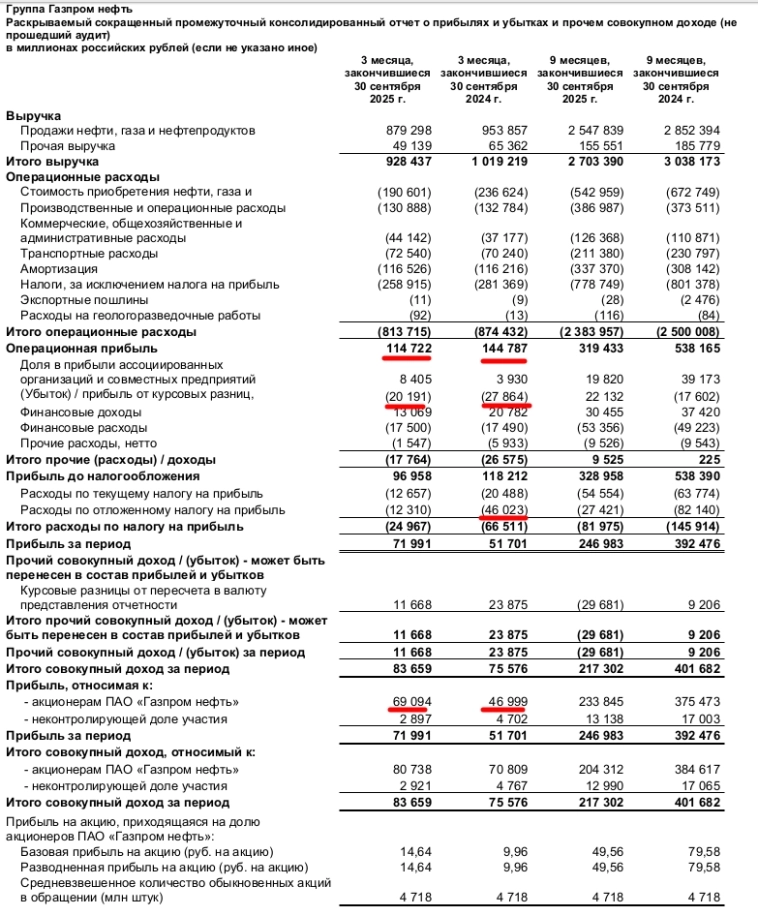

Завершаем разбор отчетов за 3-й квартал у нефтегазовых компаний с помощью Газпромнефти (в 22-23 году компания была лучшей акцией сектора)

На первый взгляд — не все так плохо (на фоне остальной нефтянки и например Роснефти) — чистая прибыль даже выросла на 47% г/г в 3 квартале

Почему — понятно становится из таблицы. Основные параметры упали (выручка и опер прибыль), но за счет снижения убытков от курсовых разниц и отсутствия разовой переоценки налога на прибыль — чистая прибыль выросла год к году

Хотите немного магии? Я ЖДАЛ 69 МЛРД РУБЛЕЙ ЧИСТОЙ ПРИБЫЛИ в 3 квартале от Газпромнефти!) Попадание 100% (в яблочко), на самом деле повезло т.к. много переоценок!)

Пруф в Нефтяном срезе от 13 ноября 2025 года — smart-lab.ru/company/mozgovik/blog/1229385.php

В целом для Газпромнефти сейчас ситуация неплохая — маржа переработки все еще солидная, а Омский и Московский НПЗ не бомбят, как НПЗ Роснефти и ЛУКОЙЛа (серьезных прилетов не было)

( Читать дальше )

🔎«Группа Позитив» Отчет МСФО

- 10 декабря 2025, 20:29

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1906243

( Читать дальше )

🔎«Группа Позитив» Отчет МСФО

- 10 декабря 2025, 20:08

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1906242

( Читать дальше )

🐟 Инарктика – Обзор облигаций и эмитента

- 10 декабря 2025, 18:05

- |

📌 Сегодня предлагаю оценить финансовую устойчивость Инарктики и посмотреть, какие облигации предлагает компания.

1️⃣ О КОМПАНИИ:

• Инарктика – крупнейший производитель лосося и морской форели в России. Компания основана в 1997 году и сейчас занимает 1 место по производству аквакультурного лосося в РФ (доля на рынке 22%).

• В наибольшей степени Инарктика известна инвесторам массовой гибелью рыбы в 2024 году из-за биологических причин. Тогда объём биомассы и чистая прибыль упали в 2 раза, но сейчас компания прогнозирует восстановление биомассы рыбы в 2026 году.

2️⃣ ФИНАНСОВАЯ УСТОЙЧИВОСТЬ:

• В 1 полугодии 2025 года выручка Инарктики снизилась на 45% год к году до 10 млрд рублей, скорр. чистая прибыль упала в 8 раз до 0,8 млрд рублей – последствия от мора рыбы. По итогам 1 полугодия показатель Чистый долг/EBITDA = 1,8x (в начале года 1,0x) – не мало, но вполне приемлемо.

• На конец июня средняя ставка по долгу была 17,7%, а 64% долга – под плавающей ставкой, поэтому с каждым снижением ключевой ставки процентные расходы будут заметно уменьшаться.

( Читать дальше )

Позитивный обзор. Совкомбанк

- 10 декабря 2025, 11:13

- |

Совкомбанк отчитался за третий квартал и девять месяцев 2025 года — и отчет получился одновременно сложным и обнадеживающим. На длинной дистанции банк пока выглядит слабее прошлогоднего уровня, но динамика последнего квартала показывает разворот в лучшую сторону.

Главная цифра за период — чистая прибыль 35 млрд рублей, что на 38% ниже, чем годом ранее. Для банка, который привык показывать двузначные темпы роста, это ощутимое падение. Но важно понимать контекст: в первом полугодии прибыль падала на 55%, а сейчас темп снижения замедлился почти вдвое. А сам III квартал, напротив, стал сильным — 18 млрд рублей, в 3,6 раза выше II квартала и на уровне прошлогоднего результата. То есть локально банк развернулся вверх.

Выручка растёт устойчиво: на конец сентября она достигла 703 млрд рублей, +4% за квартал и +38% год к году. Процентные доходы ускорились и прибавили 24% за квартал, комиссионные — +15%. Особенно быстро растут направления вне классического банковского бизнеса: страховой блок, платежные сервисы, электронные торговые площадки. Доходы страхового подразделения за 9 месяцев выросли в полтора раза — до 41 млрд рублей.

( Читать дальше )

Позитивный обзор. HeadHunter

- 10 декабря 2025, 11:12

- |

HeadHunter опубликовал финансовые результаты за третий квартал 2025 года, и отчет получился именно таким, каким и должен быть в условиях охлаждения экономики: рост тормозит, расходы давят на маржу, но бизнес удерживает высокую прибыльность и продолжает генерировать сильный денежный поток.

Выручка компании выросла символически — до 10,9 млрд рублей, прибавив всего 1,9% год к году. Для платформы, которая многие годы росла двузначными темпами, это фактически «нулевой» рост. И причина понятна: рынок труда вошёл в фазу резкого сжатия. Количество вакансий падает уже третий квартал подряд, а hh.индекс достиг 7,3 — худшего уровня с мая 2020 года. Это означает, что конкуренция среди соискателей усиливается, а бизнес сокращает найм.

На этом фоне EBITDA ожидаемо пошла вниз — скорректированный показатель составил 6,6 млрд рублей, что на 5,4% меньше, чем год назад. Рентабельность снизилась с 64,6% до 60%, всё ещё оставаясь невероятно высокой по меркам российского IT-сектора. Чистая прибыль упала сильнее — до 6,1 млрд рублей, минус 15,5%. При этом свободный денежный поток тоже просел, хотя остался уверенно положительным — 4,8 млрд рублей.

( Читать дальше )

НМТП отчитался за III кв. 2025 г. — финансовые показатели растут, продолжаются инвестиции в маржинальный проект. Дивидендная база увеличивается.

- 10 декабря 2025, 09:29

- |

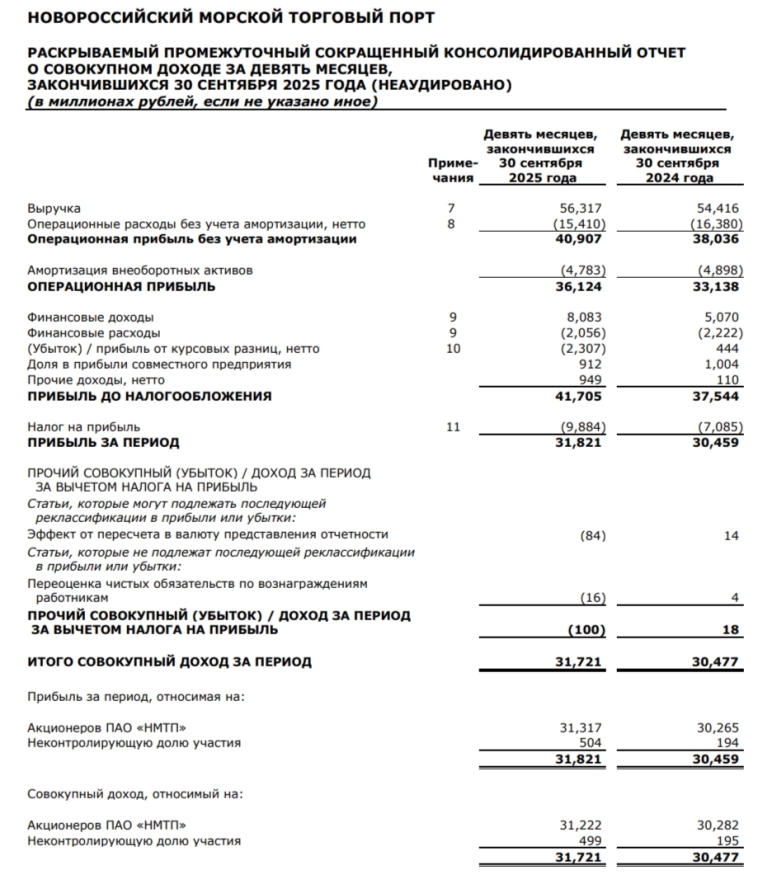

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания продолжила сохранять свою эффективность, но стоит отметить, что фин. показатели снизились относительно II кв. 2025 года (снижение перевалки сухих грузов и списание по переуступке дебиторской задолженности). CAPEX снизился относительно 2024 г., а FCF хватает на выплату дивидендов:

⛴ Выручка: III кв. 17,6₽ млрд (+11,6% г/г), 9 м. 56,3₽ млрд (+3,5% г/г)

⛴ Операционная прибыль: III кв. 9,4₽ млрд (+13,3% г/г), 9 м. 36,1₽ млрд (+9% г/г)

⛴ Чистая прибыль: III кв. 10,1₽ млрд (+18% г/г), 9 м. 31,3₽ млрд (+3,5% г/г)

🛳 Операционные данные компания не предоставляет, но есть некоторые факты. Тарифы на перевалку нефти компания повысила на 5,7% в 2025 г., сухих грузов на 23,5% (это повышение касается угля, цена в ~4 раза выше, чем у перевалки нефти). Также есть данные за 9 м. 2025 г. по грузообороту портов России: Приморск — 47,2 млн т. (+2,3% г/г) и Новороссийск — 124,2 млн т. (-1,3% г/г), перевалка нефти увеличилась в III кв., т.к. РФ начиная со II кв. перешла к наращиванию добычи сырья (нефтепродукты просели из-за атак на НПЗ), перевалка сухих грузов снижается 2 кв. подряд (это главный фактор снижения фин. показателей по сравнению со II кв. 2025 г.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал