нмтп

Разбираем скрытые сигналы отчётности НМТП

- 10 декабря 2025, 18:03

- |

📈 Выручка компании с января по сентябрь увеличилась на +3,5% (г/г) до 56,3 млрд руб. Компания не раскрыла данные по грузообороту, но, судя по статистике Ассоциации морских торговых портов, можно предположить, что перевалка грузов в отчётном периоде незначительно сократилась:

( Читать дальше )

- комментировать

- 2.8К | ★1

- Комментарии ( 0 )

Суд поддержал ФАС в возбуждении дела о тарифах НМТП на перевалку металлов

- 10 декабря 2025, 11:52

- |

НМТП в своем обращении в суд попросил признать приказ ведомства о возбуждении дела от 6 марта 2024 года незаконным.

Изначально суд в октябре прошлого года признал возбуждение ФАС РФ дела о тарифах НМТП на перевалку черных металлов незаконным. Это решение поддержала апелляционная инстанция, а кассация в сентябре нынешнего года отправила дело на пересмотр.

«В удовлетворении заявленных требований отказать в полном объеме», — огласил резолютивную часть решения суда судья Владислав Поздняков.

1prime.ru/20251210/fas--865397462.html

НМТП отчитался за III кв. 2025 г. — финансовые показатели растут, продолжаются инвестиции в маржинальный проект. Дивидендная база увеличивается.

- 10 декабря 2025, 09:29

- |

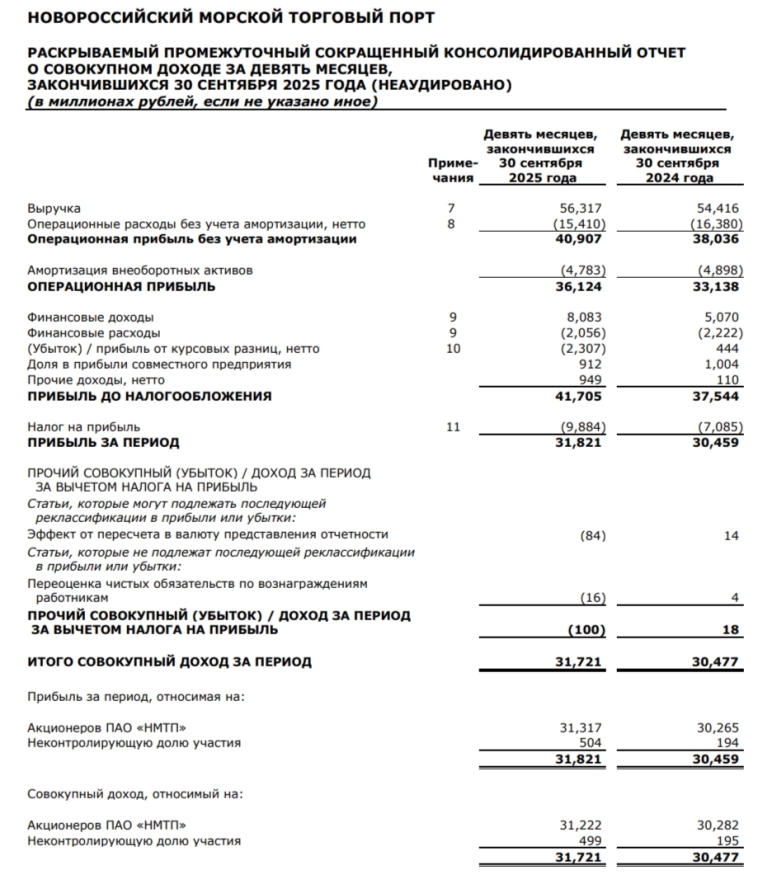

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания продолжила сохранять свою эффективность, но стоит отметить, что фин. показатели снизились относительно II кв. 2025 года (снижение перевалки сухих грузов и списание по переуступке дебиторской задолженности). CAPEX снизился относительно 2024 г., а FCF хватает на выплату дивидендов:

⛴ Выручка: III кв. 17,6₽ млрд (+11,6% г/г), 9 м. 56,3₽ млрд (+3,5% г/г)

⛴ Операционная прибыль: III кв. 9,4₽ млрд (+13,3% г/г), 9 м. 36,1₽ млрд (+9% г/г)

⛴ Чистая прибыль: III кв. 10,1₽ млрд (+18% г/г), 9 м. 31,3₽ млрд (+3,5% г/г)

🛳 Операционные данные компания не предоставляет, но есть некоторые факты. Тарифы на перевалку нефти компания повысила на 5,7% в 2025 г., сухих грузов на 23,5% (это повышение касается угля, цена в ~4 раза выше, чем у перевалки нефти). Также есть данные за 9 м. 2025 г. по грузообороту портов России: Приморск — 47,2 млн т. (+2,3% г/г) и Новороссийск — 124,2 млн т. (-1,3% г/г), перевалка нефти увеличилась в III кв., т.к. РФ начиная со II кв. перешла к наращиванию добычи сырья (нефтепродукты просели из-за атак на НПЗ), перевалка сухих грузов снижается 2 кв. подряд (это главный фактор снижения фин. показателей по сравнению со II кв. 2025 г.).

( Читать дальше )

🛢️ Транснефть и НМТП – Какие акции привлекательнее?

- 09 декабря 2025, 19:45

- |

📌 Сегодня предлагаю посмотреть на результаты Транснефти и НМТП и выяснить, в акциях какой компании потенциал роста выше.

1️⃣ ФИН. ПОКАЗАТЕЛИ:

• На графиках отобразил динамику выручки, прибыли и рентабельности по EBITDA за последние 3 года. За 2021 год отчёты сокращённые, поэтому сравнивать 2022 год не с чем.

• Выручка у компаний растёт почти равнозначными темпами, но прирост прибыли за последние 2 года выше у НМТП. НМТП отличается высокой рентабельностью по EBITDA – около 65-70% против 38-42% у Транснефти. За 9 месяцев 2025 года чистая прибыль НМТП выросла на 3,5% до 31,2 млрд рублей, у Транснефти прибыль наоборот снизилась на 5,6% до 232,7 млрд рублей из-за роста налога на прибыль.

• У обеих компаний отрицательный чистый долг: у Транснефти Чистый долг/EBITDA = –0,4x; у НМТП –0,6x. Также у обеих компаний нет проблем со свободным денежным потоком (FCF), но кап. затраты Транснефти держатся на уровне 20-30% от выручки, в то время как НМТП за последний год нарастил CAPEX до 30-40% от выручки.

( Читать дальше )

🚢 НМТП – проценты компенсируют снижение перевалки

- 09 декабря 2025, 18:29

- |

Неплохой МСФО за Q3 25:

📍 Выручка 17,6 b₽ (+11% г/г, –3% к/к)

📍 Операционная прибыль 9,4 b₽ (+13% г/г, –23% к/к)

📍 Чистая прибыль 10,1 b₽ (+17% г/г, –10% к/к)

📉 Почему показатели не растут к/к

▪️ Грузооборот движется разнонаправленно: растёт экспорт сырой нефти, но снижается экспорт нефтепродуктов. Есть сильная просадка по зерну.

▪️ Уменьшилась импортная перегрузка.

▪️ Сентябрьские атаки и приостановка отгрузки нефти негативно сказались на объёмах.

📈 Что обеспечило рост г/г

▪️ Повышение перевалочных тарифов в течение года.

▪️ Эффективная финансовая деятельность: проценты по депозитам составили 30% операционной прибыли.

🔺 Активная фаза строительства нового причала: капекс вернулся к абсолютным рекордам. В 2026 расходы останутся повышенными.

Благодаря денежной подушке в 48 b₽ компания может одновременно платить дивиденды и финансировать стройку без серьёзного ухудшения баланса.

📌 Оценка и драйверы

👌 НМТП с FWD P/E 4,3 остаётся дешёвой компанией — дисконт около 40% к среднеисторическому уровню. Бумага прямо не зависит от цен на нефть, дивидендная доходность около 10–11%.

( Читать дальше )

Ассоциация морских торговых портов ожидает грузооборот морских портов по итогам 2025г на уровне прошлого года

- 09 декабря 2025, 14:00

- |

09 декабря 2025 года в г.Москве состоялось заседание Совета директоров Ассоциации морских торговых портов.

По итогам года грузооборот морских портов ожидается на уровне прошлого года.

Отдельно было отмечено, что вследствие систематического невыполнения ОАО «РЖД» согласованных месячных планов на перевозку внешнеторговых грузов в/из морских портов, портовикам не удалось обеспечить поступательный рост показателей по перевалке грузов в текущем году и в полной мере использовать существующий производственный потенциал портовой отрасли.

На заседании также обсуждались вопросы нормативно-правового регулирования деятельности операторов морских терминалов, взаимодействия с Министерством транспорта Российской Федерации и Федеральным агентством морского и речного транспорта, а также организационные и финансовые вопросы Ассоциации.

www.morport.com/rus/news/zasedanie-soveta-direktorov-associacii-morskih-torgovyh-portov-5

🚢 НМТП. Стабильно хорошо

- 09 декабря 2025, 12:20

- |

Сегодня в нашем фокусе крупнейший портовый холдинг «НМТП» и его финансовый отчет за 9 месяцев 2025 года. Традиционно, разберем ключевые моменты:

— Выручка: 56,3 млрд руб (+3,5% г/г)

— EBITDA: 41 млрд руб (+8% г/г)

— Операционная прибыль: 36,1 млрд руб (+9% г/г)

— Чистая прибыль: 31,8 млрд руб (+4,4% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Несмотря на сокращение совокупного объема перевалки нефти, выручка НМТП продемонстрировала небольшой рост на 3,5% г/г — до 56,3 млрд руб., что обусловлено повышением тарифов на перевалку нефти в размере 5,7% относительно 2024 года. В результате EBITDA увеличилась на 8% г/г — до 41 млрд руб., а чистая прибыль прибавила 4,4% и составила 31,8 млрд руб.

*Негативный эффект на динамику чистой прибыли оказал рост расходов по налогу на прибыль с 7,1 до 9,9 млрд руб., а также убыток по курсовым разницам на сумму 2,3 млрд руб.

— совокупный объем перевалки в порту Новороссийска за 9М25 сократился на 1,3% г/г — до 124 млн тонн. В порту Приморска вырос на 2,3% г/г — до 47,2 млн тонн.

( Читать дальше )

Транспорт нефти - лидер роста

- 06 декабря 2025, 12:04

- |

Но вторую неделю транспорт нефти — в лидерах роста

НМТП

ДВМП

Транснефть пр.

«Страны „Группы семи“ и Евросоюза ведут переговоры о замене потолка цен на экспорт российской нефти полным запретом на доступ к услугам морских перевозок для снижения доходов от нефти»

ria.ru/20251205/reuters-2060200697.html

Как говорится,

«собака лает, караван идёт» ?

На этом фоне,

акции портов и Транснефти пр показывают рост значительно выше индекса

( Читать дальше )

По следам отчетов — Роснефть, Газпром, РусГидро, НМТП

- 05 декабря 2025, 09:22

- |

На рынке продолжается сезон отчетов, а значит пришло время для очередного экспресс-обзора.

Как и в прошлых частях, в моем обзоре будет минимум скучных цифр, зато будут важные нюансы и моя авторская оценка. Все-таки многие эти компании есть в моем портфеле, и мне как инвестору важно их оценить. Ну что, поехали! :)

🔌 РусГидро — «опять двойка». В 3 квартале бизнес чуть замедлился — выручка выросла на 12%, а EBITDA упала на 7%. Долг обнуляет все операционные успехи — он вырос до 623 миллиардов (долг/EBITDA = 3,7х), а его обслуживание за 9 месяцев обошлось в 88 миллиардов!

Капзатраты продолжают расти, поэтому денежный вновь поток в глубоком минусе (-35 млрд. за квартал). На дивиденды тут можно не рассчитывать, зато можно смело говорить о новой допэмиссии (причем довольно крупной).

⛽️ Газпром — «три с двумя минусами». Этот гигант продолжает страдать — за 9 месяцев выручка упала на 4,5%, а операционная прибыль — на 23%. В отчете есть «прибыль акционеров» в размере 1,1 трлн. рублей, но на деле у компании нет этих денег.

( Читать дальше )

Экспорт нефти из российских черноморских портов в ноябре сократился примерно на 1 млн т по сравнению с запланированным показателем из-за штормов и ударов БПЛА — Reuters

- 04 декабря 2025, 15:04

- |

Экспорт нефти из российских черноморских портов Новороссийск и терминал КТК в ноябре сократился примерно на 1 млн тонн по сравнению с запланированным показателем из-за сильных штормов и недавних атак беспилотников, нарушивших процесс погрузки, сообщили Reuters три источника в отрасли.

Плановые отгрузки нефти сортов Urals, Siberian Light и KEBCO из Новороссийска в ноябре составили около 3,2 млн тонн, но фактический экспорт достиг лишь 2,5 млн тонн, сообщили источники.

«В Новороссийске продолжается погрузка ноябрьских (запланированных) грузов, и ожидается, что работы продлятся до 7 декабря», — сообщил один из источников.

Между тем, по данным двух источников, поставки нефти CPC Blend также были отложены: два судна Suezmax с грузом около 300 000 тонн были перенаправлены на декабрь.

www.reuters.com/business/energy/russias-black-sea-ports-oil-exports-down-november-amid-storms-drone-attacks-2025-12-04/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал