нлмк

WSA: Россия в ноябре снизила выпуск стали на 6,6%, до 5,2 млн тонн

- 23 декабря 2025, 13:25

- |

За январь — ноябрь текущего года выпуск стали в РФ снизился на 5%, до 61,8 млн тонн.

Согласно отчету, Китай в ноябре произвел 69,9 млн тонн, что на 10,9% меньше, чем в ноябре 2024 года. В Индии выпуск стали составил 13,7 млн тонн (+10,8%). Производство стали в Японии в ноябре снизилось на 1,6%, до 6,8 млн тонн, в США — выросло на 8,5%, до 6,8 млн тонн.

Выпуск стали в ноябре 2025 Россией и другими странами СНГ, а также Украиной составил 6,3 млн тонн, что на 3,9% меньше, чем годом ранее. За одиннадцать месяцев 2025 года эти государства выпустили 74,1 млн тонн стали (-5%).

Страны Азии и Океании в ноябре произвели 99,9 млн тонн, снизив выпуск на 7,1%. Страны ЕС выпустили 10,2 млн тонн стали, что на 3,5% меньше, чем годом ранее.

Производство стали государствами Северной Америки в ноябре увеличилось на 5,4% и достигло 9 млн тонн. Выпуск стали странами Южной Америки за отчетный период составил 3,5 млн тонн (+2,4%). Страны Ближнего Востока произвели 5,5 млн тонн стали, увеличив выпуск по сравнению с аналогичным периодом предыдущего года на 8,2%.

( Читать дальше )

- комментировать

- 185

- Комментарии ( 0 )

Экспорт чугуна в январе-октябре 2025г из РФ в Турцию вырос на 109% г/г до 1,44 млн т — Ъ

- 23 декабря 2025, 11:39

- |

Рынок Турции — основной для российских производителей чугуна.

SteelOrbis: в январе-октябре 2025г экспорт чугуна из РФ в Турцию вырос почти на 109% г/г до 1,44 млн тонн, что соответствует 78% поставок. Только в октябре отгрузки подскочили на 132%, до 150,13 тыс. тонн.

По данным корпорации «Чермет», в январе-ноябре 2025г в России было выпущено 45,9 млн тонн чугуна, только в ноябре — 4,1 млн тонн. Это на 1,6% и 0,1% соответственно меньше, чем годом ранее.

В MMI считают, что рост цен на чугун не будет долгосрочным.

www.kommersant.ru/doc/8314683

Ребят подскажите кто в курсе: Где посмотреть прогноз по рынку стали на ближайшие 5 лет?

- 23 декабря 2025, 09:50

- |

Нужна информация по рынку стали. Особенно интересно посмотреть на прогноз спроса: кому и сколько стали надо будет закупить? У кого какие потребности и в какой именно продукции (Бесшовные трубы, горячий и холодный прокат и т.д.)

Подскажите ссылки или источники. Или у кого то есть готовый отчет и не жалко поделиться?

Цель: Уточнить прогноз по выручке металлургов, чтобы спрогнозировать будущую прибыль, чтобы рассчитать примерный дивиденд на ближайшие 5 лет.

П.С. Не люблю гадать и спорить, мне проще взять эксель и посчитать

Заранее спасибо за помощь

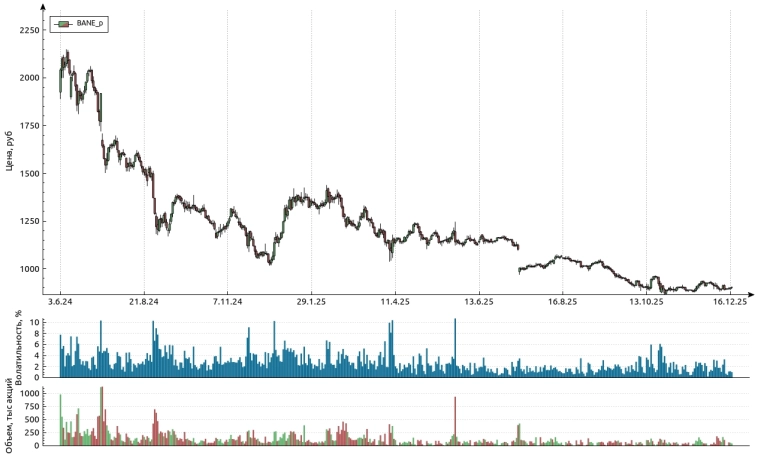

NLMK - дно пробивать не будем.

- 18 декабря 2025, 17:13

- |

Финансовые трудности: в первом полугодии 2025 года выручка НЛМК упала на 15% (до 439 млрд рублей), EBITDA — на 46% (до 84,5 млрд рублей), чистая прибыль — на 45% (до 45 млрд рублей). Во втором квартале ситуация не улучшилась: выручка снизилась на 18%, а прибыль — на 38%. 1 2

Привлекательные мультипликаторы при сомнительных перспективах: P/E составляет 5,3, P/S — 0,66, EV/EBITDA — 2,6. Хотя эти показатели выглядят привлекательно, они могут отражать не столько недооценённость компании, сколько пессимистичные ожидания рынка относительно её будущего. 3

Крепкое финансовое положение: у НЛМК отрицательный чистый долг (–10 млрд рублей), на счетах — 167 млрд рублей, свободный денежный поток в 2024 году составил 84 млрд рублей. Компания способна переждать кризис, даже если он затянется. 4 5

Отсутствие дивидендов: акционеры не получили дивиденды за 2024 год, хотя условия для их выплаты формально были соблюдены. Последняя выплата за 2023 год составила 25,43 рубля за акцию, обеспечивая дивидендную доходность около 20%. 6 7

( Читать дальше )

Грузоперевозки по ЖД за ноябрь 2025 г. — после октябрьского роста в ноябре снижение, страдают металлурги и нефтяники!

- 18 декабря 2025, 15:36

- |

🚂 По данным РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора. Давайте рассмотрим данные за ноябрь:

💬 В ноябре погрузка составила 94,2 млн тонн (-1,5% г/г, в октябре — 96,9 млн тонн), 18 месяцев подряд погрузки ниже 100 млн тонн. Спустя 2 года снижения в погрузках мы вышли в скромный плюс в октябре, но в ноябре опять же минус по году, низкая база 2024 г. не помощник (в прошлом разборе как раз писал, что не стоит обольщаться).

💬 Погрузка за 2025 г. составляет 1021,3 млн тонн (-5,6% г/г), продолжаем двигаться в одном направлении по цифрам с кризисным 2009 г.

Теперь переходим к самому интересному, а именно к погружаемому сырью:

🗄 Каменный уголь — 28 млн тонн (+0,4% г/г)

🗄 Нефть и нефтепродукты — 16,2 млн тонн (-4,7% г/г)

🗄 Железная руда — 9,4 млн тонн (+4,4% г/г)

🗄 Чёрные металлы — 4 млн тонн (-20% г/г)

🗄 Химические и минеральные удобрения — 5,9 млн тонн (+1,7% г/г)

( Читать дальше )

Свежие идеи Элвиса Марламова в фонде акций Alenka Capital: следим за лучшими управляющими ПИФ в стране

- 18 декабря 2025, 13:25

- |

Продолжаем серию ежемесячных постов с отслеживанием покупок/продаж профессиональными управляющими. Особенно теми, кто управляет МИЛЛИАРДАМИ рублей в акциях.

Зачем? Посмотреть, как думают профи — какие акции держат/покупают/продают.

Предыдущий пост про ПИФ Alenka Capital был 2 месяца назад тут smart-lab.ru/mobile/topic/1220171/

Существенные изменения портфеля за 2 месяца (основные изменения в ноябре)

Посмотрим основные сделки за 2 месяца (октябрь/ноябрь), напишу еще свои мысли по их поводу

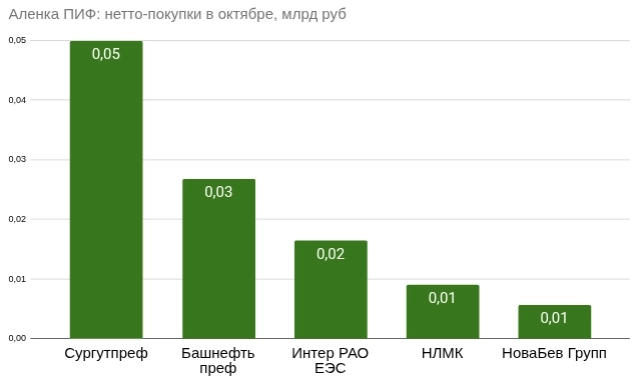

Смотрим за действиями в октябре 2025 года

Основные покупки — Башнефть преф, Интер РАО и НЛМК + заменил Сургут обычку на Сургут преф

Элвис дождался интересных цен по Башнефти — ~900 руб

Когда-то безумцы покупали Башнефть преф и по 2000 руб за 1 акцию!)

Думаю здесь идея простая — за 2025 год дивиденд будет слабый (рублей 90-100), а вот за 2026 год если конъюнктура в нефти сильно улучшится — можно получить дивиденд 15+% (моя моделька)

Тут главное — маржа переработки нефти, если она будет высокой как сейчас, то дивиденд будет достойный, но все может быстро поменяться

( Читать дальше )

Перевозки чёрных металлов на экспорт за 11 мес 2025г по сети РЖД выросли на 13% г/г до 22,6 млн т — компания

- 17 декабря 2025, 10:54

- |

Перевозки чёрных металлов на экспорт выросли на 13% в январе-ноябре

Всего за 11 месяцев 2025 года по сети РЖД на экспорт отправили 22,6 млн тонн продукции чёрной металлургии. Из них 2,5 млн тонн погружено в контейнеры (78,2 тыс. ДФЭ, рост в 1,4 раза).

Наибольшую часть (15,9 млн тонн, +11,8%) отправили в направлении портов:

⬇️ Юга – 10,4 млн тонн (+15%)

↖️ Северо-Запада – 3,7 млн тонн (+13,8%)

➡️ Дальнего Востока – 1,8 млн тонн (-9,2%)

Через погранпереходы на экспорт перевезли 6,7 млн тонн (+14,5%).

Регионы-лидеры по объёму погрузки чёрных металлов на экспорт:

1️⃣ Липецкая область (7,8 млн тонн, +12,4%)

2️⃣ Челябинская область (3,3 млн тонн, +45,3%)

3️⃣ Свердловская область (2,5 млн тонн, +27,7%).

t.me/telerzd

Объем производства стали в России в 2025 году сократится на 19%, до 57 млн тонн, а потребление упадет до минимума с 2011 года, снизившись на 15% – до 37,1 млн тонн — исследование НКР — ТАСС

- 17 декабря 2025, 09:09

- |

Объем производства стали в России в 2025 году сократится на 19%, до 57 млн тонн, а потребление упадет до минимума с 2011 года, снизившись на 15% — до 37,1 млн тонн, сообщается в исследовании рейтингового агентства НКР.

«В России видимое потребление стали, по оценкам НКР, снизится на 15% в 2025 году, до 37,1 млн тонн — минимума с 2011 года. Для сравнения: в 2023 году потребление достигало рекордных 46,3 млн тонн, то есть падение с исторического максимума составляет почти 20%», — говорится в отчете.

Эксперты добавили, что прогноз на 2026 год остается сдержанно-пессимистичным. При благоприятном стечении обстоятельств возможно незначительное восстановление производства — до 3% роста по сравнению с 2025 годом. Потенциальными драйверами роста эксперты называют смягчение монетарной политики и снижение ставок, реализация инфраструктурных национальных проектов и увеличение экспорта в страны развивающегося мира.

Аналитики связывают сокращение производства и спроса с сочетанием внутренних и внешних факторов: геополитическими ограничениями, перенасыщением мирового рынка стали, высокими процентными ставками и укреплением рубля. По оценке Организации экономического сотрудничества и развития (ОЭСР), глобальный избыток производственных мощностей в 2025 году вырос до порядка 680 млн тонн, что усугубляет давление на цены и объемы выпуска.

( Читать дальше )

📈 Лучшие акции под снижение ставки в 2026

- 16 декабря 2025, 16:53

- |

С очень высокой вероятностью ЦБ 19 декабря снизит ставку на 0,5 п.п. или на 1 п.п. и продолжит делать это в 2026 году. Сезонно сглаженная инфляция близка к долгосрочному таргету 4%. К концу следующего года ставка может составить 12–13%. На этом фоне покупка бенефициаров снижения ставки становится все более актуальной.

🚀 Сервисы и цифровые платформы

▪️ Whoosh (WUSH)

Котировки рухнули так, словно компания находится на грани банкротства. Основная идея — ускорение расширения флота, в том числе в американском сегменте с более длинным сезоном. Это позволит вернуться к прибыли и сокращать срок окупаемости СИМ. Компания регулярно публикует новости о развитии американского направления, что часто дает сильный буст котировкам.

▪️ Хэдхантер (HEAD)

Котировки откатились к уровням 2023 года. Снижение ставки — это рост деловой активности и ускорение найма. Рынок труда на долгосрочном горизонте остается дефицитным, что при восстановлении экономики усилит потребность компаний в HR-расходах.

( Читать дальше )

Как обстоят дела на рынке стали?

- 15 декабря 2025, 11:34

- |

На российском фондовом рынке широко представлены металлургические компании. Состояние дел этих компаний, во многом зависит от состояния конкретной отрасли. Сегодня предлагаю пройтись по рынку стали.

По итогам 2024 года крупнейшим производителем стали в мире вновь оказался Китай (1 005 млн тонн). Россия занимает только 5-ое место (71 млн тонн, в 14 раз меньший объем).

Китай же является крупнейшим экспортером стали (94 млн тонн, 9% от общего объёма производства). Россия занимает только 8-ое место (14 млн тонн, 20% от общего объёма производства). Важно отметить, что и в досанкционном и доковидном 2018 году экспорт российской стали уже заметно отставал от китайской (33 млн тонн против 69 млн тонн).

Обратимся к графику цены на сталь. Можем заметить, что рекордный рост цены на сталь пришелся, в основном, на 2021 и 2022 годы, что вызвано ковидными ограничениями и санкциями на Россию. В последние 3 года фиксируется падение цен. Эксперты объясняют это явление двумя факторами: увеличением производственных мощностей в Китае и снижением спроса из-за кризиса в сфере недвижимости в Китае. Кроме того, существуют опасения, что этот тренд сохранится в 2026-2027 годах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал