SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

мозговик

Инфа по сахару

- 29 октября 2018, 10:20

- |

Потребление сахара РФ = 6,1 млн т в год.

ИКАР прогнозирует, что в 2019 году производство сахара в РФ сократится на 11% — до 5,8 млн т.

Это будет первый год из трех без перепроизводства в России.

Как следствие, запасы сахара сократятся на 25% до 1,2 млн т.

Главная причина — засуха на юге России, и сокращение урожая сахарной свеклы.

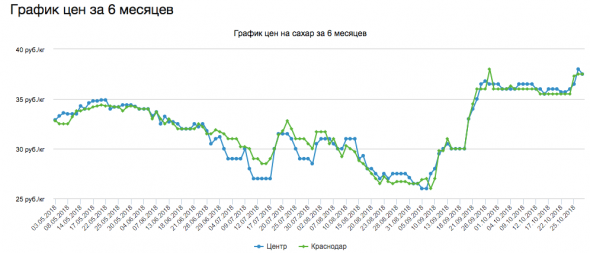

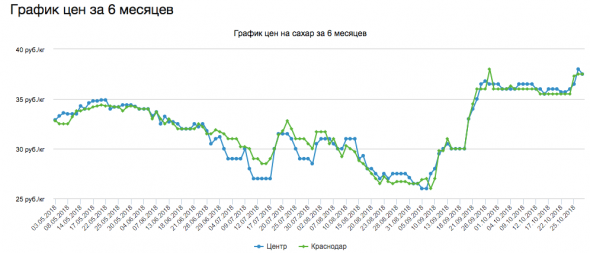

Именно по этой причине цены на сахар в России в сентябре-октябре выросли за год на 39%y/y, и на 13% к уровням лета (июнь-август).

Так что ждем улучшения экономики компании Русагро.

Подробнее о причинах взлета цен на сахар можно почитать тут: https://www.rbc.ru/business/26/10/2018/5bd1a0019a7947ada2faa76d

ИКАР прогнозирует, что в 2019 году производство сахара в РФ сократится на 11% — до 5,8 млн т.

Это будет первый год из трех без перепроизводства в России.

Как следствие, запасы сахара сократятся на 25% до 1,2 млн т.

Главная причина — засуха на юге России, и сокращение урожая сахарной свеклы.

Именно по этой причине цены на сахар в России в сентябре-октябре выросли за год на 39%y/y, и на 13% к уровням лета (июнь-август).

Так что ждем улучшения экономики компании Русагро.

Подробнее о причинах взлета цен на сахар можно почитать тут: https://www.rbc.ru/business/26/10/2018/5bd1a0019a7947ada2faa76d

- комментировать

- ★1

- Комментарии ( 2 )

Все таки налоги на сырьевиков повышены будут?

- 28 октября 2018, 16:45

- |

В эту среду было совещание в правительстве, снова обсуждали как еще раскулачить сырьевиков. Налоговая нагрузка на нефтегаз и остальное сильно отличается. Чиновники хотят увеличить доходы бюджета, но решили просто внимательнее изучить возможности и представить результаты анализа к весне 2019. Особенно стоит переживать тем, кто производит удобрения, а также золотодобытчикам, рентабельность у которых реально очень высокая.

Рентабельность EBITDA сырьевых компаний:

(ссылка на таблицу)

Распад — высокая рентабельность — временное явление. Цены упадут, снова будет жопа.

Полюс — стабильно высокая рентабельность. В зоне риска.

Алроса, ГМК — по идее тоже могут обложить доп налогом. Только у ГМК есть проблемы Дерипаски.

Металлургов наверное таки трогать не будут, так как там не чистый сырьевой экспорт.

Уралкалий — почему-то не попал в табличку, рентабельность выше 48%.

Рентабельность EBITDA сырьевых компаний:

(ссылка на таблицу)

Распад — высокая рентабельность — временное явление. Цены упадут, снова будет жопа.

Полюс — стабильно высокая рентабельность. В зоне риска.

Алроса, ГМК — по идее тоже могут обложить доп налогом. Только у ГМК есть проблемы Дерипаски.

Металлургов наверное таки трогать не будут, так как там не чистый сырьевой экспорт.

Уралкалий — почему-то не попал в табличку, рентабельность выше 48%.

Зачем ВТБ занял в сентябре у ЦБ 350 млрд руб? Что за срочность?

- 28 октября 2018, 16:28

- |

В пятницу ведомости писали, что ВТБ в сентябре срочно занял у ЦБ 350 млрд руб на 30 дней — задолженность перед ЦБ по краткосрочным кредитам за месяц выросла с 23 млрд до 393 млрд руб. Это крайняя мера, так как деньги у ЦБ дорогие (9% годовых). Параллельно у ВТБ выросли активы по графе «валютные кредиты свыше 3 лет» — +434 млрд руб — до 1 млрд. руб.

То есть за месяц ВТБ отправил кому-то зарубеж почти $7 млрд за счет ЦБ:))

Кому? Есть версии?

(Отток с депозитов в сентябре составил 80 млрд руб.)

То есть за месяц ВТБ отправил кому-то зарубеж почти $7 млрд за счет ЦБ:))

Кому? Есть версии?

(Отток с депозитов в сентябре составил 80 млрд руб.)

Покупка Трансконтейнера банком ВТБ

- 25 октября 2018, 16:07

- |

23 октября была закрыта сделка по продаже доли ДВМП в Трансконтейнере. ВТБ купит 24,84% (15,5 млрд руб). Частный инвестор Роман Абрамович купит 0,3%. (190 млн руб). Пакет поделили на два, чтобы избежать согласования с ФАС.

ДВМП даже отчетность не публикует. Последний отчет за 1п17 года показал долг 65 млрд рублей. Пакет Трансконтейнера итак был заложен в ВТБ по кредиту $120 млн. Абрамович и Абрамов выкупят Трансконтейнер у ВТБ на «Енисей Капитал», доведя свою долю до 50%, а ВТБ получит взад свои кредитные денежки, выданные ДВМП.

На самом деле тут нет никакого смысла и морали, я ничего не понимаю в TRCN и FESH, скорее просто конспектирую важные события для себя. Так что, не обращайте внимания. Если у кого-то есть мнение по Трансконтейрнеру — будет интересно узнать — пишите в комментарии.

ДВМП даже отчетность не публикует. Последний отчет за 1п17 года показал долг 65 млрд рублей. Пакет Трансконтейнера итак был заложен в ВТБ по кредиту $120 млн. Абрамович и Абрамов выкупят Трансконтейнер у ВТБ на «Енисей Капитал», доведя свою долю до 50%, а ВТБ получит взад свои кредитные денежки, выданные ДВМП.

Полученную в результате сделки ликвидность группа планирует направить на снижение долговой нагрузки, в частности, на погашение обязательств по договору репо, обеспечением по которому был проданный пакет.

На самом деле тут нет никакого смысла и морали, я ничего не понимаю в TRCN и FESH, скорее просто конспектирую важные события для себя. Так что, не обращайте внимания. Если у кого-то есть мнение по Трансконтейрнеру — будет интересно узнать — пишите в комментарии.

Веселые картинки о текущем моменте

- 25 октября 2018, 15:01

- |

Месячное падение NASDAQ в октябре 2018 (-12%) — максимальное с кризиса 2008 года.

S&P500 -9% — максимальное с февраля 2009 года.

Индекс акций Гонконга падает 6й месяц подряд — самое продолжительное падение с 1982 года (год моего рождения:)

С 1850 года в США ни разу не было 10-летнего инетвала без единой рецесии. Последняя рецессия в США окончилась в 2009 году. Если к июню 2019 года в США не начнется рецессия, это будет самый длительный период подъема американской экономики за всю ее историю.

Так совпало, что с октября 2018 сокращение баланса ФРС вырастет до $50 млрд в мес. До этого, с марта по июнь 2018 баланс сократился с $4398 до 4307 млрд, то есть примерно на $30 млрд в месяц.

S&P500 -9% — максимальное с февраля 2009 года.

Индекс акций Гонконга падает 6й месяц подряд — самое продолжительное падение с 1982 года (год моего рождения:)

С 1850 года в США ни разу не было 10-летнего инетвала без единой рецесии. Последняя рецессия в США окончилась в 2009 году. Если к июню 2019 года в США не начнется рецессия, это будет самый длительный период подъема американской экономики за всю ее историю.

Так совпало, что с октября 2018 сокращение баланса ФРС вырастет до $50 млрд в мес. До этого, с марта по июнь 2018 баланс сократился с $4398 до 4307 млрд, то есть примерно на $30 млрд в месяц.

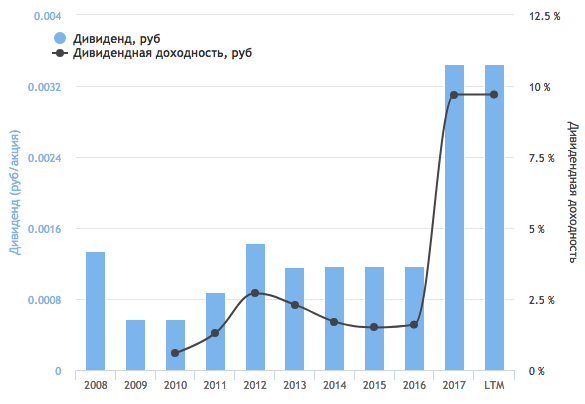

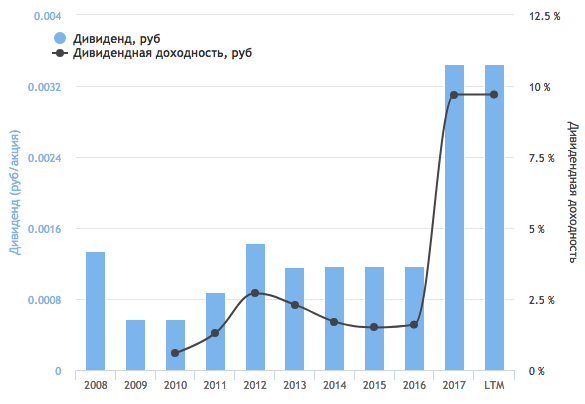

ВТБ сэкономит на ваших дивидендах?

- 23 октября 2018, 15:09

- |

13 октября я написал пост о том, что ВТБ может сэкономить на дивидендах из-за проблем с капиталом. В двух словах: ЦБ хочет ввести новые правила «Базель», к-е предусматриают надбавку к капиталу для системно-значимых банков. ВТБ придется тогда снова проводить допэмиссию. Поздышев пообещал, что они повременят, но нормы они все равно вводить будут, просто дадут ВТБ время найти бабло.

ВТБ может сократить кредитный портфель, продать активы (Тот же Магнит) или начать экономить на дивидендах. И тут в пятницу Ведомости написали статью: ВТБ может получить поблажки по дивидендам, в которой цитируют уже министра финансов Силуанова, который говорит, что источником пополнения собственных средств ВТБ может стать часть нераспределенной прибыли, которая в обычных условиях могла бы пойти на выплату дивидендов:)

Ну что, рано обрадовались супервыплатам?:) https://smart-lab.ru/q/VTBR/f/y/MSFO/dividend/

ВТБ может сократить кредитный портфель, продать активы (Тот же Магнит) или начать экономить на дивидендах. И тут в пятницу Ведомости написали статью: ВТБ может получить поблажки по дивидендам, в которой цитируют уже министра финансов Силуанова, который говорит, что источником пополнения собственных средств ВТБ может стать часть нераспределенной прибыли, которая в обычных условиях могла бы пойти на выплату дивидендов:)

Ну что, рано обрадовались супервыплатам?:) https://smart-lab.ru/q/VTBR/f/y/MSFO/dividend/

Ежемесячный обзор: основные новости по акциям.

- 15 октября 2018, 11:44

- |

подписка на обзор тут: mozgovik.com

В этом месяце мы продавали некоторые акции, докупали растущие. Сейчас у нас в портфеле по-прежнему GAZP, RASP, AGRO, QIWI и короткая позиция по S&P500. Надо отдать должное, все на что мы смотрели месяц назад — Газпром, Распадская, НМТП, Фосагро чувствовало себя неплохо. Фосагро мы сдали, как и обещали: если пойдет вниз — держать не будем. НМТП пришлось закрыть по техническим причинам, тем более мы не до конца разобрались с этой историей. Газпром и Распадскую будем держать, но докупать больше не будем. Динамика акций QIWI сильно разочаровывает. Месяц назад мы писали, что нам категорически не нравится кругосветный побег основного акционера от проблем, но акции, к сожалению, не продали. С тех пор QIWI упало на 15%. По QIWI подробнее смотрите ниже в разборе новостей. AGRO присутствует в портфеле в небольшом объеме, как компания, акции которой интересно держать, но краткосрочного драйвера не видим.

( Читать дальше )

В этом месяце мы продавали некоторые акции, докупали растущие. Сейчас у нас в портфеле по-прежнему GAZP, RASP, AGRO, QIWI и короткая позиция по S&P500. Надо отдать должное, все на что мы смотрели месяц назад — Газпром, Распадская, НМТП, Фосагро чувствовало себя неплохо. Фосагро мы сдали, как и обещали: если пойдет вниз — держать не будем. НМТП пришлось закрыть по техническим причинам, тем более мы не до конца разобрались с этой историей. Газпром и Распадскую будем держать, но докупать больше не будем. Динамика акций QIWI сильно разочаровывает. Месяц назад мы писали, что нам категорически не нравится кругосветный побег основного акционера от проблем, но акции, к сожалению, не продали. С тех пор QIWI упало на 15%. По QIWI подробнее смотрите ниже в разборе новостей. AGRO присутствует в портфеле в небольшом объеме, как компания, акции которой интересно держать, но краткосрочного драйвера не видим.

( Читать дальше )

Авиакомпании: убытки растут. Причины

- 02 октября 2018, 19:02

- |

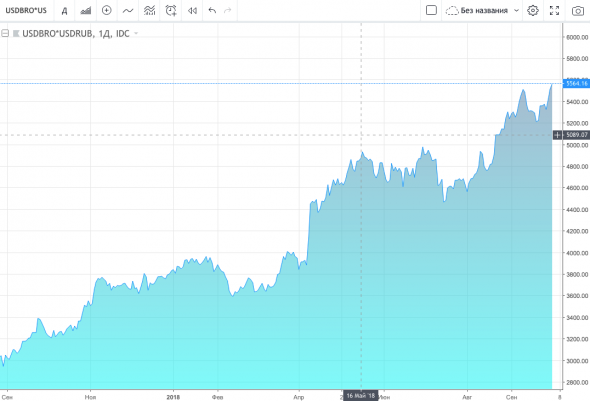

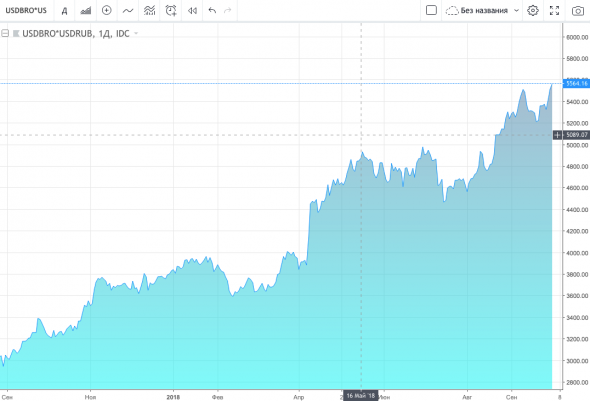

Рублебочка бьет новые хаи.

Это хорошо для России, хорошо для бюджета, очень хорошо для нефтяных компаний. Но ведь не бывает так, что хорошо без последствий. Последствия есть: это дорогой бензин и дорогое авиатопливо. 4 июня я писал пост на эту тему: Почему на самом деле растут цены на бензин? С тех пор рублебочка выросла еще на 20%!

Конечно самый большой удар приходится на авиакомпании. И я считаю, что с точки зрения государства, очень логично дать авиакомпаниям топливные субсидии! Почему? По двум причинам:

1. Бюджет получает сверхприбыли от низкого курса рубля и высокой нефти

2. Правительство отчасти ответственно своей политикой за низкий валютный курс

Цена керосина растет из-за рост цен на нефть и растет еще больше в рублях, из-за падения курса.

Теперь цифры

Но цены на авиатопливо — это не вся беда.

Авиакомпании напокупали себе боингов в лизинг, лизинговые платежи в баксах, а выручка в рублях.

Кроме того, на рынке избыток «провозных мощностей»: в 2016 излишек составлял 10-11% в 2017 вырос до 12-13%, в этом году 15%.

Чтобы обеспечить загрузку самолетов, авиакомпании демпингуют.

Это хорошо для России, хорошо для бюджета, очень хорошо для нефтяных компаний. Но ведь не бывает так, что хорошо без последствий. Последствия есть: это дорогой бензин и дорогое авиатопливо. 4 июня я писал пост на эту тему: Почему на самом деле растут цены на бензин? С тех пор рублебочка выросла еще на 20%!

Конечно самый большой удар приходится на авиакомпании. И я считаю, что с точки зрения государства, очень логично дать авиакомпаниям топливные субсидии! Почему? По двум причинам:

1. Бюджет получает сверхприбыли от низкого курса рубля и высокой нефти

2. Правительство отчасти ответственно своей политикой за низкий валютный курс

Цена керосина растет из-за рост цен на нефть и растет еще больше в рублях, из-за падения курса.

Теперь цифры

- за год авиакеросин подорожал на 30%

- доля топлива в расходах выросла с 23% до 28-30%

- убыток российских авиакомпаний в 1пг 2018 составил 40 млрд руб (рост в 2 раза)

- из них потери на внутренних линиях 37 млрд руб

- потери на внешних маршрутах — 2,9 млрд руб

- расходы авиакомпаний выросли на 22% — до 645 млрд руб, доходы +18,5% до 604 млрд руб

- расходы на авиатопливо выросли на 40% до 167 млрд руб

- всего по 2018 году допзатраты могут составить 75-80 млрд руб

- расходы Аэрофлота в 1п18 выросли на 38% до 78 млрд руб, выпадающие доходы составили 28 млрд руб.

Сегодня невозможно поднять цены на авиабилеты, потому что пассажир не готов платитьUtair:

Компенсировать растущие расходы, подняв цены, можно только если увеличатся доходы населения или с рынка уйдет лишняя емкость в результате разумных действий авиакомпаний или банкроств.Наталья Филева, S7:

Я считаю это сговор, потому что цены на топливо запредельные

Но цены на авиатопливо — это не вся беда.

Авиакомпании напокупали себе боингов в лизинг, лизинговые платежи в баксах, а выручка в рублях.

Кроме того, на рынке избыток «провозных мощностей»: в 2016 излишек составлял 10-11% в 2017 вырос до 12-13%, в этом году 15%.

Чтобы обеспечить загрузку самолетов, авиакомпании демпингуют.

Ренессанс Капитал: цель по Газпрому 220 рублей за акцию

- 28 сентября 2018, 21:48

- |

Ренессанс Капитал: цель по Газпрому 220 рублей за акцию, потенциал 12 месяцев = 38%. Почему?

- существенно улучшилась ситуация на европ.рынке газа

- стоимость дочек Газпрома существенно выросла за последнее время

- долька Газпрома в SIBN и NVTK составляет 31% от EV Газпрома или половину его рыночной капитализации

- Газпром торгуется с дисконтом 65% к целевой сумме составных частей (SOTP)

- Газпром владеет 96% Газпромнефти и его долька стоит $24млрд. Купить Газпромнефть дешевле и ликвиднее через Газпром, чем сами акции Газпромнефти

- Газпромнефть — один из главных бенефициаров недавних налоговых реформ нефтяной отрасли РФ

Стратегия Татнефти 2030. Основные тезисы

- 28 сентября 2018, 16:18

- |

Позавчера Татнефть представила свою долгосрочную стратегию 2030. Основные тезисы решил записать, чтобы было

- добыча 2030 составит 38,4 млн т. +35%

- Среднегодовой рост добычи 2,2%

- добыча 2020 составит 33 млн т.

- капитализация 2030 +30% до $36 млрд.

- capex 2030 = 1162 млрд руб всего

- capex 2030 = 800 млрд руб апстрим

- capex 2025 = 185 млрд руб даунстрим (НПЗ Танеко)

- пиковый capex 2021 = 150 млрд руб.

- Мощность Танеко 2030 +80% 14,8 млн т

- EBITDA 2030 = 519 млрд руб (x3)

- FCF 2030 = 430 млрд руб (x4)

- EBITDA добычи 2030 351 млрд руб. (+100%)

- нефть $61

- USDRUB=75

- ап = 100% номинала

- ао = >50% чистой прибыли

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал