мозговик

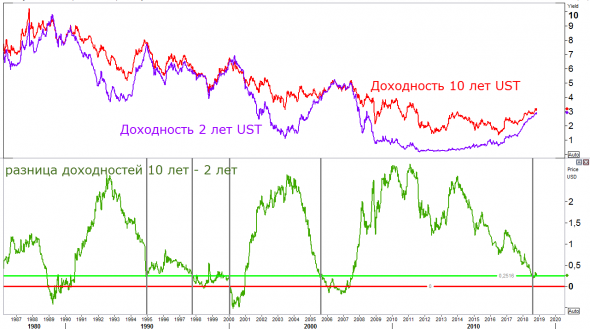

Является ли разница 10Y и 2Y облигаций опережающим индикатором для S&P500?

- 12 ноября 2018, 19:14

- |

Какие выводы можно сделать по нему?

1. Идёт сближение доходностей 10 летних и 2 летних облигаций США.

2. Сейчас дельта 0,25%; в следующем году разница должна уйти в отрицательную зону

3. Предыдущие две рецессии наступали именно тогда, когда дельта уходила ниже нуля. Но ранее в прошлом это не всегда было так.

Предыдущие посты на эту тему:

Прогнозируем рецессию в США. Нехватка адекватной обратной связи

Коррекции на S&P500 и рецессии в американской экономике

Положение американского рынка акций (S&P500) в ретроспективе

Подписка на ежемесячные обзоры: mozgovik.com

- комментировать

- ★4

- Комментарии ( 10 )

S&P500 - еще пару графиков

- 12 ноября 2018, 18:47

- |

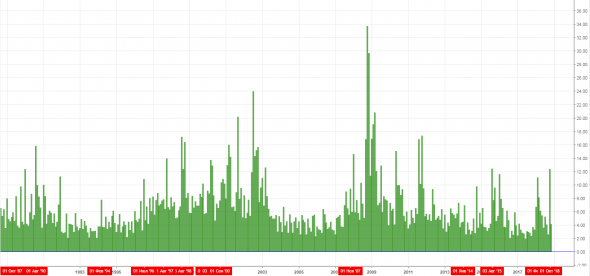

График №2:

Это месячный разбор High-low в процентах.

Индикатор называется:

Моя гипотеза в том, что на спокойном бычьем рынке этот индикатор редко превышает за год дважды 10%.

А в конце бычьего рынка — превышает. В этом году уже дважды американский рынок сгонял на -10% и более.

Эти графики вы можете построить самостоятельно в терминале Tradingview.

Подписка на ежемесячные обзоры: mozgovik.com

Коротко фундаментальный анализ отчетности ТГК-1

- 09 ноября 2018, 20:03

- |

По кварталу идет снижение чистой прибыли относительно 3Q17 и 3Q16:

smart-lab.ru/q/TGKA/f/q/MSFO/net_income

Поквартальной разбивки они не дают, но я так полагаю, что прибыль сжалась на фоне сохранения выручки на уровне 15,6 млрд руб, а расходы операционные выросли на 6% примерно.

Из позитивного: сокращение долга с 17,7 на конец года до 10,6 млрд руб сейчас.

smart-lab.ru/q/TGKA/f/q/MSFO/net_debt

Это я считаю правильно и прагматично, потому что за 9 мес у ТГК-1 снизились процентные расходы на 0,7 млрд руб., что весьма существенно если сравнивать с див. выплатой за 2017 на уровне 1,9 млрд руб.

Таким образом, мы видим, что ТГК-1 направляет прибыль на сокращение долга, а не на дивиденды, и судя по такой динамике, акционерам не стоит ждать по итогам 2018 роста див.выплат с 25% от прибыли. А это значит, что краткосрочного драйвера позитивного в этой бумаге нет. При 25% пэйауте дивдоходность будет примерно 6%.

Важно понимать, что сейчас у ТГК-1 пик платежей по ДПМ. Этот пик сохранится на 2019 и 2020 годы.

Но с 2021 EBITDA начнет сокращаться за счет окончания 10-летних сроков ДПМ. График выпадения доходов у ТГК-1 я рассчитывал тут.

( Читать дальше )

Поступления от дивидендов в бюджет России в 2019 году

- 05 ноября 2018, 22:32

- |

А сколько публичные госкомпании получили дивидендов в 2018?

1. Заходим в фундаментальный анализ.

2. Выбираем фильтр «Показатель» = «Див. выплата»

3. Выбираем фильтр «Собств» = «Госкомпания»

Получаем табличку.

Ну я так прикинул, поделив эти выплаты на доли государства, получилось около 350 млрд руб.

Хотя я немного погуглил, оказалось что только 279 млрд рублей дивидендов.

Получается что дивиденды госкомпаний должны в сумме более чем удвоится, исходя из мечтаний Минфина.

Кстати, когда госкомпания платит дивиденды росимуществу, росимущество платит налог с дивидендов?:)

Теплосеь Санкт-Петербурга и ТГК-1. Город хочет увеличить долю в теплосети с 25% до 40%.

- 05 ноября 2018, 12:17

- |

- АО Теплосеть СПб — оказывает услуги по доставке тепла от ТЭЦ ТГК-1 до коненчно потребителя

- 25% принадлежит городу

- 75% ТГК-1

- Износ 70%

- Тарифы Смольный держит низкие — тариф не окупает модернизацию=>убытки

- 50% всей потребляемой городом энергии

- 700 км магистральных сетей

- 1800 км внутриквартальных сетей

- В 2016-м ТГК-1 признало убыток по теплосети СПБ в размере 1,6 млрд руб.

В 2014 году ТГК-1 планировало продать Теплосеть за 6 млрд с отсрочкой платежа на 20 лет. Акционер ТГК-1 Фортум сделку заблокировал.

Полтавченко хотел отжать Теплосеть у ТГК-1 за бесплатно. Суть в том, что инвестиции в ремонт теплосетей частные, а город тариф повышать не хочет, чтобы инвестиции окупились. Население же тогда уронит рейтинг Единой России:))

Тариф предусматривал до 2 млрд руб в год ремонта.

А реально приходилось вбухивать до 4,5 млрд руб.

Отсюда убыток на баланс ТГК-1. Суммарно ТГК-1 инвестировал в теплосеть 16 млрд руб (на 2016 год).

И вот сняли губера в СПб и процесс сразу пошел.

https://www.kommersant.ru/doc/3787595

СПБ увеличит долю с 25% до 40%.

Будет допэмиссия, средства от нее направят на покупку труб.

Город выделит на ремонт труб 9 млрд пуб 2019-2021.

Пока в соглашении Миллера-Беглова есть сумма 1,5 млрд руб на 2019.

p.s. я пока не понимаю как это скажется на финансах ТГК-1.

Беглым взглядом не смог в отчете 2017 отыскать убыток от Теплосети СПб в структуре ТГК-1.

Если поможете, буду признателен:)

Как ЦБ борется с обналичкой?

- 05 ноября 2018, 11:33

- |

Мне говорили, что сейчас очень активно используется схема продажи нала розничными интернет-магазинами. Те, которые через яндекс-маркет продают айфоны по-дешевке за нал с доставкой на дом. Продали айфон, получили нал, нал собрали, отгрузили, получили платеж на счет через фирму-однодневку, наварили еще процентов 10 после всех расходов. Ну а цена кэша поднялась до 15-17%.

Ъ пишет, что в 2017 доля продажи выручки составила 29% транзитных операций.

Я столкнулся с тем, что мне, честному ИП банк Авангард повысил комиссию за перевод на счет физического лица. Я уже писал об этом, что у Тинька например «штраф» может составить 15% от суммы, если ты выводишь >10 млн в мес. Говорят ЦБ сказал банкам так:

Кэш стал товаром. Банки, нам пох как, надо сократить объем транзита. Действуйте.Вот банки заодно начали грабить и честных предпринимателей, в том числе меня. Говорят, что кэш покупается через фирмы-однодневки (транзитные). И ЦБ начинает давить на банки, а больше всего от этого могут пострадать банки, обслуживающие МСП (мал-сред-предприн).

Так вот чтобы прикрыть обнал через розничную торговлю, ЦБ разослал банкам инструкции, как выявлять и блокировать счета однодневок:

- 133 кодов ОКВЭД попали в «зону подозрительности» (точного списка нет)

- контора зарегистрирована после 1.1.2016

- счет в банке открыт после 1.1.2017

- налоговая нагрузка не выше 2%

- поступление и списание сумм выше 1 млн руб в качестве оплаты за авто и запчасти, табак, продукты и другие товары.

Банкиры отметили, что, начиная с итогов IV квартала 2018 года, ЦБ будет учитывать объем описанных выше транзитных операций при определении общего объема сомнительных транзакций в банке. О высокой вовлеченности банка в противоправную деятельность будет говорить доля выше 2% от дебетовых оборотов по клиентским счетам или сумма от 1 млрд руб. за квартал, что может служить основанием для отзыва лицензии.Народ, кто в теме — объясните смысл этой фразы? Я так понял, что ЦБ будет выявлять операции по 5 пунктам выше, и смотреть, если доля таких оборотов больше 2% от оборотов или >1млрд руб, то банку п**ц.

ну и главный вопрос: через банк QIWI идет огромный объем платежей с розничной торговли, и на банковском рынке говорят, что много обнала идет именно через инфраструктуру Киви. Как бы Цб не грохнул-то их лицензию под шумок:))

Что думаете?

( Читать дальше )

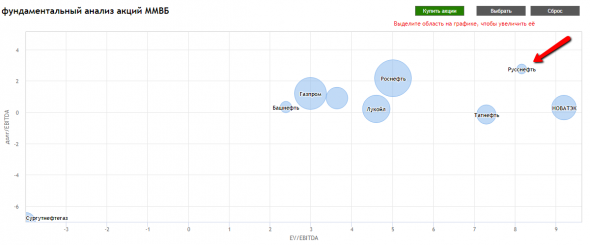

Почему Русснефть стоит на месте?

- 02 ноября 2018, 18:25

- |

Тут на днях в Ведомостях статья была, в которой говорилось, что Русснефть «шортанула» 10% всей добываемой нефти по $35.

https://www.vedomosti.ru/business/articles/2018/10/31/785344-russneft-mozhet-poteryat-260-mln

И шорт будет работать до конца 2020 года.

Только в 2018 Русснефть на этом потеряет 4 млрд руб.

Кто на обратной стороне шорта? Правильно. ВТБ и Промсвязьбанк.

Но судя по всему «шорт», это конечно не хедж.

Шорт — это просто доп.бонус банкам по кредитам Русснефти. Типа опциона.

Было много долгов, пришлось согласиться вот на такие условия.

Но акции не растут наверное не только поэтому, но еще и потому, что контора стоит до недешево

ссылка на таблицу

Чего хочет Путин и Правительство? Логика верхов в контексте инвест.климата

- 31 октября 2018, 16:41

- |

Окей, нам, инвесторам, важно понять, какие вещи сейчас поважнее фондового рынка?

1. Жёсткая бюджетная политика с повышением НДС и возможностью дополнительного изъятия с сырьевых компаний вне нефтегазового сектора.

2. Жёсткая бюджетная и кредитно-денежная политика, которые приводят к слабому потребительскому спросу.

3. Децентрализация страны: рост расходов на инфраструктуру в ближайшие 5 лет.

4. Стремление увеличить доступное жилье — поддержка ипотечного рынка.

5. Модернизация энергосистемы страны. Главный вопрос — откуда взять на нее деньги, а не как распределить их между миноритариями.

6. Диверсификация газотранспортной системы. Главный вопрос — финансирование стройки, а не распределение денег среди миноритариев.

7. Построение внутренней финансовой экосистемы, которая способна противостоять санкциям.

8. Стремление удержать тарифы на газ, электро, бензин — на низком уровне.

9. Стремление обеспечить низкую инфляцию.

Выводы делаем сами.

Из позитивного вижу только 3 и 4.

Кто от этого выиграет?

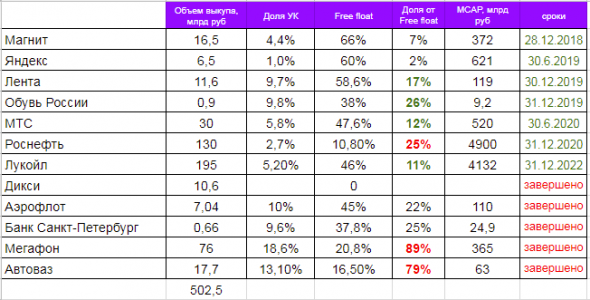

Выкуп акций российских компаний 2018

- 31 октября 2018, 13:08

- |

Российские компании увлеклись байбэками, я решил сделать для себя сводную табличку.

Суммарно получилось 500 млрд руб, что составляет 1,2% капитализации российского рынка (40,7 трлн руб).

С точки зрения будущего влияния на акции, пожалуй, самые большие байбэки у Ленты и Обувь России, т.к. эти компании поглотят 17% и 26% фри-флоута за 1 год. Печальна также тенденция, что бумаги уходят или могут уйти с биржи, после байбеков (Дикси, Автоваз, Мегафон).

free float Российских компаний можно посмотреть тут:

smart-lab.ru/q/shares_fundamental/order_by_short_name/asc/?field=free_float

Просьба, если я упустил какой-то из объявленных байбэков в этом году, напишите в комментариях.

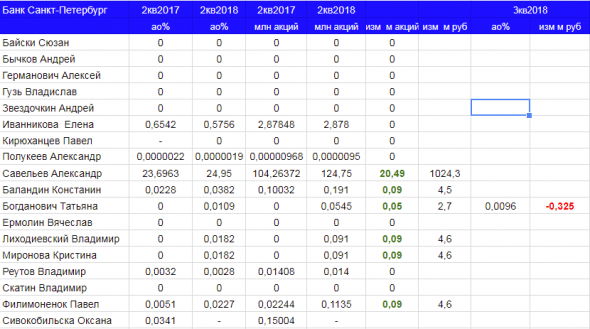

Действия инсайдеров с акциями в Банке Санкт-Петербург

- 31 октября 2018, 11:46

- |

Савельев и его «Верные друзья» снизили типа свою дольку в БСПБ в то время как банк собирается в 3 раза увеличить капитализацию.

БСПБ в августе 2017 завершил странную допэмиссию +60 млн акций.

Я решил посмотреть как изменились доли членов правления и наблюдательного совета за последний год:

Получилась такая табличка:

Из этой таблички следует, что сотрудники БСПБ в целом равнодушны к акциям БСПБ.

Судя по тому, что у некоторых возникло по 0,09 млн акций, это было какое-то вознаграждение от банка.

За год ни один менеджер не докупил свои акции, не участвовал в допке.

Всего одна дама Богданович продала в октябре 2018 немного своих акций на незначительную сумму.

Единственное исключение — председатель

За год он купил акций на ярд рублей.

С чего Рейтер взял, что Савельев и его Верные друзья продали акции в апреле 2018, я не понял. Правда объем незначительный и кстати говоря, примерно совпадает с тем количеством акций, которые получили некоторые члены правления.

Так что пока никакого криминала и энтузиазма. Посмотрим что будет дальше.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал